Según la teoría de un viejo

amigo, más hábil en el arte de la seducción que la media, la chica que tiende

a obtener más éxito al calor de la noche del sábado no es la más guapa del

local sino aquella que combina acertadamente dos características básicas: cierto

atractivo unido a accesibilidad. Percibida esta última por el

pretendiente emprendedor surge como un rayo en su mente de cazador un cálculo

inconsciente de probabilidades fruto del cual éste llega a la conclusión de que

para obtener el éxito debe actuar en relación a la chica que responde a la

ecuación anterior y obviar a la más guapa pero menos accesible. Esto es así

porque para la chica una noche a priori es buena si encuentra pretendientes que

se interesen por ella. De esta forma, al menos el capítulo de la autoestima

queda cubierto y puede regresar a casa medianamente satisfecha. Por contra,

para el varón pretendiente la noche sólo termina en triunfo si su actuación

emprendedora “culmina con éxito.” Un elevado número de intentos sin resultados

tangibles no le arregla, desde luego, el capítulo de la autoestima.

Pedimos disculpas al lector de

Inbestia por esta metáfora enraizada en los estereotipos sociales de las

relaciones hombres/mujeres. Somos conscientes de que no es políticamente

correcto pero, por otro lado, creemos que tiende a cumplirse con cierta

frecuencia dado que entre el “deber ser” que predica e intenta moldear la

ingeniería social y el “cómo somos en realidad” es este último el que muchas

veces termina prevaleciendo. Opinamos, asimismo, que el mercado no muestra

excesiva preocupación por amoldarse a un “deber ser” que complazca la autoestima

de inversores y expertos. El mercado prefiere siempre seguir a su naturaleza, expresada

a través del precio.

A mi socio Santiago Casal y a mí nos

gustaba mucho Portucel. Sin embargo, compramos Semapa. Y cada vez que

comprábamos Semapa lo hacíamos pensando en Portucel. Y además lo hicimos

usando CFD’s, tal como anticipamos en un post anterior. Rogamos al lector que no sea severo con nosotros por ello.

Portucel y Semapa: las conocimos en Bestinver

Portucel es el mayor productor

europeo de papel kraft de eucaliptus con un volumen de negocios anual que

sobrepasa holgadamente los 1.000 millones de euros. La compañía produce pulpa

de celulosa y papel para impresión usando la tecnología más avanzada del

sector. El 95% de las ventas se realizan fuera de Portugal, en más de 100

países. Además, comercializa algunas de las marcas más prestigiosas de papel de

oficina, como por ejemplo Navigator o Pioneer.

Por su parte, Semapa es un

holding de empresas que posee el 80% de Portucel y prácticamente la totalidad

del grupo cementero Secil y de Etsa, empresa de gestión de residuos. Respecto a

Secil ésta posee fábricas y representaciones comerciales en Túnez, Líbano,

Angola, Cabo Verde y, sobre todo, Brasil. Casi el 90% de la cifra de negocio se

genera más allá de las fronteras lusas.

Conocimos a ambas a través de

Bestinver. En particular, a Semapa, la principal posición del Bestinver Bolsa.

Nosotros no creemos que haya que imitar otras carteras u otras inversiones de

éste o aquel gestor. Para empezar, porque ellos también pueden equivocarse.

Pero además, porque el papel que una empresa puede jugar en una cartera de más

de 20 o 30 posiciones es diferente del que puede ocupar en las inversiones de

un particular. Por otro lado, creemos que este tipo de fondos, fondos value,

son un buen caladero para obtener de vez en cuando alguna buena idea. En todo caso estimamos

que el inversor debe entender lo que está haciendo independientemente de lo que

hagan los gestores en quienes confía. Éste debe tener una buena razón para

abrir una posición similar y, además, fundamentada en su propio análisis.

Por ejemplo, para mi socio y yo

FER es una empresa muy difícil de analizar por el tema de la deuda. No es el

tipo de compañía que más nos gusta. Y es irrelevante para nosotros lo

importante que sea o haya sido en el Bestinver Bolsa y el éxito que haya

tenido. Si no lo entendemos o nos resulta muy complicado de analizar no vamos a

comprarla individualmente aunque lo hagan todos los gestores value del mundo.

Creemos que eso es un error. De la misma manera, no nos gusta TEF porque no nos

gusta su deuda. Que Bestinver la compre tiene nuestros parabienes. Todos sus

clientes se beneficiarán de ello si continúan manteniendo su elevado nivel de éxitos

por encima de su bajo nivel de errores. Pero eso no significa que nosotros

vayamos a comprar TEF. Lo mismo podríamos decir de ANA. Ni nos gusta su deuda

ni su caja. No sabemos valorarla lo suficientemente bien. Así de sencillo. Es

indiferente para nosotros que los gestores de Bestinver jueguen en casa a la hora

de realizar su valoración sobre ANA. Lo que a mi socio y a mí nos importa es

que nosotros no jugamos en casa. Nunca jugamos en casa. Por tanto, lo que prima

para ambos si invertimos individualmente es la preservación del capital

invertido y un margen de seguridad comprensible y suficientemente grande. Nos

da igual lo que hagan los demás. Lo que nos importa son las conclusiones a las

que nosotros llegamos. Lo que nos importa es lo que nosotros hacemos.

Fundamentos de inversión: por qué compramos Semapa

Portucel es una empresa que nos

gusta. Tiene poca deuda y bastante patrimonio, vocación exportadora y una

rentabilidad que estimamos más que suficiente. Además genera mucha caja. En los

ejercicios 2008 y 2009 realizó sus gastos de capital más importantes. Empezó

pues el ejercicio 2012 con récord de ventas, beneficios ynivel bajo de endeudamiento. Sus gastos

financieros son, por otro lado, muy reducidos. Entre el 2006 y el 2011 ha

dedicado casi todo su beneficio neto a dividendos, retribuyendo al accionista

con generosidad. Sus tasas de crecimiento de activos y beneficios son

razonables. Portucel es, en definitiva, una commodoty líder en su sector, eficiente y

rentable, con poca deuda y un negocio diversificado internacionalmente. Sin

duda, una gran empresa.

Por su parte, Semapa tiene a

Portucel. Y esto es prácticamente literal. Más del 80% de sus ventas y

alrededor del 95% de su resultado de explotación y de su flujo de caja es

Portucel. La papelera es la inversión ya consolidada de Semapa que le

proporciona recursos para invertir en el negocio del cemento a través de Secil.

Portucel es una realidad estable y, sobre todo, rentable y Secil es un

futurible que se financia con las rentas de Portucel. El negocio del cemento es

una inversión en marcha y Portucel una inversión finalizada que ya lleva su

tiempo produciendo frutos al servicio de Semapa.

Santiago y yo, al analizar una y

otra llegamos a una sencilla conclusión: que Portucel por sí sola era mejor

empresa que Semapa. Tras depurar la cuenta de resultados y examinar la caja y

el activo entre los ejercicios 2006-2011, algo que nosotros hacemos de una

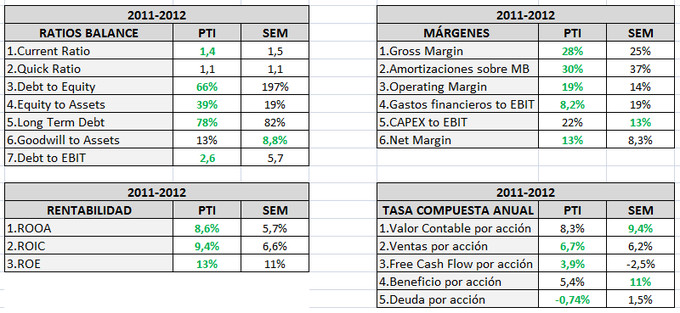

manera muy protectiva y conservadora, esto es lo que vimos a principios del ejercicio 2012:

Sin lugar a dudas, PTI era mejor

que SEM en casi todo. En particular en el tema de la deuda, punto débil de SEM.

Sin embargo, tampoco podíamos decir que SEM no reuniera unos requisitos mínimos

de calidad. Además, habíamos analizado un período lo suficientemente extenso de

tiempo, seis ejercicios, que nos ofrecían el enorme privilegio de observar a

ambas compañías en la cúspide de un ciclo expansivo y en las catacumbas de la

recesión. Con el añadido de portar ambas la etiqueta de Portugal, uno de los

países peor parados de esta crisis. Como siempre, la diferencia estaba en el precio.

Portucel era accesible pero Semapa lo era mucho más

Entre finales de agosto y

mediados de diciembre de 2012 Semapa ofreció unos precios de cotización no

mayores de 5.5€ por acción ni menores de 4.9€. Por su parte, Portucel cotizó

entre 2€ y 2.1€ por acción durante más o menos el mismo período. ¿Qué

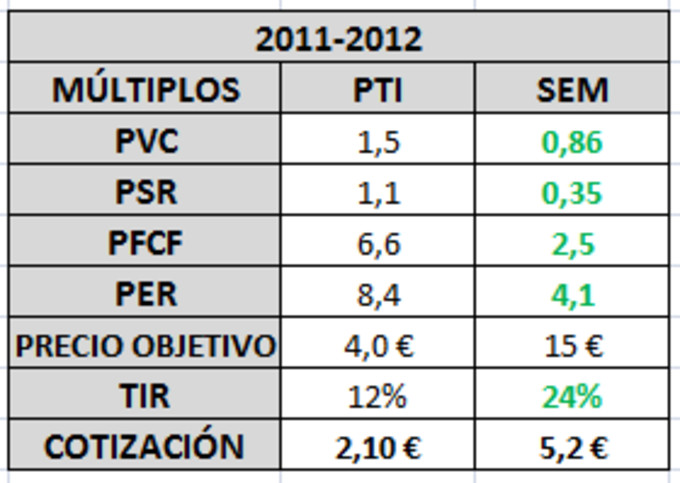

significaban estos precios? Para mi socio y yo, esos precios significaban lo

siguiente:

PTI desde luego no nos parecía

cara dada la calidad de la empresa así como el crecimiento sostenido y

constante de sus beneficios y su sólida situación financiera y robusto balance.

En nuestra opinión PTI valía más, como mínimo 3.5-4.0€, ya que habíamos sido

bastante conservadores en la valoración, siempre que la empresa continuara su

trayectoria como hasta el momento y sin hacer ninguna locura.

Sin embargo, el precio de Semapa

era, y aún lo es, increíble. Nuestro precio medio de adquisición fue de 5.2€. Con

ese precio, lo enfocáramos por donde lo enfocáramos, la acción era muy, muy

barata. PTI tenía un precio muy atractivo. Pero Semapa, nuestro vehículo para

llegar a PTI, se vendía prácticamente regalada en relación a cualquier

estimación de valor razonable y conservadora que se pudiera hacer. Era

demasiado poco dinero y la diferencia de precio entre SEM y PTI, dado el peso

que ésta tiene en la primera, no la encontrábamos justificada. El descuento nos

parecía evidente.

Podría especularse acerca del

porqué de esta situación. La crisis de deuda soberana de los países periféricos

como Portugal, la poca visibilidad de la acción, la condición de holding de

Semapa y quizá un largo etcétera. Sin embargo, para nosotros tratar de

averiguar por qué algo permanece infravalorado por el mercado cuando ya hemos

llegado a la conclusión de que está infravalorado y de que el precio ofrece un

margen de seguridad lo suficientemente grande como para protegernos de un error

grave de valoración carecía de interés. Para nosotros la única verdad era 5,2€.

De esta forma, aunque amábamos a

Portucel, acabamos finalmente “culminando” una inversión en Semapa. De sus

pormenores y de nuestros aciertos y errores en cuanto a su plasmación

operativa, así como de los resultados obtenidos, hablaremos en un próximo

artículo.

desenlace ya por favor!!!

Gran artículo, enhorabuena a los autores ;)

Te damos las gracias Arturo ;-)

Un saludo.

Bueno tendre que entrar en SEMAPA a 5,20, ya lo hice en MDF despues de leer un articulo sobre lo barato y el descuento con que cotizaba, y me fue bien, asi que probare de nuevo con SEMAPA, que parece cotiza con un gran descuento segun lo aqui expresado.

Vaya, pero si esta cotizando ya 7,24 , para la proxima David, sugiero publicar el articulo en el momento de la entrada, a 5,20 seria alla por Diciembre del 2012. Bueno felicidades por el acierto, excelente inversion.a 7,20 ya no me apetece tanto entrar. Para otra ocasion.

Gracias Eduardo.

Aunque hemos vendido los CFD's lo cierto es que aún conservamos otra posición en acciones a más o menos el mismo precio :-)

De todas formas este artículo ni ningún otro que escribamos constituye una recomendación de compra. Es sólo nuestra visión a posteriori de nuestra experiencia inversora. Lo único que siempre recomendamos es que cada inversor debe realizar su propio análisis y actuar, o no, en consecuencia porque nuestras conclusiones, las de mi socio y mías, pueden diferir de cualquier otro análisis.

Gracias por tu atención y un saludo.

Gracias a ti, que compartes tus conocimientos y hallazgos con los demas, yo por carecer de ganas y de conocimientos, cuando leo un articulo que me convence en sus argumentos y planteamientos compro la accion, la verdad que para eso los leo para ver que compro.

He notado en inbestia que siempre matizais no es una recomendacion de compra, no veo la necesidad de ello, pues en radio, intereconomia, prensa, gente mucho menos preparada y estudiosa no deja de dar recomendaciones de compras todos los dias, yo claro a esos que no argumentan el porque no les sigo, pero si las cosas estan argumentadas y las entiendo claro que las sigo, por ello el proximo hallazgo aunque no sea un recomendacion para nadie, mejor publicarlo al momento en que se pueda aprovechar vuestro conocimiento, sabiduria, y experiencia.

Mi mejor inversion a finales el año pasado fue MDF despues de leer los post de Arturo.

Gran artículo. Lo subiré a mi blog en la sección de artículos recomendados para inversores.

Un saludo.

Gracias Francisco.

Un saludo.

¿Cómo se llama tu blog?

Academia de inversión. Es un blog didáctico centrado en las personas que quieren aprender a invertir mediante el value investing. La dirección es:

http://www.academiadeinversion.com

A ver si me das tu opinión. ;)

Gracias Francisco.

Le echaremos un vistazo ;-)

Un saludo.

Gracias por añadirme a tu lista de artículos recomendados en tu blog que, por cierto, está bastante bien. Y, efectivamente, muy didáctico. :-)

Un saludo.

Hola David,

Podrias dar algun detalle sobre como sacas el precio objetivo de 15eu en tu ultima tabla?

Para mi a priori (no he revisado las cuentas), basandome en tu tabla, y ponderando al maximo el P/FCF (esto es personal), por expansion del multiplo (a x13 digamos) esa empresa vale por lo menos 27eu. Siempre y cuando el FCF que hayas usado sea normalizado (que no venga de hacer caja por alguna desinversion significativa).

Un saludo

Hola Arek,

El FCF que usamos no contempla desinversiones. En el ejercicio 2011 fue bastante elevado. Sin embargo, para SEM, que es una empresa tipo holding y que tiene un nivel de deuda más elevado de lo que habitualmente preferimos, optamos finalmente por usar el FCF medio del período para llegar a esos 15€ que usamos como referencia, como aproximación probable de valor.

No creemos que valga 27€ porque la combinación de rentabilidad y deuda de la compañía no nos lo sugieren. Las cuentas del 2012 ya están disponibles y hemos revisado el valor de SEM a la baja por prudencia dado que el endeudamiento de la empresa se ha disparado en el 2012 a causa de la compra del resto de Secil y de otra empresa de cementos brasileña.

Gracias por tu aportación.

Un saludo