PER = 50x ¿caro o

barato?

Este es una pregunta que me hicieron hace poco y la respuesta

fue simple: depende (que es lo que suelo decir cuando no tengo ni idea). Pero

voy a justificar esta respuesta.

A grandes rasgos, el movimiento del precio de una acción

(rentabilidad) es igual a movimiento del PER más movimiento del BPA (Beneficio

Por Acción). Entonces:

Rentabilidad = Mov. PER + Mov. BPA

Una vez dicho esto podemos encontrarnos las siguientes casuísticas:

Una vez dicho esto podemos encontrarnos las siguientes casuísticas:

- 1.Buenos negocios (incremento del BPA) y baratos

(bajo PER)

- 2.Buenos negocios (incremento del BPA) y caros

(PER alto)

- 3.Malos negocios (decremento del BPA) y baratos

(PER bajo)

- 4.Malos negocios (decremento del BPA) y caros (PER

alto)

Obviamente, los gestores siempre decimos que elegimos

compañías que se sitúen en la primera casuística (buenos negocios y baratos).

Pero claro, el incremento y decremento del BPA es objetivo, ya que el BPA o

bien aumenta o bien disminuye, pero caro o barato es subjetivo. Digo que es

subjetivo porque entran en juego dos variables:

- a)El PER al que debería cotizar la empresa (En mi

caso las agrupo en 4 grandes categorías, ya que no es lo mismo Nestlé que una

empresa de internet o biotecnología).

- b)El momento en que debería cotizar la empresa con

ese PER (que sería el momento en que se “normalizarían” los beneficios)

Ahora permítanme que vayamos a un ejemplo.

EJEMPLO:

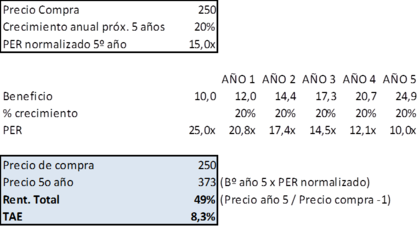

Empresa ABC tiene hoy un PER = 25x y el crecimiento del

beneficio en los próximos 5 años será del 20%. He analizado la empresa y el PER

normalizado se alcanzará en 5 años y deberá ser igual a 15x. Si estoy en lo

cierto, el año 5 cotizará a un PER= 15x, obteniendo así una rentabilidad en los

5 años del 49% (TAE del 8,3%).

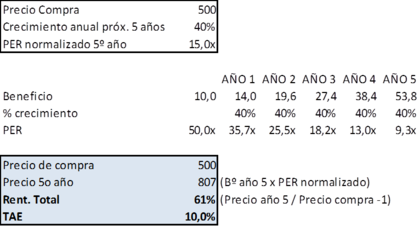

Pero vayamos a un ejemplo más extremo, el de la empresa XYZ

donde el PER actual = 50x y el crecimiento en los próximos 5 años del 40%. Si

el año 5 es el normalizado y debería la empresa cotizar a un PER = 15x, la

rentabilidad bruta en los 5 años será del 61% (TAE = 10%).

Fíjense un detalle: el beneficio sube un 40% cada año (Super

buen negocio) pero ya pagas el crecimiento con el PER. Esto da como resultado

un crecimiento del beneficio del 40% pero el inversor no obtiene toda la

rentabilidad por culpa de la bajada del PER.

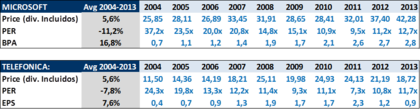

CASO REAL:

Vayamos a ver un par de casos reales: Telefónica y

Microsoft. Dos empresas cuyos beneficios han subido desde el 2004, pero que por

culpa de pagar un PER alto la rentabilidad de la acción se queda en poca cosa

(nota: hay que añadir los dividendos).

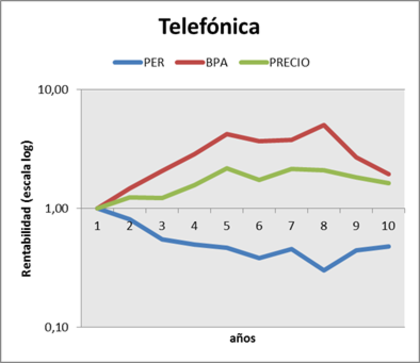

Gráficamente se ve que los beneficios (BPA) aumentan, pero

por culpa de pagar un PER alto, éste disminuye mermando así la rentabilidad de

la inversión.

CONCLUSIÓN:

Cuando en una inversión el PER sube y sube y sube por una

expectativa de fuerte crecimiento, realicemos los cálculos anteriores porque

quizá es hora de vender.

Además, si vendes con

un PER alto el crecimiento te lo están pagando hoy, así que vale más

crecimiento en mano que ciento volando.

NOTA: Os recomiendo a hacer este ejercicio para las acciones

con mayor PER del mercado

NOTA: de forma directa o indirecta tengo inversión en estas

empresas. Este documento no es ninguna recomendación de compra ni de venta

Siempre he pensado que hay que pagar más en términos de PER por las mejores empresas. El problema de la disyuntiva entre PER y crecimiento es claro, pagar demasiado por un crecimiento que al final no se produzca. Las empresas de crecimiento suelen tener un comportamiento más volátil y menos previsible en su cuenta de resultados. El problema principal del PER que es algo en lo que muchos no reparan es que si no hay un mantenimiento de los resultados el ratio se convierte en papel mojado. Un saludo.

totalmente de acuerdo, lo más importante es el crecimiento del BPA, por ello hemos de mirar los factores de tal crecimiento: ventajas competitivas, ROE, ROCE, bajo nivel de deuda...

Xavier, ¿qué opinión tienes con respecto al famoso PEG que usaba Peter Lynch?

Muy interesante tu artículo, me ha encantado mucho.

@AnalistoADS

gracias!

Pues si que lo miro y me parece útil. A pesar de no ser el único valor que miro, el PEG me permite ver justamente esto: cuánto pago por el crecimiento.

Si éste no compensa (demasiado PER) pues "siguiente". es una ratio que me permite hacer lo que denomino un análisis "quick & dirty".

saludos!

El gran problema de pagar un PER alto es que la empresa esta OBLIGADA a crecer y mucho ( mas cuanto mas alto es el per ) y eso es algo que no siempre ocurre.

Por el contrario si pagas un PER bajo ( desde luego la empresa ha de ser buena ehh esa es una premisa basica ) no obligas a que la empresa tengo un BPA creciente en los proximos 15/20 meses.

En realidad estas ganando tiempo a tu favor, si luego resulta que el BPA crece, pue tu inversion vuela, y si no ocurre y la empresa es buena ( al menos no pierdes excesivo rto ).

Nada por encima de PER 15 ( no compensa )

grácias!

comparto todo menos que PER por encima de 15 no compensa (Caso: inditex), depende si la empresa tiene o no buenos ROE/ROCE. si éstos están por encima del 15% pues si compensa un PER de 15x por ejemplo.

un saludo!