Prácticamente a una semana de que acabe el mes de agosto, tenemos a la mayoría de índices bursátiles en zona de máximos del año. Sólo la corrección de las últimas jornadas de las bolsas europeas, presionadas de nuevo por la banca italiana y la incertidumbre electoral en Estados Unidos, nos genera alguna duda sobre la fortaleza de la tendencia.

Pero lo que está claro es que a pesar de estar en máximos, estar en plena época de vacaciones y que todos los últimos veranos han sido convulsos en las bolsas, no se aprecia miedo por parte de los inversores. El índice VIX, que mide la volatilidad implícita del S&P500, está en zona de mínimos y, salvo el amago por el Brexit, lleva desde marzo de este año cotizando claramente por debajo del nivel crítico del 20%. Actualizo el gráfico que suelo adjuntar en el que comparo la evolución del S&P500 con el VIX. Se observa claramente que tendencias alcistas del S&P500 coinciden con un VIX lateral por debajo del 20% y los periodos bajistas o laterales del S&P500 coinciden con un VIX convulso y claramente por encima del 20%.

No sabemos si estamos en una situación similar a la de 2011 o no, pero de momento se asemeja bastante. En agosto del año pasado explicábamos las razones que nos hacían pensar que la crisis del año pasado era más parecida a la de 2011 que a la de 2007. El S&P500 está claramente instalado en su canal alcista que el verano pasado amagó con perder y este verano está rompiendo máximos históricos, lo que deja claro que la tendencia es alcista.

Sin embargo, en Europa la situación es distinta. Es verdad que la bolsa alemana está muy fuerte, pero el sector bancario está lastrando bastante a los índices. El Eurostoxx sigue inmerso en el canal bajista aunque la volatilidad implícita (v2X) del mismo, por fin, parece que se está situando en niveles que suelen aparejarse a una tendencia alcista del índice. En el gráfico podemos ver que históricamente la tendencia alcista del Eurostoxx viene acompañada por un V2x por debajo del nivel del 20%-25%.

Es verdad que estos días estamos leyendo u oyendo que el mercado está nervioso por la próxima reunión de la FED o la cumbre de Jackson Hole, o incluso por la próxima reunión de la OPEP. Volvemos a los discursos sobre si el mercado está o no preparado para una subida de tipos de interés, o incluso podrían caer fuertemente los precios del petróleo si no hay acuerdo de congelar la producción. Creo que esto es sólo para distraer la atención para generar inquietud en los inversores de corto plazo o los inversores minoristas, pero los indicadores analizados hoy, de momento, no nos avisan de que estemos en una situación complicada.

Debemos tener claro que si la FED sube tipos es porque la situación macro de Estados Unidos lo requiere y esto sería síntoma de que la principal economía del mundo está fuerte (donde está el problema). Y si no hay acuerdo en la OPEP y bajan los precios del petróleo tampoco habría problema puesto que supondría energía más barata para los países o empresas necesitadas de la misma (el problema estaría en los productores). En este caso sólo habría que esperar a que corrigiese para que los productores llegasen a acuerdos.

En lo referente al petróleo, este año deberíamos haber aprendido a que no hay que estar pendiente de la oferta sino de la demanda. Y todas las organizaciones están revisando al alza las cifras de demanda de petróleo para este año y el que viene y esto, sin duda, es sinónimo de crecimiento económico.

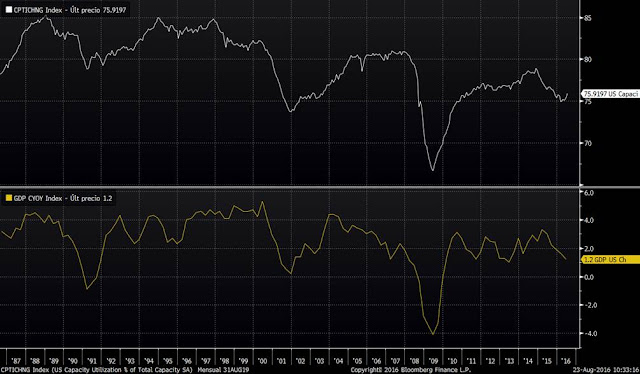

Esta semana viene cargada de datos macro importantes que nos deberían dar una idea de la situación actual. Sobre todo los datos de PMI manufacturero, encuestas de sentimiento y datos del PIB. En este sentido (PIB de EE.UU. del segundo trimestre) la semana pasada se publicó el dato de la capacidad de utilización sobre el total en EE.UU. Tras varios meses de corrección, este indicador está repuntando, lo que anticipa buenos datos del PIB futuros. Si las empresas aumentan su capacidad de producción y la economía de EE.UU. rozando el pleno empleo, no tendríamos por qué preocuparnos demasiado por la evolución a corto plazo del PIB. En el siguiente gráfico comparo la evolución del PIB con la utilización de la capacidad de producción de EE.UU.

Gracias, Miguel Angel, un resumen muy ponderado.

Quisiera aprovechar para pensar a voz alta sobre lo siguiente: si existe una cierta inquietud acerca de la eventual subida de tipos para la RF, quizás no sería mala idea equilibrar las carteras distribuyendo parte del riesgo sobre RF en materias primas. Y, si es que el petróleo muestra cierta incertidumbre sobre la tendencia de su precio, otros activos (Met.Preciosos > Oro, Plata Met. Industriales > Cobre, Zinc) podrían servir para quitar presión sobre las posiciones en RF.

Levo algún tiempo siguiendo la actividad de las extractiva; así, las de extracción de Met.Preciosos llevan (algunas) un año de vértigo -que aún no se ha trasladado al precio del material-. Similarmente ocurre con el polinomio entre empresas extractivas de petróleo - refinerías - distribución, frente al precio de la materia prima. Este decalaje entre la materia prima, de una parte, y las empresas relacionadas con su correspondiente cadena de producción, parece que va marcando una cierta carrera de relevos.

Ya se que al final, Bonos, Divisas y Activos físicos refugio acaban colisionando en las preferencias de la última milla de la selección de activos estratégicos, pero creo que merece la pena sopesar si además de la ecuación RF%RV, no convendría meter también materias primas en su amplio espectro.

Miguel Angel ¿Tienes alguna opinión formada sobre las expectativas de Otoño y cierre del Año en este punto?

S2

En respuesta a Antonio A B

Perdón,a que desfasaje te refieres?porque por ej las mineras de oro ,han subido bastante desde sus mínimos con el repunte del mismo,capaz que no es de lo que hablas,pero sería interesante saber dónde ves oportunidad ,saludos

Hola, David.

Entiendo que cuando dices "desfasaje", te estás refiriendo a cuando comentado que hay un cierto "decalaje" entre las, pongamos por caso, mineras de Oro y el precio del metal Oro.

Bien; no seque esté apuntando ha que haya oportunidades latentes claras en la compra de mineras y cuáles sean. Lo que digo es que he observado que hay mineras que en el proceso de extracción adelantan algo frente a la subida del precio de la materia extraída; y que parece que se comportan de forma similar a como lo hacen las extractivas y transformadoras del petróleo, frente la precio del petróleo en sí.

E interpreto que la inversión sucesiva en extractivas, transformadoras y materia prima en sí parece que va creando un recorrido que se corresponde con el ciclo de la materia prima afectada (sea el Oro, sea el Petroleo). Nunca recomiendo concretas oportunidades de inversión, por que no me considero quién para ponerme en los zapatos de otro inversor, ni en sus "tempos", ni en su ciclo; no puedo ayudarte por ese lado. Y.... pienso que, si lo hiciera, ....¡¡¡¡quizás estaba intentando calentar el mercado a mi favor!!! (...vale, esto es una exageración y he prometido no hacer risas durante el resto del mes de agosto).

Gracias por manifestar tu interés, David, pero no te puedo ser de mucha ayuda en ese punto en particular.

Perdón, en segundo párrafo quería decir: "no es que esté apuntado a que haya oportunidades..."