Después de analizar en el artículo anterior,

a Twitter tanto como empresa como por su salida a bolsa, que podéis consultar aquí,

hoy voy a realizar una comparativa con una salida a bolsa que hizo mucho ruido allá

por mediados de 2012, y que no es otra que la de Facebook (FB), uno de los máximos competidores de Twitter (TWTR).

Vamos con algunas de las diferencias

que podemos encontrar, que veréis que no son pocas teniendo en cuenta que se

trata de empresas del mismo sector que han empezado a cotizar con poco tiempo

de diferencia.

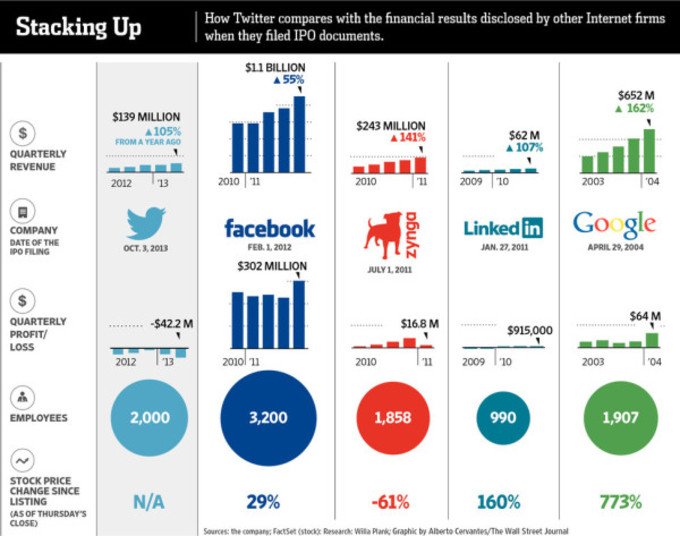

El CEO de Twitter,DickCostolohatomado unrumbo

diferente a Facebook desde el principio,primeromediante la presentaciónconfidencialde salir a bolsapara evitarla publicidad quehizo subirla valoraciónpre-salida a bolsa de Facebook,además de intentar valorarla empresa

de una forma más modestade lo que

hicieron algunosde suscompañerosde internet.Así pues, parece que Twitter se va a

tomar la colocación con más calma de lo que en su día hizo Facebook. Para

muchos, elevarel precio yel tamaño de la OPV, fue el errorfatal que cometió Facebook.

Con el precio

ofertado de OPV,Facebookvalíamás de $100.000 M, que representaba 25x

ingresos. Twitter va a salir con un valor aproximado de $ 13.000 M que

representan unas 19x ingresos de 2013.

Después de

que el primerdía de operacionesdeFacebook en Nasdaq la

acción sufriera un serio revés, Twitter ha elegido la

bolsa rival,NewYorkStockExchange (NYSE), parasuestablecimiento,inclusoya se ha ejecutadouna prueba paragarantizarun día deapertura sin problemas.

Twitterse hace públicaconingresos móvilesfuertes ydefinidos, mientras que Facebooktardó más de unañoen mostrarel

crecimiento de ingresosmóviles, el tiempo que tardó la

cotización en situarsepor encima delprecio desalida a bolsa.

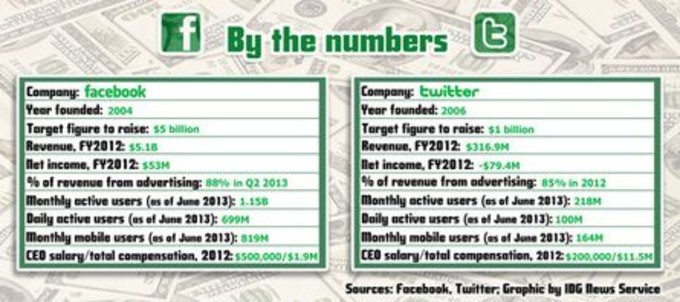

A 30 de juniode Twittertenía menos del 25% dela cantidad de usuariosqueFacebookteníael día

en quese hizo pública.

Facebook empezó a cotizar con

beneficios netos, hecho que Twitter todavía no ha conseguido.

El Retorno por usuario (RPU) de Twitter ($

0,73), es menos de la mitad que el deFacebook ($ 1,60).Todo parece indicar que Twitter nooptará por aumentarel preciode la ofertaduranteel periodo después demedir el interésinversor. En el caso deFacebook, en su día la compañía elevó el

precioinicialde susacciones, pasando de los $ 28 iniciales, a

los $ 38poco antes delanuncio.Además deelevar

elprecio de las acciones, Facebook también aumentóel tamaño desu capital flotante-algo

poco común, que solamente una de cada20empresas (5%) opta porhacer antes desusalida a bolsa.

GoldmanSachses elprincipal

suscriptordela salida a bolsa

de Twitter, en su día para Facebook, lo fue JP Morgan. A diferencia

de lo que hicieron muchos accionistas de Facebook con su OPV, los principales

accionistasdeTwitter están

manteniendo susacciones,ydespués de la oferta, elco-fundador

EvanWilliamsmantendráuna participación superior al10por ciento, como ya vimos aquí, en una forma de mostrarque los propios directivos sonoptimistas

sobrelas perspectivas de crecimientode la compañía.

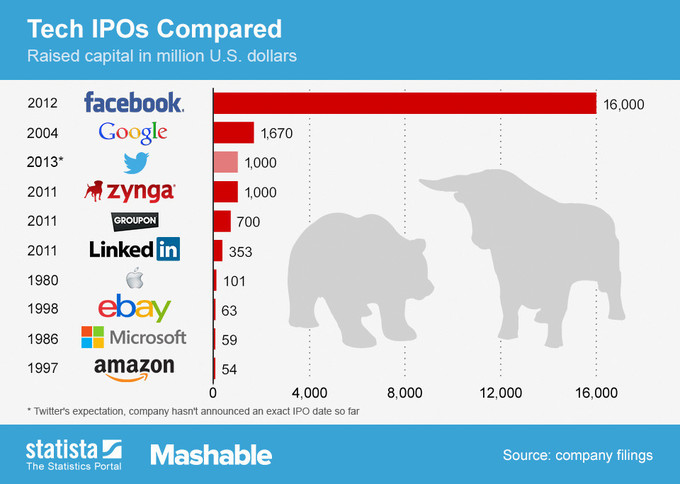

Otra diferenciaclave es queFacebookinundoel

mercado conacciones, con la venta de más del 15% de su holgura totalen el primer díay empujandomiles de millones másen el mercadoa lo largo desu primeraño. Twitterha puesto

a laventa$ 1.000 millonesde dólares en acciones, algo por debajo

del 10% del total.

Según algunos

expertos, Twittertiene por delante un proceso mas

complicado de crecimiento queFacebook, ya que en el segundo caso, se considera que todo el mundo sabelo fácil que es y lo puede utilizar, mientras que se ve

a Twittercomo un portalmás especializado.Se ha convertido enalgo más parecido aun servicio de noticiasen lugar deforo público, donde el 80%

de losusuarios sigue el otro 20%.

Twitter haoptado por establecerun único tipo de acción,

por lo que cada accióntiene la

mismavoz y voto enel control dela empresa. Factbook en su día emitió 2 tipos de

acciones con diferentes preferencias.

Facebookdebutó enla bolsa de valoresen mayo de 2012 yrecaudó $16.000 M. Twitter va a recaudar $ 1.000 M

Facebooken susalida a bolsatenía

un precio de107vecesbeneficios de 2012, lo que en ese momento representaba estar mas cara que el99por ciento detodas las empresas enel índice Standard& Poorde500.Podéis ver ahora lo diferentes que

resultan estas 2 OPVs. Sabemos como le fue a Facebook en su día con el proceso

de colocación que realizó. ¿Creéis que la historia será diferente para Twitter

con su estrategia de desmarcarse de lo que hizo Facebook?

Si no te

quieres perder futuros artículos, sigue mi blog o mi cuenta de Twitter:

@antonipedra