Llevamos semanas comentando que las correcciones que se están produciendo desde mediados de abril tanto en renta variable como en renta fija europea obedecen a una recogida de beneficios y una fase de recorte dentro de la tendencia alcista principal. Si estamos en lo cierto es hora de ir analizando cuales son los soportes de los principales índices que deberían definir la diferencia entre mera corrección o el principio de una fase correctiva de mayor grado. O lo que es lo mismo, si los máximos de abril son un techo de mercado.

Para ello, vamos a analizar los principales índices desde un punto de vista de medio plazo para ver dónde estamos, por qué se ha producido estas correcciones y a dónde podemos ir. En los gráficos de velas semanales es donde mejor se pueden apreciar estas circunstancias.

Evolución del Ibex 35 en velas semanales. Si vemos el día a día y no nos podemos percatar de que la corrección de un 7.5% del Ibex desde el pasado 13 de abril no es una novedad en la bolsa española. Evidentemente para aquellos inversores que se aproximan por primera vez a la renta variable por la necesidad de conseguir una rentabilidad mayor que la de los depósitos, sí que estas caídas le pueden resultar letales, pero si vemos el gráfico salimos de dudas y comprendemos que esta corrección es habitual incluso en la fase alcista en la que estamos desde el año 2012. He puesto el mismo gráfico de final del año pasado en el que situábamos los objetivos optimistas, neutrales y pesimistas para final del 2015. Los datos macro y micro y la coyuntura económica global, así como la situación de los tipos de interés nos siguen haciendo pensar que los objetivos más probables para final de año seguirán siendo el neutral u optimista. Y desde el punto de vista técnico, lo que estamos viendo es una corrección dentro del canal alcista iniciado en 2012 cuya base del canal pasa por la zona de 10.300 puntos. Esta semana se ha perdido el soporte de 11.280 puntos (máximos del año pasado), por lo que ahí tenemos una fuerte resistencia y mientras no se vuelva a superar, habrá debilidad en el corto plazo, por lo que no hay un soporte relevante hasta las medias de 50 y 500 sesiones que pasan por 10740 y 10.640 puntos respectivamente. Así pues, desde el punto de vista de la tendencia de medio plazo el Ibex seguiría siendo alcista incluso si las correcciones continuasen a los niveles comentados.

Evolución del DAX en velas semanales. En el gráfico se aprecia cómo el DAX se ha girado al llegar a la parte superior del canal alcista que se puede dibujar tanto desde los mínimos de 2.011 cómo del canal más amplio que se puede dibujar desde los mínimos de 2009. Si nos ceñimos al canal iniciado en el 2011, situamos la zona de soporte entre 10.000 y 10.500 puntos. Además el 10.000 es el nivel de resistencia del año pasado por lo que sería un soporte muy relevante. Al igual que el Ibex, se aprecia que la corrección vivida del DAX no es algo extraordinario incluso en momentos anteriores de la fase alcista desde los mínimos de 2009.

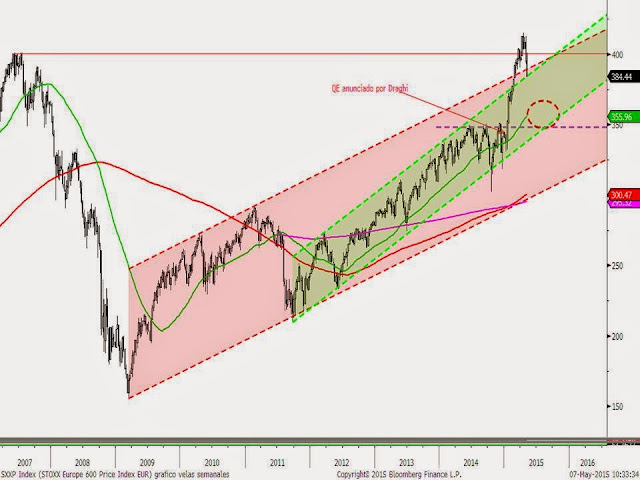

Evolución del Eurostoxx 600 en velas semanales. Al igual que el DAX, situamos la zona de soporte en los máximos del año pasado que coincide con la base del canal que se puede dibujar desde los mínimos de 2011.

Quizás en este gráfico es donde mejor se comprende lo que ha podido explicar la corrección. Tras el anuncio del QE, los inversores nos hemos lanzado a comprar renta variable sin pensar que puede ser un activo que puede sufrir correcciones. La corrección se está produciendo por un mayor volumen de ventas que de compras, evidentemente. Los que venden lo hacen porque tienen muchas plusvalías acumuladas tras varios años de fuerte subida y una aceleración en este arranque del año. También están los que han entrado por equivocación y me refiero a los inversores que no conocen los riesgos de la bolsa y no conocen los horizontes temporales indicados para este producto y han comprado por no perderse el festival. Y por último están vendiendo los inversores más profesionales que siguen gráficos de corto plazo están vendiendo tras perder los soportes comentados estos días o incluso se han puesto cortos (vendidos) esperando a que los índices lleguen a soportes importantes para comprar o se recuperen los soportes perdidos (que es lo que hemos comentado esta semana en las claves diarias).

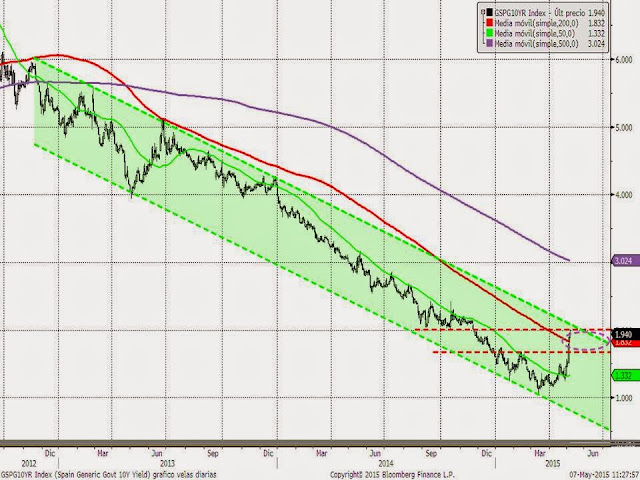

En la renta fija pasa algo muy similar. Está claro que hay más vendedores que compradores y los motivos son exactamente los mismos que para la renta variable. Si vemos el bono alemán, observamos que a pesar del repunte de los tipos de interés más vertical que nunca desde el inicio de la crisis, seguimos en una tendencia bajista de largo plazo. La tir del bono a 10 años puede irse perfectamente a la zona del 1%-1.15% y seguiría siendo bajista. Pero sabiendo que el BCE seguirá comprando bonos por importe de 60.000 millones de euros hasta septiembre del 2016, lo más probable es que vuelvan las compras en los niveles comentados.

El bono español a 10 años también está llegando a niveles de soporte situado en la zona del 2%.

Y el bono a 30 años hace lo propio con el soporte del 3%. Son niveles en los que los inversores deberían volver a apostar por estos activos.

El movimiento de la tir es bastante llamativo pero si estudiamos la evolución del precio del bono, el movimiento es espectacular. El precio del bono español 5.15% con vencimiento 2044 ha caído nada menos que un 21.30% desde los máximos alcanzados en marzo de este año.

Ya venimos diciendo desde principios de año, incluso anunciado el QE que las compras de renta fija sólo tenían sentido para un carácter especulativo y nunca para ser llevadas a vencimiento. El inversor que comprase un bono a 30 años en marzo de este año a una tir del 1.90% hoy tiene más de un 20% de minusvalías tras pasar menos de dos meses. Para poder ir recuperando esa rentabilidad a la que entró deberá mantener la inversión hasta el vencimiento. Sin duda entiendo que si se está dispuesto a invertir a 30 años es mejor hacerlo en renta variable que en un bono que tiene volatilidades superiores cómo se ha visto en los gráficos de hoy.