Ya comentamos ayer que era imposible predecir cómo reaccionaría el mercado a la reunión de ayer de la FED. La situación era complicada. Si subía tipos de interés, el mercado podía reaccionar mal puesto que corría el riesgo de comenzar a retirar estímulos en un momento en el que la recuperación económica de Estados Unidos y global está en entredicho. Y si no los subía, también podría reaccionar mal puesto que el mercado podría entender que a pesar de los buenos datos macro de Estados Unidos, la FED sí que está preocupada por las implicaciones de la debilidad de China y Brasil para el crecimiento global. Por eso esta semana nos inclinábamos por una solución intermedia que pasaba por subir los tipos un octavo de punto o 10 p.b., pero finalmente la FED se decidió a mantenerlos, y provocó un mal cierre de las bolsas americanas justo al borde de claras resistencias, lo cual genera bastantes dudas sobre la continuidad alcista de los principales índices de renta variable.

Y es que La FED no subió tipos pero la preocupación ahora está en los términos utilizados en el comunicado, porque su mensaje ha sido mucho más suave de lo esperado. No es lo mismo no subir los tipos porque el momento no ha llegado que no subirlos porque hay nuevas amenazas de medio y largo plazo para el crecimiento global, así que esto último supone una amenaza para los mercados. Y así, es complicado que los principales índices rompan al alza a corto plazo los niveles de resistencia que estamos comentando en las últimas semanas. En un repaso a los principales gráficos vemos que todos siguen dentro del lateral.

Evolución semanal del S&P500. Aunque ayer antes de la FED el S&P500 cotizaba por encima incluso del nivel crítico de 2.000 puntos, terminó cerrando por debajo de los máximos de la semana del 24 al 28 de agosto. Salvo que hoy acabe el S&P500 en positivo, todo apunta a que habrá que esperar una semana más para saber el desenlace de la renta variable a medio plazo.

La FED está preocupada por la recuperación global pero no por la recuperación de la economía norteamericana. Si miramos la evolución del Russel 2.000 (más vinculado al ciclo de Estados Unidos) vemos que sí que ha recuperado los máximos de la semana clave del 24 al 28 de agosto habiéndose parado al igual que el S&P500 en la zona que une los máximos desde 2009.

Los índices europeos siguen igual. También han hecho amago de romper por arriba sin éxito. El más claro es el Eurostoxx 50 que hoy está en mitad del rango entre 3.100 y 3.300 puntos.

Incluso el Hang Seng, a pesar de tener una semana positiva, sigue dentro del rango.

El índice de renta variable más indicativo de la situación actual vuelve a ser el MSCI World. Se ha parado justo en la línea que une los mínimos de 2009. Y esta semana la zona de máximos del año 2007 que coincide con los mínimos de 2015 perdidos en agosto ha confirmado que es la resistencia de corto plazo. Así que tenemos soporte muy fuerte en la zona de 1.550-1.570 puntos, y resistencia en la zona de 1.670 puntos. Un cierre sobre 1.670 confirmaría el rebote en la directriz alcista y un cierre por debajo de 1.550 confirmaría un techo de largo plazo para las bolsas globales. Mientras tanto, insistimos que estaremos en el terreno lateral a la espera de conocer los datos macro de este tercer trimestre y los adelantados del cuarto trimestre de 2015 para saber cuál será el escenario más probable.

Querer adelantarnos al siguiente movimiento comprando tras varias sesiones de subidas o vendiendo tras varias sesiones de bajadas dejándonos llevar por el sentimiento del mercado sólo nos provocará mayor incertidumbre, desasosiego y grandes pérdidas, y cuando se produzca el movimiento clave es posible que nos pille a contrapié.

Tras la reunión de ayer de la FED lo que tenemos que tener claro es que los tipos de interés van a seguir estando muy bajos durante mucho más tiempo del que se estimaba. Esto a corto plazo está generando un recorrido adicional en la renta fija que es lo que más está subiendo hoy. Si ayer veíamos que el bono del tesoro a 10 años americano estaba cerca del 2,30% hoy está bajando a niveles del 2.15%. Eso es una subida del precio del 1.25% desde que hablo Yellen ayer tal y cómo se aprecia en el siguiente gráfico.

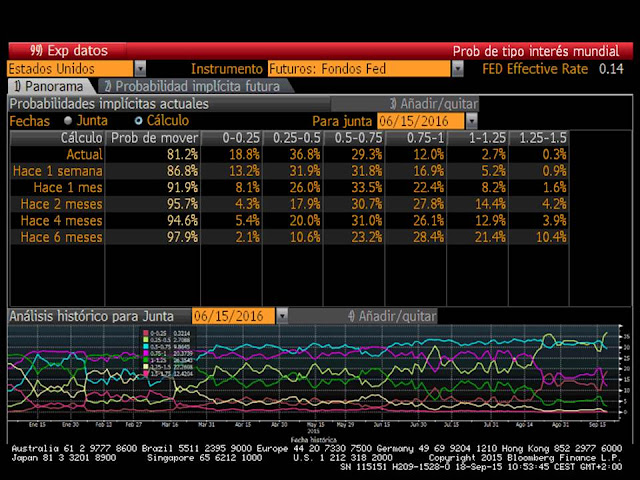

Pero a medio plazo, la bajada de rentabilidades de los bonos (hoy el movimiento del bono americano se está produciendo casi en todos los bonos tanto corporativos como gubernamentales), es un buen soporte para los índices de renta variable. Tras la reunión de ayer, las probabilidades de que incluso no haya subida de tipos en las dos reuniones de este año han subido con fuerza. Incluso ha aumentado las probabilidades de que no haya subidas de tipos en el primer semestre del 2016. En el siguiente pantallazo de bloomberg se aprecian las probabilidades de movimiento de tipos para la reunión del próximo 15 de junio. A principios de año la probabilidad de que no hubiese movimiento para esa fecha era del 0.32% y hoy es nada menos que del 18.8% siendo el tercer escenario más probable. El primer escenario más probable para esa fecha es una sola subida (36.8% de probabilidad) y el tercer escenario más probable es el de dos subidas de tipos (29.3%). Curiosamente estos eran los tres escenarios menos probables a principios de año según se ve en las gráficas de abajo. En enero de este año el escenario más probable era que los tipos estuviesen en el rango 1%-1.25% (26%), subida al rango 1.25%-1.5% (22%) y subida al rango 1.5%-1.75% (12.4%). Es decir, al menos cuatro subidas de tipos.

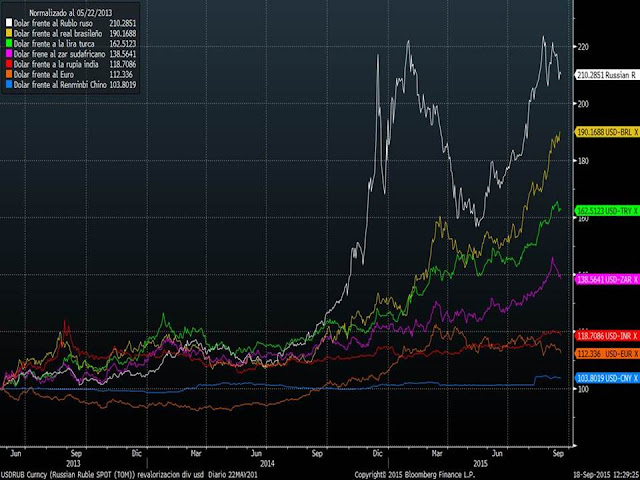

Los bonos y el dólar ya llevaban todo el año descontando esto, por lo que ahora el dólar debería ajustar que la FED seguirá con una política monetaria muy agresiva y por tanto tendría que corregir gran parte de la fortaleza que ha demostrado en los dos últimos años. Hoy frente al euro ha pasado de cotizar a 1,13 antes del mensaje de la FED a 1.145 de esta mañana. Algo similar ocurre contra el resto de divisas. Sólo sigue fortaleciéndose frente al real brasileño tal y cómo se aprecia en el gráfico que venimos actualizando en las últimas semanas.

Por tanto, tras la debilidad de las bolsas de hoy por la sensación agridulce del mensaje de la FED preocupado por el crecimiento mundial, entendemos que mejora bastante el panorama a medio y largo plazo para los activos de riesgo, puesto que habrá tipos de interés muy bajos durante muchísimo tiempo y no parece que el dólar tenga que seguir fortaleciéndose al ritmo que lo ha venido haciendo e incluso podría debilitarse por la política tan agresiva de la FED.