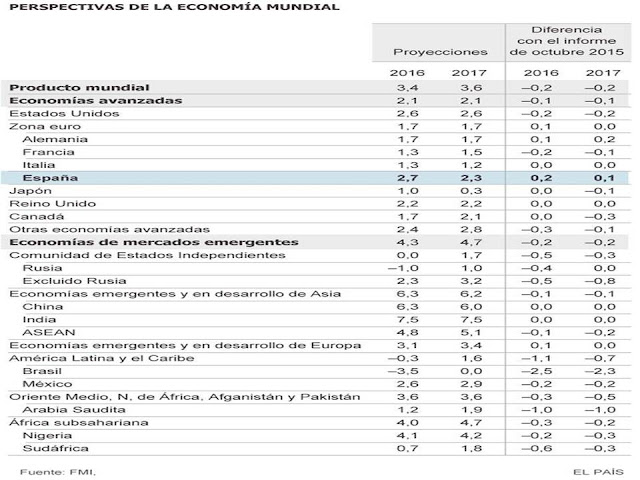

No hace falta analizar datos macro ni resultados empresariales. Da igual que el FMI diga que en este 2016 prevea que la economía mundial crezca un 3.4% y un 3.6% en 2017 y mejore la previsión de crecimiento de España, Alemania y de la zona Euro. El FMI prevé recesión sólo para Brasil y Rusia. Algo que evidentemente con los precios del petróleo cómo están era insalvable. Lo realmente importante para las bolsas mundiales (tono irónico en “on”) es la evolución del precio del petróleo. Que los especuladores de este activo lo hacen subir un 5%.... pues bolsas al alza. Que lo vuelven a tirar a la baja a mínimos anuales, pues nuevos desplomes de todos los mercados y de todos los sectores, les beneficie o perjudique la caída de los precios del petróleo o de las materias primas en general.

Actualizo el gráfico de la evolución del futuro del West Texas frente al futuro del S&P500. No he calculado la correlación pero es casi perfecta.

Ayer veíamos que el precio del petróleo intentaba recuperar los 30 dólares por barril y parecía que el suelo era fiable. Y hoy por el mero hecho de que el precio no pudo superar esta resistencia, ya tenemos nuevo pánico en la mayoría de bolsas mundiales.

Tendencia bajista de las últimas jornadas de los precios del petróleo.

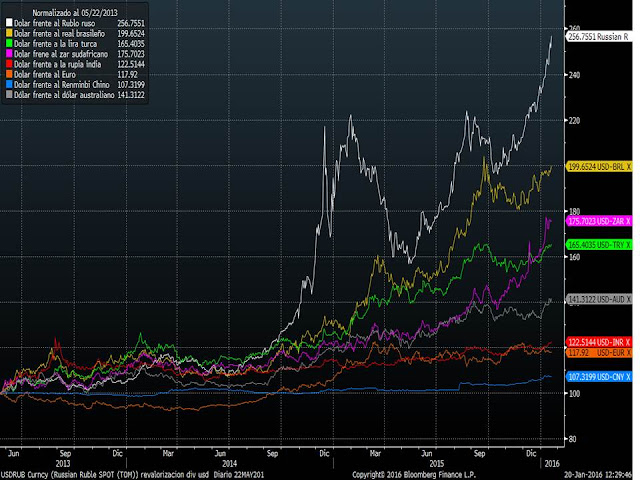

La tendencia bajista de los precios del petróleo es indudable y tal y cómo comentamos ayer, hasta que no salga de esta espiral bajista, será difícil que vuelva la confianza en cualquier activo de riesgo. Tal y cómo comentamos hace unos días, tenemos un problema con las divisas emergentes. En octubre parecía que el dólar había hecho techo respecto a la mayoría de monedas, pero este arranque de año está llevando a la mayoría de divisas de países productores a mínimos de los últimos años e históricos en algunos casos.

Ambos factores provocan fuertes caídas en las expectativas de inflación, lo que genera a su vez búsqueda de activos refugio. Las expectativas de inflación a un año en la zona euro están ya al 0% y están corrigiendo también con fuerza las de más largo plazo. Esto empuja a la baja la tir del bono a 10 años que hoy cotiza ya por debajo del 0.50%.

Por tanto, en estos días de pánico no nos podemos dejar llevar por el sentimiento de los inversores. Este sentimiento es muy negativo evidentemente y nos hace replantearnos si los escenarios que tenemos planteados son correctos o somos demasiado optimistas. Pero insistimos que aunque a lo largo del año el FMI y otros organismos oficiales sigan reduciendo las expectativas de crecimiento global, estamos muy lejos de una recesión mundial que es lo que están descontando los mercados.

En estos escenarios, hace unos meses descartábamos la posibilidad de que las bolsas mundiales entraran en un ciclo bajista y hubiera recesión global. Hoy sí que nos planteamos la posibilidad de una recesión global pero sigue siendo un escenario muy poco probable. Y le damos algo de probabilidad no por los datos macro actuales sino porque podemos entrar en un escenario de desconfianza de los consumidores que acelere la debilidad de los datos macro. El escenario más probable sigue siendo el que hemos comentado estos días que es una ralentización económica pero el crecimiento suficiente como para que las compañías cotizadas sigan generando beneficios crecientes. Mientras siga este escenario, no nos podemos dejar llevar por el pánico y debemos pensar que lo que estamos viviendo es una corrección y no un cambio de tendencia.

Recuerdo que el mayor momento de pánico que hemos vivido en los últimos años se produjo en el verano del 2012. Ahí los bonos españoles cotizaban al 7% con los tipos de interés por debajo del 1%. Y los bonos de las comunidades autónomas españolas cotizaban en torno al 15%. El Ibex pasó de 8.950 puntos a 5.994 puntos en menos de cuatro meses (desde febrero a junio). Os puedo asegurar que muy pocos inversores fueron capaces de beneficiarse del rebote vertical que se produjo por el simple hecho de que Draghi pronunciara una frase. Draghi dijo que haría lo que fuese necesario para salvar al euro y el Ibex subió un 38% desde el 27 de julio hasta el 17 de septiembre (menos de dos meses). Ahí se había iniciado la tendencia alcista pero en los dos primeros meses era donde estaba gran parte del recorrido.

Actualizo el gráfico en el que se aprecia los movimientos comentados y el canal bajista de corto plazo que comentamos ayer para el Ibex 35. He añadido el MACD diario que está cotizando a niveles similares a los que se alcanzó en ese verano del 2012.

A toro pasado se aprecia que aquel momento de pánico resultó ser la mejor oportunidad de inversión de los últimos años. En renta fija incluso el movimiento fue más exagerado. El bono español que vence en julio 2025 corrigió un 20% desde marzo a julio y el que compró a final de junio ha vivido un rally alcista de subida del precio del bono de nada menos que un 25% anualizado hasta marzo del año pasado.

Por tanto, mientras se van publicando datos macro y resultados empresariales de este primer trimestre que nos digan si el pánico actual se refleja en la economía, nos quedamos con la previsión macro del FMI. Y viendo la tabla de crecimientos previstos y revisiones respecto a la última reunión, nada nos hace indicar que la caída de las bolsas esté justificada.