Esta semana nuestro estudio del ranking de los mejores activos financieros para invertir, va a ir enfocado al análisis del mercado americano.

Puesto que la elección de activos a la hora de invertir puede presentar cierta incertidumbre, es necesario analizar el mayor número de variables posibles, para minimizar el riesgo al máximo, buscando la optimización de nuestra rentabilidad. El estudio de factores como la fuerza estática, relativa y dinámica, o la fase tendencial en la que se encuentre el activo, nos van a ayudar a la hora de obtener activos con una mayor probabilidad de éxito en nuestra operativa.

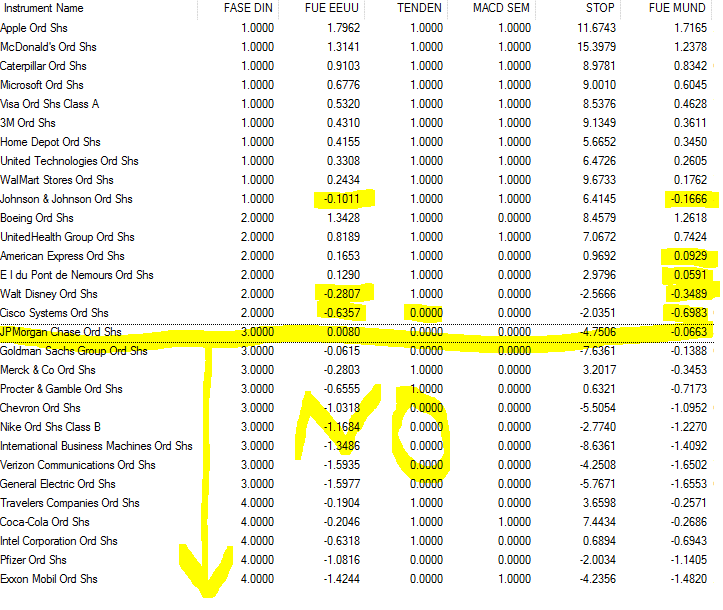

Todos ellos son minuciosamente analizados y colocados de forma ordenada en las tablas que podrán ver a continuación, las cuales nos ayudarán de un simple vistazo a discernir entre los activos más atractivos para nuestra cartera y los menos apropiados para nuestra operativa en cuanto a probabilidad de acierto se refiere.

Cuando tenemos que interpretar la calidad de un activo, es conveniente que tengamos en cuenta varios aspectos que consideramos fundamentales para mejorar la rentabilidad de nuestra operativa.

La tabla que les adjuntamos a continuación, lleva incluidos algunos de los principales requisitos, aplicados a un listado de activos pertenecientes al mercado americano. De esta forma, vamos a poder localizar los valores que se encuentran en mejor posición para la búsqueda de oportunidades compradoras. El objetivo de aquí al final de este artículo es localizar qué activos son los que tienen una probabilidad más alta de ser alcistas, y por tanto, serán candidatos para nuestra cartera EnB Americana.

La primera columna nos dice la fase dinámica de cada acción siendo lo más importante operar los activos en fase dinámica 1 (etapa de expansión). Ocasionalmente se podría operar en la fase dinámica 2 (etapa de techo o consolidación), cuando pensamos que el activo está consolidando niveles de subida.

La segunda columna que estudiaremos, representa la fuerza con respecto al índice americano S&P500, que nos muestra la calidad o posición de un activo en relación con el mismo.

Teniendo en cuenta estas dos columnas, solo nos interesarán los activos en etapa de expansión que están representados con 1 o 2 en su casilla, y además, solo aquellos que posean fuerza relativa positiva (mayor a 0.25), ya que son los más destacados para esta operativa alcista y entre estos podemos seleccionar a las 16 primeras compañías que aparecen en la tabla, destacando una marcada fuerza relativa positiva en el coloso tecnológico, Apple, (1.7962), haciéndose con el primer lugar de nuestra tabla. Inmediatamente después se ubica McDonald’s, con 1.3141 puntos de empuje ante el S&P500. De cerca le sigue Caterpillar, el mayor fabricante del mundo de maquinaria para la construcción, motores y motores diésel que cierra el podio de activos americanos, cerca de los 0.91 puntos, con respecto a su fuerza relativa.

En la tercera columna, cuando hablamos de la fase de la tendencia, nos referimos básicamente a si el activo se encuentra, o no, en una fase impulsiva. En definitiva, analizaremos si está subiendo o si por lo contrario tiene inclinación negativa. Para la operativa que describimos, nos decantamos por los alcistas. Los activos descartados, generalmente estarán en una fase correctiva y por lo tanto realizando una formación ABC o ABCDE que está llevando a la cotización a retroceder parte del camino andado en la fase impulsiva previa.

En este caso, tal y como vemos en la tabla, los activos que presentan tendencia alcista, y que, a su vez, presentan fase dinámica 1 y fuerza relativa positiva mayor a 0,25 con respecto al S&P500 los hemos marcado con un punto verde, ya que son estos activos los que poseen una mayor probabilidad de crecimiento.

La cuarta columna muestra la fase de la tendencia (MACD SEMANAL) en la que se encuentra el activo. Si aparece el numero 1 estaremos ante un activo impulsivo y por lo tanto el riesgo stop estará muy alejado, lo cual lo convertiría en una acción poco apetitosa para el time frame diario, aunque si podría llegar a serlo en un time frame de una hora. Si nos muestra el número 0 en la columna decimos que el activo está en fase correctiva y por lo tanto el riesgo stop que asumiremos será menor.

En la quinta columna nos referimos al riesgo stop que no es más que la distancia a la que se encuentra un activo de su nivel de riesgo asumible. En un activo con una tendencia alcista y una fortaleza positiva sería muy interesante que el riesgo stop fuera inferior al 5 %.

Para valorar el riesgo stop, necesitamos que el número que aparece en la columna sea menor a 5 cuando hablamos de tendencia alcista, es decir, todos los activos con riesgo superior a 5 no serán interesantes para nuestra operativa.

Atendiendo todos los requisitos anteriormente detallados y siguiendo la filosofía de Enbolsa.net, podemos concluir una serie de índices válidos, marcados con un punto verde en la siguiente gráfica y otros directamente desechados, marcados con un punto rojo:

Así, el único índice que supera todas estas cribas es la Compañía americana HOME DEPOT.

Así, el único índice que supera todas estas cribas es la Compañía americana HOME DEPOT.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.