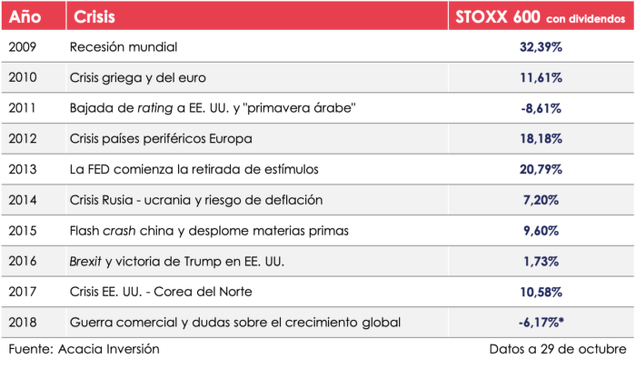

1. Todos los años hay eventos, políticos y económicos , que siembran dudas sobre la evolución de los mercados. Pero la memoria es frágil, hagamos un ejercicio de repaso sobre aquellos titulares que hace unos años nos quitaban el sueño y con qué ganancias finalizaron las bolsas.

2. Siempre hay agoreros, muchos de ellos de prestigio, que ven el fin del mundo…

Y algún día tendrán razón, porque como dice el dicho, hasta un reloj estropeado da correctamente la hora dos veces al día.

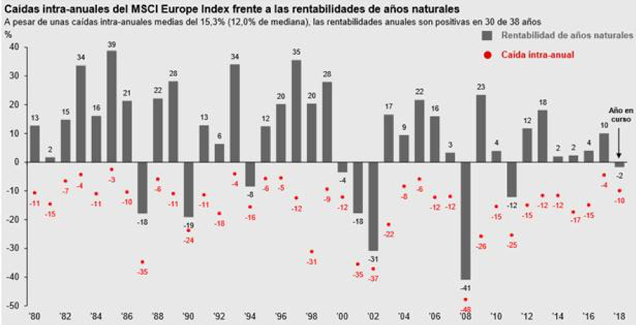

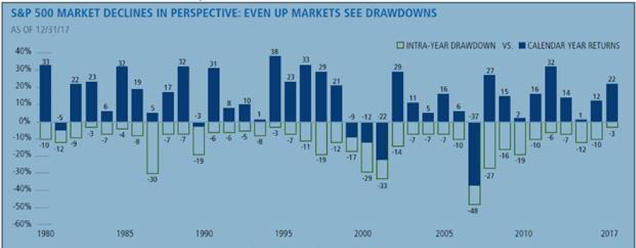

3. Pese a estos recurrentes temores, y sin olvidarnos de la volatilidad propia de la renta variable, que experimenta caídas interanuales que de media son superiores al 15%, debemos recordar que los índices habitualmente terminan con rentabilidades positivas en el año:

3.1) Bolsa europea: MSCI Europe

3.2) Bolsa estadounidense: S&P 500

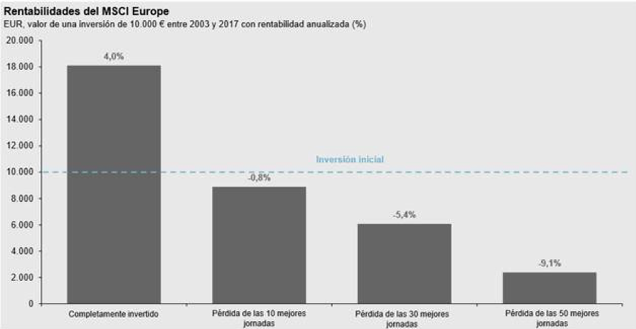

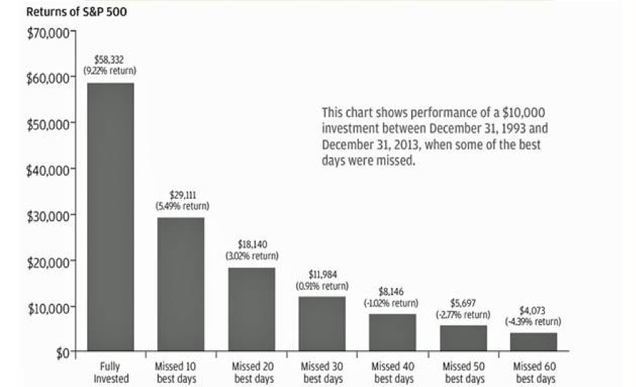

4. Por eso es relevante ser consciente de que, pese a lo que nos pueda parecer por percepciones, el riesgo de estar fuera del mercado durante las mejores sesiones de cada año, puede llegar a ser muy significativo en la rentabilidad final de una inversión.

4.1) Bolsa europea: MSCI Europe

4.2) Bolsa estadounidense: S&P 500

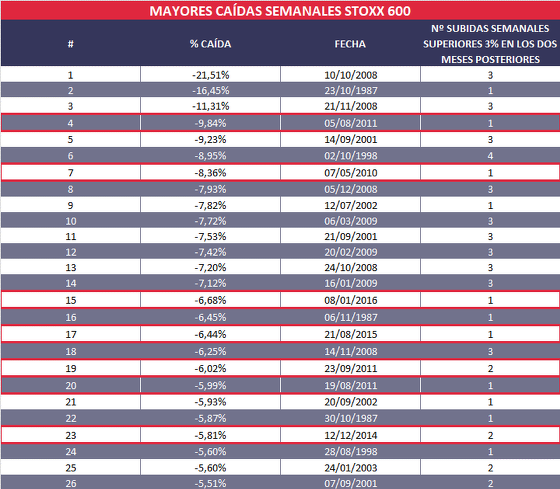

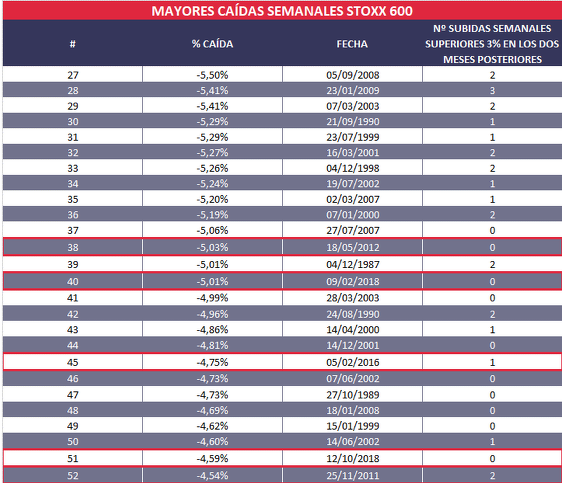

Aunque ustedes estarán pensando, “pero si yo de lo que estoy hablando es de evitar los peores días, no los mejores”. Para arrojar luz sobre esta cuestión en Acacia Inversión hemos elaborado la siguiente tabla:

En ella se pueden ver las 52 mayores caídas semanales del Stoxx 600 (Bolsa Europea) desde 1986, ordenadas de mayor a menor. Asimismo, se indica la fecha en la que tuvo lugar cada caída, pero lo que es más relevante, en la última columna se muestra el número de subidas semanales superiores al 3% (mayores subidas semanales, el reverso de lo anterior) que tienen lugar en los dos meses posteriores a cada gran caída. Las conclusiones son:

· Habitualmente las grandes subidas se producen en fechas posteriores a las jornadas catastróficas. Evitar unas, supone no beneficiarse de las otras, ya que normalmente quien no está invertido, sigue pensando que la caída seguirá. Y cuando empieza el rebote, piensa que no continuará. Quien está fuera suele permanecer fuera.

· Por tanto, parece aconsejable no ajustar la cartera cuando la volatilidad está disparada.

· Hemos marcado en rojo las caídas de la década de 2010. Como se puede apreciar, pese a ser una década de subidas, no hemos estado exentos de grandes sustos, pese a que, como decíamos al principio, ya los hemos olvidado.

· La última caída señalada, la número 52, es la sufrida recientemente. Por tanto, tomemos perspectiva sobre los “terribles días recientes”.

5. Nuestra visión: 2016 bis

Aunque como decimos siempre, no tenemos la bola de cristal, y siempre tenemos carteras construidas para múltiples escenarios, en Acacia Inversión tenemos un escenario central con una visión constructiva de los mercados.

Tras un mes de octubre de fuertes retrocesos y después de caídas desde los máximos de enero cercanas al 20%, a pesar del ruido político, la situación macroeconómica a nivel global es favorable, debemos recordar que la economía mundial sigue creciendo y los resultados empresariales siguen siendo razonablemente aceptables.

De hecho, la actual situación nos recuerda enormemente a la que ya vivimos en 2016, puesto que observamos varios paralelismos entre ambos años: entonces el mercado descontaba que China se desaceleraba de una forma brusca, el Reino Unido votaba en referéndum a favor de la salida de la Unión Europea, en Italia se enfrentaban a otro referéndum para la aprobación de reformas relevantes en su constitución, y en Estados Unidos había elecciones presidenciales… y pese a todas esas noticias, finalmente fue un gran año para los mercados.

¿Y por qué nuestro escenario principal es el de una repetición de 2016?

A) China:

· Creemos que la historia de la “reflación” (el resultado inflacionario de las políticas monetarias o fiscales tomadas por un Estado para impulsar el crecimiento) de China también se desarrollará de manera muy similar a la de 2016. Entonces los esfuerzos de estímulo de Beijing fueron inicialmente muy tímidos. Solo tras una fuerte caída del mercado de valores y un desplome de los precios de las materias primas, el gobierno chino aceleró sus medidas.

· Actualmente, las autoridades chinas ya están tomando decisiones de calado. Por una parte, han comenzado a incrementar el gasto en infraestructuras. Por otro lado, el yuan se ha depreciado un 7% frente al dólar, lo que contrarresta el impacto de los aranceles en las exportaciones chinas. Por último, el gobierno ha anunciado que adoptará una política fiscal más proactiva, reduciendo impuestos y tarifas e impulsando el consumo. Y si China crece, el mundo crece

· Como muestra, los índices bursátiles chinos han dejado de generar nuevos mínimos en las últimas sesiones, mientras que las bolsas de Estados Unidos han seguido cayendo.

B) Dudas sobre el crecimiento global:

· La sobrerreacción de los mercados que vivimos a finales de 2015 principios de 2016, generó una percepción equivocada de que la economía global podía entrar en una recesión. A la situación de China que comentábamos en el punto anterior, se unía la lectura de algunos indicadores adelantados en Estados Unidos, que eran algo peores de lo esperado y que contribuyeron a esa incertidumbre. Sin embargo, pocos meses después comenzábamos a ver buenos datos macroeconómicos y los mercados se relajaban.

· En la actualidad, pese a cierta desaceleración, el crecimiento económico de la Eurozona sigue siendo sólido y generalizado, y en Estados Unidos, el PIB continúa sorprendiendo por su fortaleza, creciendo por encima de las previsiones de los últimos trimestres, en parte gracias al fuerte incremento del gasto por parte de consumidores y empresas e impulsado por la política expansiva de Trump y el pleno empleo. En definitiva, la economía global sigue creciendo, aunque ligeramente por debajo de las estimaciones de principio de año, pero a buen ritmo, el desempleo marca mínimos históricos en Estados Unidos, Japón y Alemania, y la inversión, a pesar de la guerra comercial, repunta.

· Otra de las preocupaciones de los inversores es la madurez del ciclo americano. Sobre esto, no debemos olvidar que uno de los mejores predictores de una recesión, el diferencial entre los tipos a corto y a largo plazo de Estados Unidos, aún está lejos de invertirse. La política monetaria, a pesar de las recientes subidas de tipos y las más que probables alzas a lo largo del 2019, sigue siendo acomodaticia y la política fiscal de EE.UU. continuará siendo un factor favorable para la economía durante al menos otro año.

C) Ruido político en Europa:

· En 2016 asistimos a tres episodios de enorme relevancia política, dos en Europa y uno en Estados Unidos. En el viejo continente nos sorprendió el Brexit. Tras un resultado favorable a la salida del Reino Unido de la Unión Europea, el Eurostoxx50 bajaba un 11% en dos días, para en un plazo inferior a dos meses recuperar las caídas. En segundo lugar, la dimisión como jefe de gobierno de Italia de Matteo Renzi tras el rechazo a la propuesta de reforma de la constitución. En Estados Unidos, presenciamos la impredecible victoria de Trump, que ganaba las elecciones, a pesar de que Clinton había liderado las encuestas la mayor parte de la campaña. A pesar de que los analistas auguraban una catástrofe si salía elegido, la bolsa americana respondió con ganancias.

· En estos momentos el foco de la incertidumbre política sigue en Europa, y en concreto, en Italia, cuyos presupuestos no se ajustan a los parámetros establecidos por Bruselas. A pesar del desafío de Italia a no rebajar su déficit por debajo del 2,4%, como exige la Comisión Europea, en nuestra opinión, las reglas fiscales se deberán respetar, pero buscando el diálogo y, por lo tanto, pensamos que finalmente se llegará a un acuerdo.

Para finalizar, recordemos que, pese a todo ese ruido, en 2016 los mercados finalizaron el año con gran tono, bajo la narrativa del “reflation trade” (subida en los activos financieros beneficiados por el efecto “reflacionario”).

Así, nuestro consejo final es que, si tiene un perfil de riesgo, no tome decisiones movido “por las tripas”, analice fríamente los datos, y en ningún caso pretenda acertar con las ventas haciendo movimientos radicales (todo o nada) en su nivel de exposición a renta variable. Invierta con la cabeza, no con el corazón, y como dice Peter Lynch “se ha perdido mucho más dinero intentando anticiparse a una corrección del mercado que en la propia corrección”.

Y porque decimos lo que hacemos y hacemos lo que decimos, en Acacia Inversión estamos tomando posiciones en Bolsa, de manera progresiva, en aquellos fondos en los que teníamos un nivel neutral, es decir, donde teníamos margen de maniobra.

Un artículo de Miguel Roqueiro, Ander Arcaraz y Mikel Ochagavia.