2015 – Semana 37

Hemos tenido una semana de transición, en la que han destacado unas bolsas que terminaban planas en Europa y con algunas subidas en EEUU y un dólar depreciándose contra las principales divisas (descontando una “no subida” de tipos la próxima semana?… ahora hablamos de ello). Además, hemos podido ver la debilidad que siguen mostrando los indicadores españoles: el Ibex35 es el único índice que cae estos días y el spread contra el 10Y italiano sigue ampliándose.

Y todo ello aderezado con la inexplicable subida de casi un 8% del Nikkei japonés a mediados de semana (el mayor avance en un día que ha tenido la bolsa japonesa en siete años). Sólo lo puedo entender bajo la premisa de un cierre de cortos masivo o los algoritmos haciendo de las suyas; eso sí, sigo tan atónito como el día que se produjo…

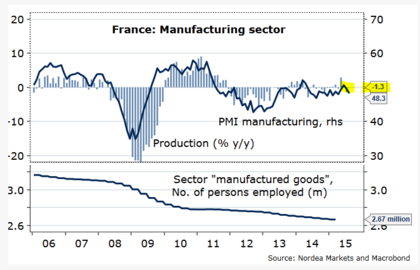

Por otro lado hemos tenido algunos datos de interés, sin demasiadas novedades, a excepción del tremendo batacazo en la producción industrial francesa que ha presentado un mensual del –0,8% frente al +0,2% previsto (en alguna otra entrada comenté que algo pasa con Francia, porque últimamente no levanta cabeza y este dato sigue confirmándolo…).

También importante el retroceso en el índice de confianza del consumidor de la Universidad de Michigan en su dato preliminar; lectura de 85,7 frente al 91,1 esperado:

En cualquier caso, como decía, ha sido una semana de transición hacia la tan esperada reunión de la FED de los próximos días.

Subida de tipos en EEUU: reina la confusión

Porque sí, ya está aquí. La FED se reúne la semana entrante y Yellen dictará sentencia el próximo jueves. Por si no se ha hablado suficientemente del asunto, hagámoslo un poco más…

Durante las últimas semanas -a raíz de los vaivenes en los mercados- hemos tenido más cambios de opinión en cuanto al movimiento que la FED hará o dejará de hacer, que una veleta. La confusión y las opiniones encontradas son muchas.

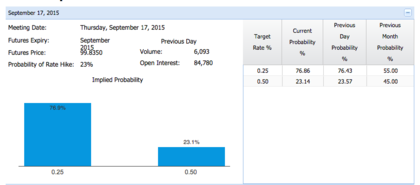

Eso sí, lo que cabría esperar ahora mismo es que septiembre no será el mes de arranque de la normalización monetaria. Al menos eso dicen las escasas probabilidades que marcan los futuros sobre los fondos federales (más o menos todo lo contrario a lo nos señalaban hace 3–4 semanas).

Como saben, el escenario que mantengo desde hace meses es que la FED subiría tipos en diciembre (como pronto). Ahora bien, precisamente los acontecimientos de este turbulento verano me hacen pensar que este mes de septiembre podría ser el bueno. Y no porque crea que la economía norteamericana esté para subir tipos, sino porque el mensaje que la FED transmitiría sería mucho más beneficioso que de no hacerlo.

Así que me apunto a la porra general y me juego pincho y caña a que sí, que subirá tipos. Les explico mis argumentos:

En primer lugar, tenemos a las bolsas con correcciones ya efectuadas. Llevábamos meses -casi años- con medio mercado buscando techos, razonando la insostenibilidad de las subidas en EEUU: que si flujo de fondos, que si sentimiento, que si complacencia extrema, que si valoraciones insostenibles, que si expansión de múltiplos sin contenido, etc. Y mientras tanto las bolsas ahí seguían, máximo tras máximo. Llegamos a un punto en el que parecía que todo el mundo esperaba a que Yellen pulsara el botón de subida de tipos para tener una justificación que permitiera una corrección en los índices.

Y mira tú por dónde, la corrección ha llegado -y con profundidad- antes de tiempo. Yo sigo en mis trece en lo referente a que en EEUU la bolsa comenzó a bajar no por China, sino por la última lectura de las minutas del FOMC (la que hacía referencia a la reunión de julio). Aunque eso es lo de menos.

Lo importante es que la corrección se ha producido. Y ya, ya sé lo que me van a echar en cara… la FED no sube tipos después de producirse caídas de la envergadura que hemos tenido.

Pero qué quieren que les diga, para mí, en este caso concreto no subir tipos sería una señal de debilidad por parte de Yellen. No sólo mostraría que bajo su mandato, la dependencia que la FED tiene del comportamiento de los mercados financieros es elevada (cosa que es cierta), sino que daría alas a más de uno a pensar “si apretamos un poco más, nos da un QE4”.

Yellen no puede dejar vapulear su autoridad, especialmente cuando la justificación oficial de las caídas corresponde a un factor externo (China). Factor que ha pasado extremadamente de puntillas en todas las reuniones de política monetaria de la FED. Que las cosas están mal en China no es nuevo; la desaceleración y la incertidumbre por la veracidad de sus datos están en la mesa desde hace meses. Si la FED aguanta sin subir tipos sólo porque la bolsa de Shanghai ha pinchado, ¿qué tipo de mensaje nos trasladaría?

No podemos obviar el transcurrir del discurso de la FED durante los últimos meses (con el que se podrá estar más o menos de acuerdo, eso sí). Y dicho discurso -equivocado o no- es su mapa, su guía para la normalización monetaria. ¿Ha cambiado algo que afecte a ese mapa? Yo creo que no. Creo que la FED no tiene motivos para dejar de seguir siendo tan complaciente como lo ha sido hasta ahora con los datos de crecimiento y los de paro. Sólo los precios son el temor razonable (que debería serlo menos si siguen -como hasta ahora- esperando con confiada ilusión el aumento de salarios que la actual situación de hipotético pleno empleo debería traer consigo).

Así que creo que la tan retransmitida subida de tipos datadependiente debería producirse ya. Porque no hacerlo supondría alimentar tres ideas:

- La recuperación en Estados Unidos es frágil, muy frágil (cosa que servidor piensa desde hace tiempo). Tras llevar meses justificando las bondades de la recuperación económica y sin que se haya publicado ni un sólo dato de calado que contradiga su argumentario oficial, sólo tendríamos como novedad el elemento chino y eso supondría que…

- …han minusvalorado los problemas chinos. Cuando hace apenas unas semanas teníamos a gobernadores de la FED poniéndonos sobreaviso con declaraciones del tipo “Septiembre podría ser una buena fecha”, China -que yo sepa- existía en cualquier mapamundi (al igual que sus problemas). Y si China puede cargarse la recuperación en Estados Unidos nos quedaría…

- …comenzar a alimentar un QE4.

Eso sí, la parte buena para Yellen es que con su política de “partido a partido” podría seguir justificando más retrasos. El problema es que llevamos demasiados partidos jugados y demasiados retrasos en la subida de tipos. Y cuanto más se dilate en el tiempo, más patente quedará que ni la propia FED se cree lo que lleva meses contando. Porque, ojo, estamos hablando de un mero gesto de cara a la galería; comenzar a subir tipos no quiere decir que a partir de ese momento en cada reunión estén obligados a seguir aumentándolos.

Yellen nos ha repetido hasta la saciedad que lo importante no es la fecha de la subida inicial, sino el ritmo posterior. Así que -si con todo lo explicado- no da ya el pistoletazo de salida, en vez de entrar a discutir el ritmo de subida, el mercado comenzará a discutir otras cosas, y seguro que no serán bonitas.

Por último (y por lo que pueda pasar), no me gustaría acabar sin recordarles que históricamente el inicio de un endurecimiento monetario no tiene necesariamente un efecto negativo para las bolsas en el corto plazo. Les dejo un par de gráficos: en el primero, pueden ver señaladas las fechas en las que la FED arrancó una subida de tipos, mientras que en el segundo tienen la evolución del S&P500 tras dichas subidas.

Como ven, en primera instancia tenemos algo de ruido (en los peores casos con caídas máximas de entre un 5%-7%). Posteriormente -exceptuando el caso del año 94- transcurridos cinco meses el S&P500 cotizaba con ganancias en todas las ocasiones.

Dicho lo cual, ya saben, saldremos de dudas en apenas unos días. Veremos cual es el movimiento (o el no movimiento) y las declaraciones en la comparecencia posterior. Sea como fuere, lo que salga del 17 de septiembre podría condicionar lo que podamos esperar de aquí a final de año en los mercados. Así que estén atentos.

Buena semana y recuerden vigilar su dinero.