Desde hace unos meses miramos con aprensión los spread de tipos de interés 10 menos 2 años del bono americano como indicador cada vez más próximo a una recesión. En efecto, ese indicador se ha ido acercando a cero, y si llegará a ser negativo - que parece ser su tendencia - sería la señal del umbral de una recesión. Pero no creo que sea un indicador tan preciso. En el gráfico, es la linea azul. Como se ve, está cada vez más bajo y cercano a cero. Ello se debe básicamente a que la FED está en modo de subir sus tipos básicos Federal Fund o interbancario (FF, línea roja) y eso atrae al alza al tipo de dos años (línea verde).

¿Pero es realmente el mejor indicador? Miremos hacia atrás, en el gráfico siguiente, y vemos algo interesante: efectivamente, un poco antes de cada recesión, el spread 10 menos 2 años ha caído a zona negativa, pero parece más decisiva la relación del 2 años menos el FF, que se invierte justo antes de las recesiones, poniéndose por encima el FF. Las zonas grises son las recesiones oficiales de EEUU.

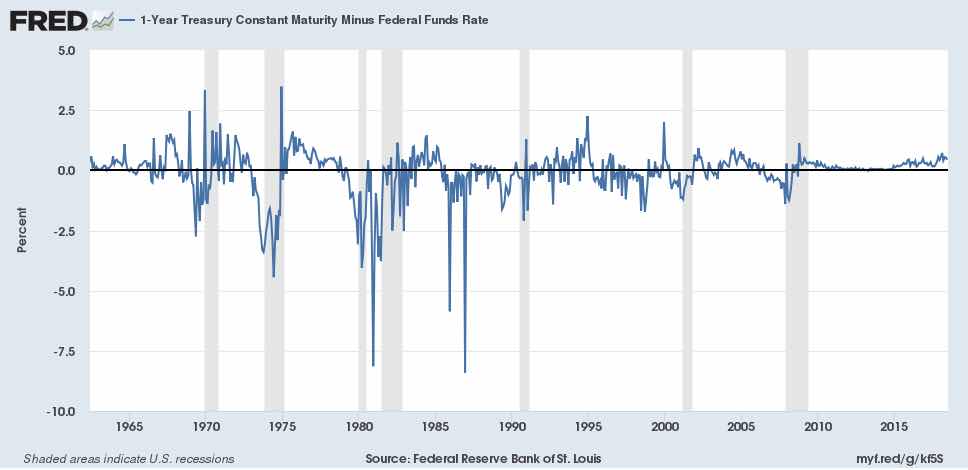

Por otro lado, en el primer gráfico vemos que el tipo de interés a dos años (línea verde) se mantiene hoy firmemente por encima de FF. Luego quizás tengamos un indicador más ajustado de cambio de ciclo, si miramos a un spread de tipos como el 1 año menos el FF, que está bien definido, y que vemos en el siguiente gráfico,

Y que nos ofrece efectivamente un sistema de alarma más preciso sobre cambio de ciclo hacia recesión, como vemos en todas las recesiones habidas desde 1970. Es asombrosa su sensibilidad a un cambio inminente.

En ese caso, podemos decir que hoy estamos en una posición delicada, pero ciertamente no cercana, a la próxima recesión.

Esto confirmaría que es la FED la que origina las recesiones, como ha dicho muchas veces Krugman. La FED empieza a elevar los tipos cuando ve que amenaza un aumento de las expectativas inflacionistas: lo que más teme un banco central, que se consoliden dichas expectativas. Una vez comenzada la subida, es muy difícil parar en el momento óptimo.

En 2007, Greenspan le puso nombre a esta situación de tipos a largo por debajo de los tipos de la FED: el “Conundrum”. ¿Por qué los tipos de mercado no seguían la línea marcada por la FED? Quizás si hubiese tomado esto como un aviso serio del mercado, precisamente, de que estaba poniendo en peligro los frágiles equilibrios de las deudas y de la burbuja, cuyo estallido empezó entonces, hubiera cesado se subir tipos, puesto que los activos físicos habían empezado caer. Un vez empezado el derrumbe, lo mejor era dejar de presionar al resto de la economía, que bastante tenía con ver cómo sus activos se convertían en invendibles mientras los deudas y su servicio estaban ahí, amenazantes.

Hoy no estamos en una situación muy distinta, con un burbuja bursátil amenazante, y sería mejor no hablar de la “normalización de tipos” como si eso existiera, sin leer bien los signos y los auspicios de la ocas del Capitolio.