La renta variable en EEUU parece haber entrado en una espiral negativa donde Trump con su Twitter y la amenaza de guerra comercial, las malas noticias en el otrora positivo sector Tecnológico y algunas decepciones en los indicadores económicos parecen no querer dar tregua. Pensamos, no obstante, que los fundamentales económicos y empresariales continúan siendo lo suficientemente sólidos para apostar por la recuperación. El desarrollo de las negociaciones comerciales entre EEUU y China y entre EEUU y sus aliados comerciales podría continuar aportando volatilidad durante el mes de abril, pero en el horizonte divisamos una referencia relevante para la renta variable que podría servir de estímulo inversor en las próximas semanas.

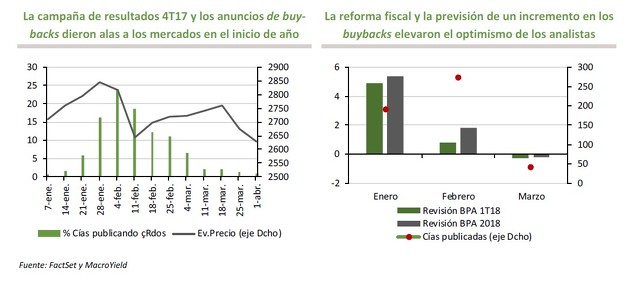

Los buenos resultados empresariales publicados en la campaña correspondiente al 4T17 y los anuncios de recompras de acciones (buybacks), que se incrementaron en gran parte por el efecto de la reforma fiscal, hicieron que el periodo de la campaña de resultados fuera muy positivo para la bolsa en EEUU, sobre todo en el inicio de la campaña –enero-, periodo en el que las estimaciones de los beneficios por acción para el 1T18 se elevaron un +4,9% y para el conjunto del año un +5,4%. En febrero, esta tendencia positiva se mantuvo, aunque mucho más contenida (+0,8% para el 1T18 y +1,8% para todo el 2018), mientras que en marzo la tendencia giró a la baja ligeramente (-0,3% para el 1T18 y -0,2% para el 2018).

Esperamos que el optimismo de los analistas pueda retornar con la llegada de la campaña de resultados correspondiente al 1T18, aunque de manera moderada. JP Morgan y otros grandes bancos estadounidenses serán los encargados de abrir la temporada de resultados a partir del próximo 13 de abril. El guidance positivo que han ido proporcionando las compañías a lo largo de los últimos tres meses nos hace esperar una nueva campaña donde destacarán las sorpresas positivas de resultados y donde de nuevo el sector Tecnológico podría aportar buenas noticias.

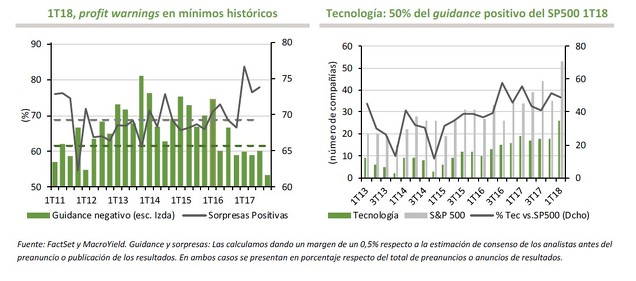

Atendiendo a la evolución histórica de las campañas de resultados de los últimos años, y en contra de lo que la lógica podría llevarnos a pensar, un bajo índice de guidance negativo (porcentaje de profit warnings respecto al total de preanuncios), anticipa un índice de sorpresas positivas durante la campaña elevado, tal como vemos en el gráfico de la izquierda. Por su parte, el gráfico de la derecha nos muestra cómo el sector tecnológico podría destacar de nuevo en positivo.

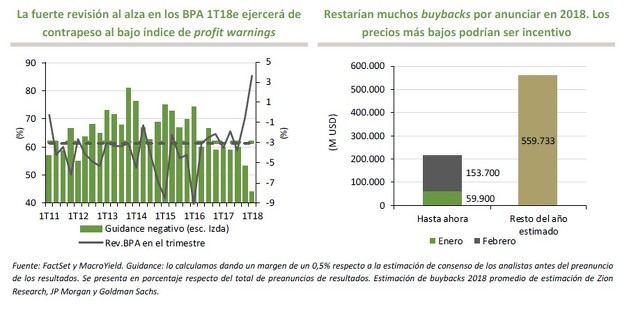

Un factor que podría moderar el efecto positivo de estas sorpresas positivas es la fuerte revisión al alza registrada en los beneficios, que podría haber recogido ya la mayor parte del impacto positivo de la reforma fiscal. El índice de profit warnings se encuentra muy por debajo de la media para el 1T18 (43,9% vs. 61,64% media desde 2011), pero las revisiones de BPA se encuentran muy por encima de la media y tocando máximos históricos en un trimestre (+3,6% vs. -3,1% media desde 2011), lo que lleva a pensar que las sorpresas positivas podrían ser menos numerosas de lo que anticiparía el índice de profit warnings analizado individualmente y, sobre todo, de menor cuantía.

A favor, sin embargo, podrían funcionar de nuevo los buybacks, pues, como veremos a continuación, estimamos que todavía resta por anunciarse un buen montante de recompras de acciones este año, y la campaña de resultados es un momento propicio para anunciar estas operaciones, que suelen ser recibidas con alegría por parte de los inversores.

En parte, el incremento de las estimaciones en los beneficios por acción se ha debido a los anuncios de recompras de acciones, que se han elevado considerablemente por el impacto de la reforma fiscal. A principios de año señalábamos las estimaciones de Zion Research (compañía de análisis independiente especializada en asuntos fiscales), que apuntaban a que el montante bruto de operaciones de buyback (sin contar con posibles emisiones de capital) podría ascender en 2018 a 870.000 M USD, mientras que JP Morgan estima que ascenderán a 800.000 M USD y Goldman Sachs a 650.000 M USD.

No tenemos cifras todavía del montante de los buybacks registrados en marzo y tampoco de los anuncios realizados por las compañías. Es previsible que ambas cifras hayan sido muy inferiores a las de febrero: 1) los buybacks no ejercitados en operaciones preestablecidas no pueden realizarse en el periodo de blackout previo a los resultados (5 semanas anteriores y 48 horas posteriores), con lo que muchas compañías con la fecha prevista de resultados en la primera parte de la campaña no habrán podido aprovechar las caídas para recomprar sus acciones; 2) en el mes de marzo la actividad de la campaña de resultados bajó considerablemente y con ella, previsiblemente el número de anuncios de buybacks, pues las compañías suelen aprovechar la presentación de sus resultados para anunciar este tipo de operaciones. En febrero el montante de operaciones anunciadas y ejercitadas fue muy elevado, pues el calendario de publicación de resultados estuvo mucho más nutrido que en enero o marzo y, además, las compañías aprovecharon las caídas para comprar sus acciones a mejor precio. En el mes de abril y mayo el efecto positivo de los buybacks podría dejarse notar de nuevo en las cotizaciones, teniendo en cuenta que, según las estimaciones de los distintos analistas, podrían restar por anunciarse más de la mitad de los buybacks del conjunto del año. Las recientes caídas de los mercados podrían incentivar que algunas compañías adelanten sus decisiones y anuncien sus operaciones aprovechando la próxima campaña de resultados.

El impulso positivo de los resultados del primer trimestre de 2018 (1T18) previsiblemente no será tan intenso como el de inicios de año (estimamos que lo más relevante en las revisiones al alza de beneficios para 2018 podría haberse realizado ya) pero sí pensamos que la próxima temporada de resultados podría por fin aportar el incentivo que están esperando los inversores para recuperar la confianza en la renta variable. Por tanto, podría haber tierra a la vista para la renta variable, tierra que podría alcanzarse en un par de semanas, con el inicio de la campaña de resultados, que un trimestre más se encargarán de inaugurar los grandes bancos.