A pesar de que la semana ha venido muy cargada de acontecimientos importantes, todos los índices de renta variable se han movido en los rangos estrechos de la semana anterior. Parece que los inversores prefieren esperar al dato del PIB e inflación de Estados Unidos, a la publicación de los test de estrés a la banca o a las medidas fiscales que anuncie al gobierno de Japón este fin de semana.

Hemos venido comentando a lo largo de la semana que una ruptura alcista esta semana del citado lateral podría marcar el suelo definitivo en las bolsas europeas o confirmar la ruptura de máximos en las bolsas de Estados Unidos. Se requería, para ello, la mejoría de los resultados empresariales, buenos datos macro y que los bancos centrales (Japón y EE.UU.) continuasen apoyando al mercado.

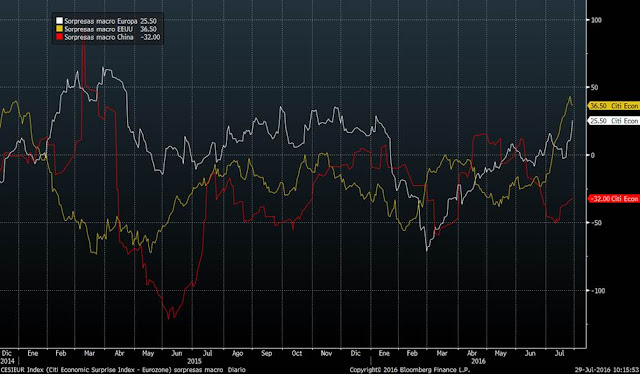

Acabando la semana, de las tres premisas requeridas, son los datos macro los que más optimismo generan. Están demostrando que la situación económica no es tan mala como podría esperarse y dejan patente que seguimos en fase de crecimiento de la economía. En el siguiente gráfico actualizo los índices de sorpresas macro de la zona euro (línea blanca) de EE.UU. (línea amarilla) y de China. Las dos primeras zonas geográficas están acelerando la inercia positiva iniciada en el primer trimestre y China empieza a publicar datos que superan previsiones.

Sin duda, este aspecto debería darle soporte al mercado. El otro aspecto, el de los resultados empresariales, no presenta hoy grandes novedades frente a lo comentado ayer. Los resultados en EE.UU. están siendo muy similares a los del año pasado y los de Europa bastante peores. Pero en ambos casos, los resultados están siendo mejores de lo esperado (el mercado era aún más pesimista). Este aspecto, por tanto, le da soporte al mercado para que no haya correcciones fuertes pero no es suficiente como para que haya una ruptura alcista.

Por último los bancos centrales han estado muy en línea con lo esperado. Ni grandes sorpresas positivas ni negativas. La FED sigue sin dejar claro cuándo se producirá la primera subida de tipos, aunque deja claro que la economía de EE.UU. está muy fuerte y requiere esa subida que se producirá tan pronto se diluyan los riesgos internacionales. Tras la reunión de la FED, los futuros descuentan ligeramente algo más de probabilidad a que haya subida de tipos en septiembre o diciembre, aunque éste de momento no es el escenario más probable (28% en septiembre y 44% en diciembre). Al Banco de Japón tampoco ha generado esta madrugada importantes sorpresas. No ha defraudado como en la reunión del mes anterior porque sí que ha tomado medidas, pero tampoco ha entusiasmado, puesto que las medidas han sido escasas.

El BoJ ha anunciado que incrementará el ritmo anual al que adquiere fondos cotizados desde los 3,3 billones de yenes (28.699 millones de euros) hasta los 6 billones de yenes (52.461 millones de euros).

También señala que doblará el volumen de su programa de préstamos en dólares para empresas japonesas en el exterior de los 12.000 millones actuales (10.816 millones de euros) hasta los 24.000 millones (21.633 millones de euros). Quizás lo que no ha gustado al mercado es que no ha bajado los tipos de interés (los mantiene al -0.1%), pero es normal que no lo haga, puesto que es consciente que los tipos en negativo están erosionando los beneficios de los principales grupos financieros japoneses. El Yen se revaloriza más de un 1% en el día de hoy por estas medidas, lo cual es un freno para los activos de riesgo (decíamos esta semana que un YEN débil generaría apetito por el riesgo a través del Carry Trade).

Por tanto, se acaba la semana y seguimos con los principales índices de renta variable en el mismo lateral de las últimas jornadas. El más patente lo seguimos teniendo en el Ibex 35. Con la de hoy, ya son 13 sesiones moviéndose entre 8.425 y 8.650 puntos (sólo el miércoles estuvo por encima).

Sigue siendo clave un cierre por encima del 8.650. Cómo hasta el lunes no se cotizará la publicación de test de estrés, lo más seguro es que sea en esa sesión en la que se disipen las dudas. De momento, el sectorial bancario hoy es el que más sube en Europa y, como vemos en el gráfico, está en una situación lateral calcada a la del Ibex 35. Hoy son los resultados de UBS y BBVA los que están generando optimismo en el sector.

Pero el lateral no es algo específico de las bolsas europeas. El S&P500, tras romper a principios de mes los máximos de 2015, lleva también 12 sesiones moviéndose entre 2.158 y 2.175 puntos. Este índice seguirá siendo claramente alcista y apoyará al resto de bolsas mundiales mientras no pierda la zona de resistencias superadas (2.115-2.130 puntos).

Por tanto, reiteramos lo que venimos comentando a lo largo de la semana. Sigue siendo una semana clave, pero da la sensación de que la el cierre semanal no nos va a dar pistas suficientes y habrá que esperar a los acontecimientos de este fin de semana (test y gobierno japonés).

A destacar dentro de las bolsas europeas el buen comportamiento del índice alemán. Es el único que no está en un claro lateral y está subiendo poco a poco todas las sesiones. Hoy cotiza muy cerca de máximos de abril y de la línea que une máximos desde mayo del año pasado.

Viendo los gráficos, queda patente que las bolsas europeas están en resistencia y trasladamos pues, la semana clave a la semana que viene. La menor liquidez y menor volumen del mes de agosto quizás acelere los movimientos al alza o la baja de los índices. Habrá que estar muy atentos.