Tras el anuncio el pasado viernes de la moción de censura en España, unido a la ruptura del acuerdo de gobierno en Italia, el riesgo político ha vuelto a convulsionar a los mercados europeos. El euro ha pasado este mes desde la resistencia de 1,25 al primer soporte situado en la zona de 1,15, tal y como se aprecia en el siguiente gráfico.

Las bolsas europeas, que veníamos defendiendo que deberían beneficiarse de una caída del euro, están corrigiendo debido a las ventas de los inversores que quieren huir del riesgo político que supondría un adelanto electoral de nuevo en Italia y España. En el día de hoy, el Eurostoxx 50 con dividendos cotiza también cerca de las zonas de soporte de corto plazo. Entre los niveles actuales y los 7.000 puntos están las medias de 50 y 200 sesiones, así como la zona de máximos y mínimos relevantes de los últimos meses.

El soporte equivalente del Dax se sitúa entre 12.550 y 12.700 puntos.

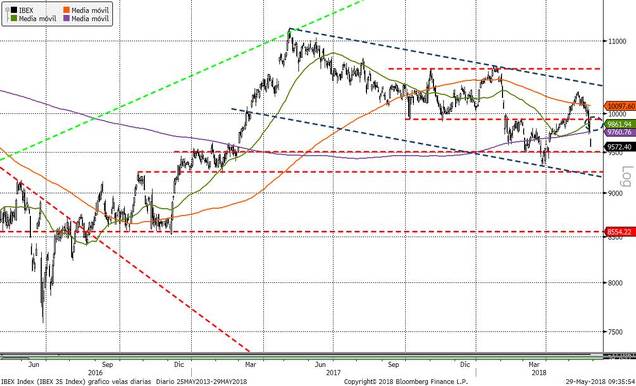

El Ibex 35 ha perdido en la sesión de hoy el soporte equivalente a las referencias anteriores. El siguiente soporte se encuentra en 9.500 puntos y más abajo se situaría en la zona de 9.250-9.300 puntos, que son los mínimos del año y zona de mínimos de 2017. Este debería ser el peor escenario a corto plazo.

Más claro parece el comportamiento del Ibex con dividendos, con claro nivel de soporte en la media de 500 sesiones, que pasa a sólo 330 puntos de los niveles actuales. Ahí rebotó con fuerza en marzo y sería la zona a vigilar en estos momentos.

Igual de débil y relevante es el comportamiento del Mib 30 italiano. Este ha abierto esta mañana justo en los mínimos de marzo y ahí parece estar iniciando el rebote. Si pierde estos niveles el siguiente soporte se encontraría 1.000 puntos más abajo.

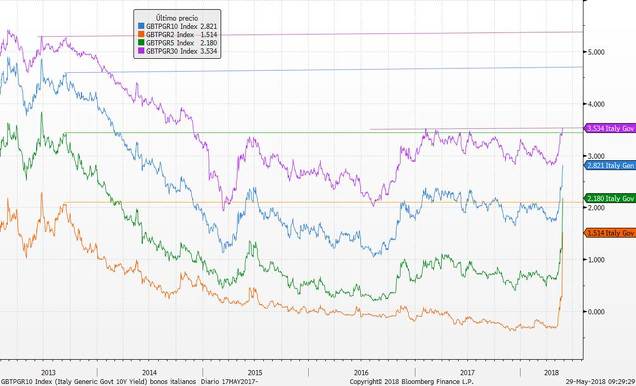

En cuanto a la renta fija, a los inversores parece que se les ha olvidado que el BCE sigue actuando en el mercado como comprador y han entrado en modo pánico, con fortísimas alzas en la rentabilidad (bajadas de precio) en todas las referencias. En el siguiente gráfico vemos que la TIR de todos los principales bonos por plazo se han ido a máximos de los últimos años, principalmente los plazos más cortos.

En el gráfico he señalado los máximos del 2013 como zona de resistencia para las tires de los bonos italianos, entendiendo que entre los niveles actuales y estos máximos, los inversores podrían volver a apostar por tires tan interesantes en bonos italianos. No hay que pasar por alto, además de la mano del BCE, que en Italia el presidente de la república tiene capacidad de vetar a candidatos propuestos que pongan en peligro el interés común, como ha pasado este fin de semana con el ministro de economía que propusieron la coalición de Cinco Estrellas y La Liga. Evidentemente hay riesgos, pero la situación no es asimilable a la vivida en 2010 o 2012, entre otras cosas porque hay más crecimiento económico, y la banca está mucho más saneada. Unido al compromiso del BCE, deberían dar soporte a la actual crisis que se retoma en Europa.

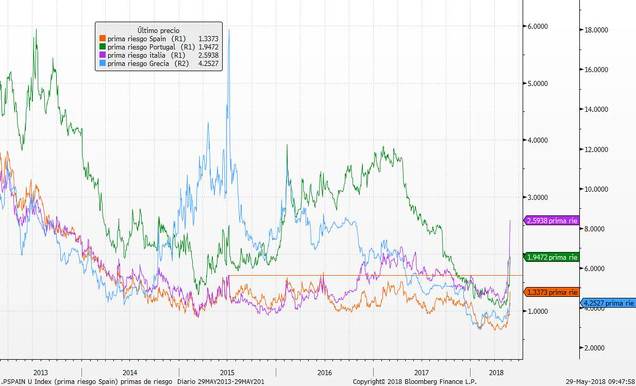

El resto de primas de riesgo periféricas se están contagiando. La española alcanza 133 p.b. En el gráfico señalo los máximos de los últimos años situados en zona de 160 p.b.

Quizás, más que analizar la rentabilidad de los activos más arriesgados y en qué nivel podrían los inversores volver a asumir riesgos, es más recomendable pensar en qué niveles los inversores dejarán de comprar bonos alemanes. La TIR del 10 años se ha ido al 0.29%, siendo el nivel del 0.20% zona de mínimos de los dos últimos años. Ahí volvieron las ventas, y lo mismo ocurre con el 1% en el plazo de 30 años.

A corto plazo, el 2 años cotiza al -0.74% mientras que el 5 años cotiza al -0.35%, rentabilidades muy por debajo de la inflación (por muy baja que sea sigue siendo positiva y creciendo), y sobre todo a años luz de la rentabilidad de los bonos de Estados Unidos o los mismos periféricos. El dinero puede refugiarse momentáneamente en estos activos a TIR negativa, pero nunca con una visión de largo plazo. Con alta probabilidad saldrá igual de rápido de activos refugio para asumir riesgos. Cualquier noticia positiva o menos negativa de lo que se descuente, provocará esta huida hacia el riesgo que tantas veces hemos visto estos últimos años.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)