Mucho se está hablando de que existe una burbuja en los mercados. Pero voy a echarle un vistazo para ver si es que nos encontramos en una burbuja a punto de explotar o si más bien los mercados por el momento están muy sobrevaluados y si lo más probable es que veamos una corrección normal dentro de un mercado fuertemente alcista.

Como se aprecia en el gráfico del SP500 en mensual no hay señales de debilidad el rsi va con fuerza al alza y lo cierto es que el indicador se está adentrando en zona de sobrecompra lo que si facilitaría una fase correctiva. Pero por el momento aún no hay una vela en mensual que confirme debilidad del precio y por lo tanto corrección mientras esto no ocurra el índice seguirá con la fuerza alcista.

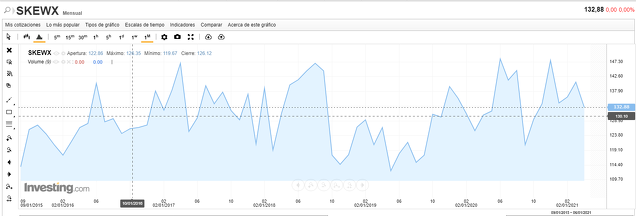

El índice SKEW que mide el riesgo de cola, es decir; este indicador mide las probabilidades de que un evento de distribución desordenada se produzca, por lo cual aporta la idea de que los gestores consideren eventos que no tendrían probabilidad de ocurrir ahora las consideren probables. Cuando este índice supera el nivel de 120 aumentan las probabilidades de que el mercado corrija abruptamente, el índice llego a la zona de 140 aunque ahora se ha reducido considerablemente, pero en niveles muy altos que indica que el SP500 es vulnerable a una corrección.

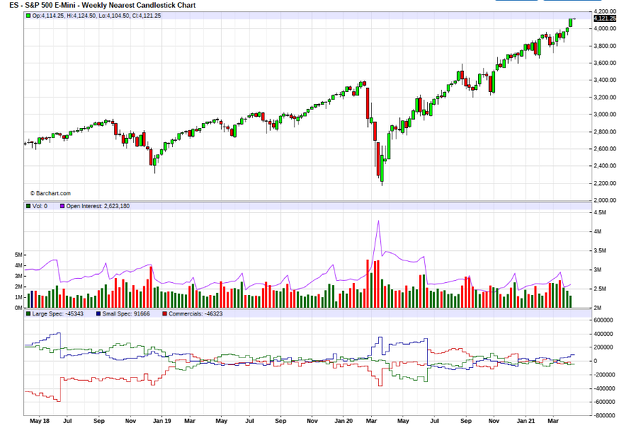

El COT del SP500 muestra como los comerciales o institucionales siguen aumentando las posiciones cortas en el SP500 esto es una señal de que es probable que una corrección en el mercado se acerque, hasta que no alcancen el pico máximo de posiciones cortas que quieren colocar en el mercado es probable que el precio continúe con fuerza al alza. El interés abierto y el volumen por el momento se muestran tranquilos, pero esto solo podría ser la calma antes de la tormenta. Por lo cual yo vigilaría cuando los institucionales hagan el pico máximo de posiciones cortas.

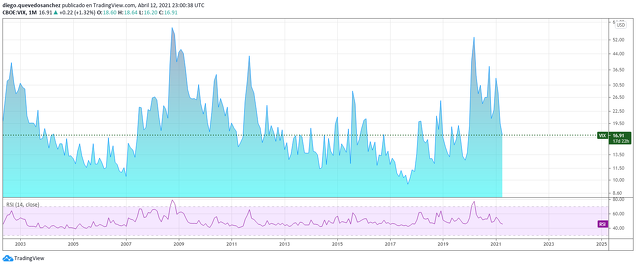

La volatilidad implícita que es la que mide el VIX , que no es más que la incertidumbre del mercado a futuro y aumento de riesgo, por lo cual los operadores piensan que en el futuro los mercados pueden ser más inestables. Por lo cual se cubren con opciones put que da el derecho a vender, pero no la obligación. Por el momento el índice se mantiene a la baja lo que indica que por el momento los operadores están tranquilos, pero que solo podría ser una calma momentánea.

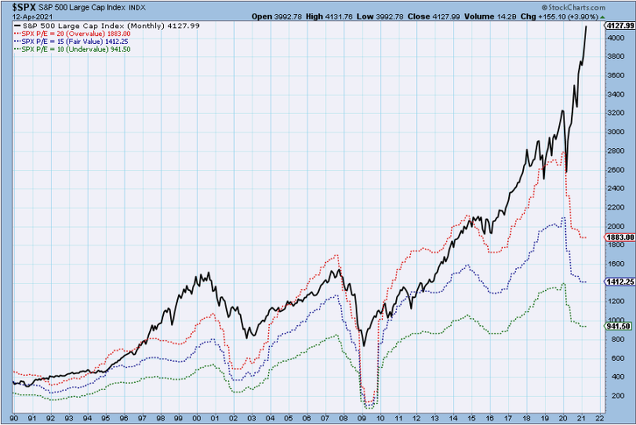

Cortesía de Decision Point muestra en este gráfico como el mercado está muy sobrevaluado dentro de la tendencia alcista fuerte que mantiene, y es muy probable que el mercado acabe por ajustarse, la distorsión generada por el FED y los bancos centrales ha provocado que el precio se haya desacoplado incluso de niveles de sobrevaluación, lo que indica que el mercado puede ser vulnerable a una corrección de ajuste.

El índice de miedo y codicia muestra que el mercado se encuentra en una fase más neutral y por el momento no hay un clímax de euforia, lo que coincide con la calma aparente que va a permitir que el mercado pueda seguir subiendo pero que cada vez se muestra más vulnerable a una corrección desordenada, yo por el momento me mantengo alerta pero lo más probable es que el impulso que se inició desde los confinamientos pueda estar llegando a su fin.

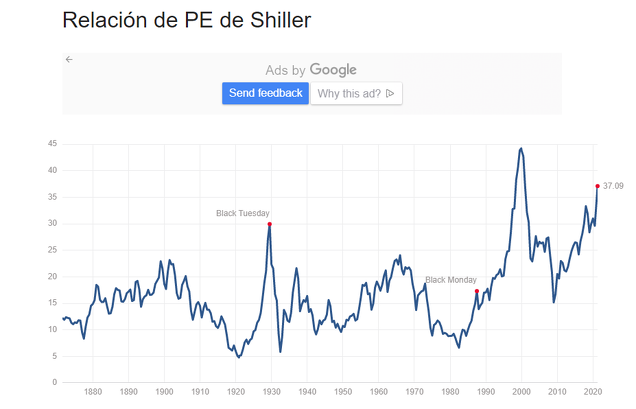

El Cape-Shiller que mide la relación precio-ganancias se basa en las ganancias promedio ajustadas a la inflación de los 10 años anteriores, conocidas como índice PE ajustado cíclicamente. Y que está considerado como medidor de burbujas muestra señales de sobrevaloraciones cercanas a niveles .com, las señales son de que el mercado sobrevaluado se está transformando en una enorme burbuja.

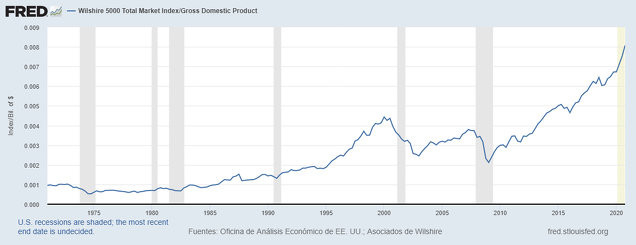

El índice Buffet que mide la ratio de la capitalización conjunta de todas las empresas cotizadas en Wall Street entre el PIB de Estados Unidos, muestra una enorme sobrevaloración de las acciones con respecto al PIB, agravado por los cierres de las economías lo cual ha acelerado el proceso de un mercado demasiado sobrevalorado y que pone las bases para una gigantesca burbuja.

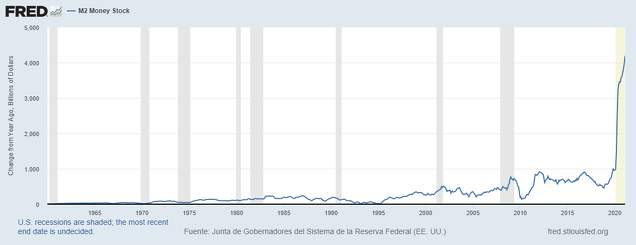

Y quizás el motor que está detrás del movimiento de los mercados, la masa monetaria que ha aumentado desproporcionadamente, todo ese exceso de liquidez está dirigiéndose hacia los mercados y es lo que está permitiendo que las acciones se muevan al alza incluso en los peores momentos de los cierres económicos con caídas récord de PIB que tardaran un tiempo en volver a niveles pre pandemia.

Y por último la línea AD se mantiene por encima de sus promedios móviles de 200 y 50 con el rsi acercándose a zona de 50, no hay divergencias con el precio del SP500 por lo cual ante la falta de señales en el AD lo más probable es que en el corto plazo el SP500 aun siga con la inercia alcista, pero el riesgo de corrección se sigue elevando por lo cual me hace ser prudente a estos niveles.

He utilizado estos indicadores y podría haber utilizado otros, pero el mensaje es el mismo el mercado puede seguir subiendo ya que la tendencia es alcista muy fuerte, pero a medida que lo hace y sin corregir las correcciones posteriores pueden ser más violentas, lo cierto es que se está poniendo las bases para que un mercado sobrevalorado acabe por mutar en una monstruosa burbuja.

Este análisis es mi visión y no constituye una recomendación de inversión.