De todos es sabido que la mejor forma de diversificar se mide a través de la correlación de activos. Es el ingrediente que me faltaba, hasta ahora, en la selección de acciones.

Por sentido común, si seleccionamos acciones descorrelacionadas el drawdown y la volatilidad deberían disminuir .

El artículo lo vamos a hacer sobre el sistema INT VA (Volatilidad Adimensional), pero vaya por adelantado que se puede aplicar a cualquier sistema de acciones.

El sistema INT VA selecciona cada mes las acciones más fuertes del Nasdaq 100 corregidas por su volatilidad.

Lo que vamos a hacer a partir de ahora es corregir el criterio del sistema INT VA por la correlación de las acciones con su índice. Veamos cómo influye esto en la selección de acciones:

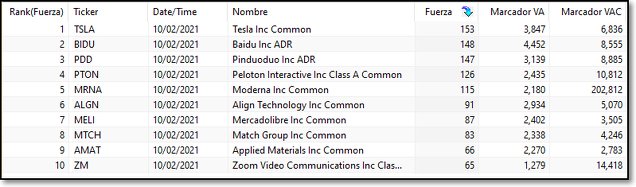

1.- Selección por Fuerza

Si tuviéramos que elegir en estos momentos las 4 acciones más fuertes del Nasdaq 100 estas serían: TSLA, BIDU, PDD y PTON

2.- Selección por Fuerza/Volatilidad Adimensional

En este caso, vemos como PTON saldría de las elegidas para que entrara ALGN. Ya vimos en su día que este criterio mejoraba la relación Beneficio/riesgo.

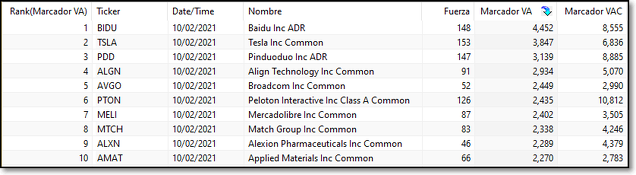

3.- Selección por Fuerza/Volatilidad Adimensional/Correlación

Vemos como MRNA que estaba en 5ª posición en el primer listado y ni siquiera aparecía en el segundo, ahora ocupa el primer puesto. O incluso que TSLA está fuera de la selección.

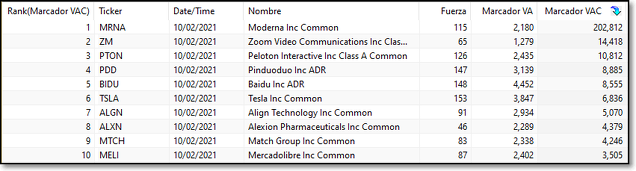

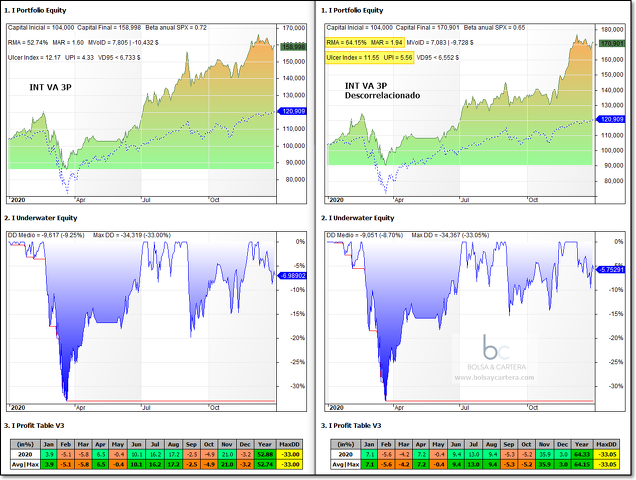

Una vez que ya sabemos cómo va la clasificación vamos a ver cómo influye este criterio en el histórico. El siguiente backtest está realizado desde 2003 hasta hoy. No aplica comisiones ni reinvierte beneficios. Tiene en cuenta las acciones deslistadas (sesgo de supervivencia).

Vemos que la mejora es espectacular, no en el beneficio (RMA se mantiene) sino en el riesgo. Ulcer Index (UI) desciende un 18% y el máximo drawdown un 14%, por lo que MAR y UPI mejoran sustancialmente.

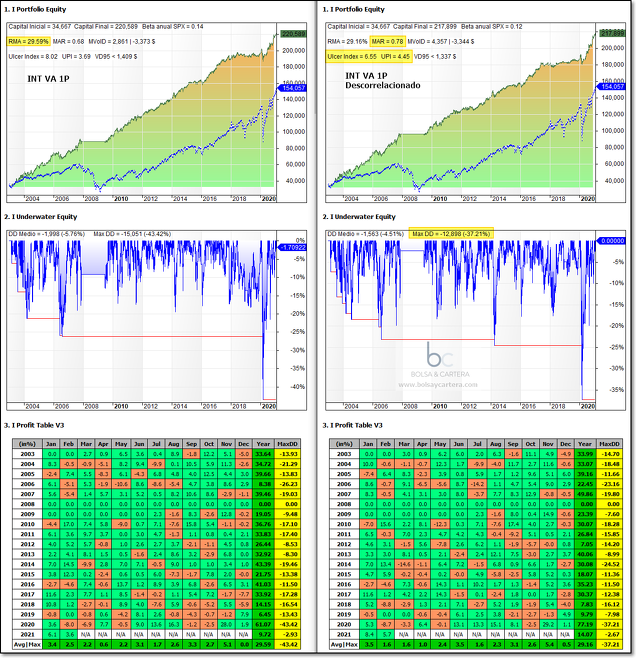

En el fondo de inversión Esfera I Quant USA utilizamos el sistema INT VA 3P (tres periodos). 2020 fue un muy volátil, vamos a ver que hubiese pasado si hubiésemos añadido este criterio al sistema.

Para ello utilizamos el periodo 2016~2019 para configurar los parámetros del sistema y los aplicamos sobre el año 2020, es decir, el sistema no conoce los datos de 2020 (walk forward). Las condiciones del backtest son las mismas que anteriormente:

De nuevo las estadísticas son espectaculares, ya que además mejora significativamente el beneficio (RMA).

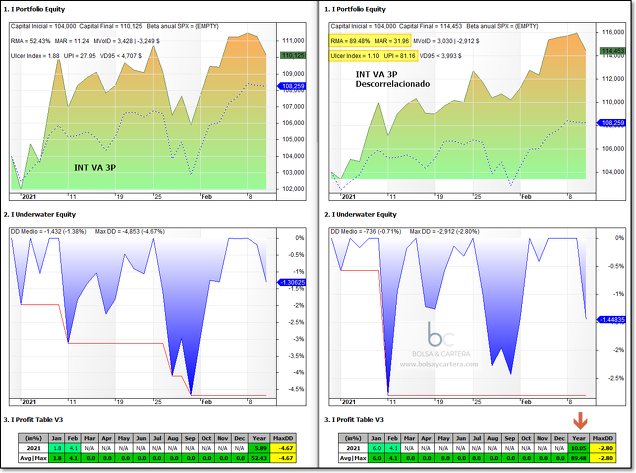

Y por último veamos cómo lo está haciendo este año. Configuramos los parámetros en el periodo 2017~2020 y lo aplicamos sobre el 2021:

Increíble!!! En lo que va de año llevaría ganado un 10% duplicando el rendimiento del VA y con la mitad de riesgo.

Sin lugar a dudas es una gran mejora que vamos a empezar a utilizar en la selección de acciones del próximo mes.

Saludos.