¿Qué te parecería cobrar durante tu jubilación 30.000 euros extra anualmente?

¿Y si además de esto pudieras dejar un legado a los tuyos de 1,5 millones de euros?

Tengo 37 años y si desde hoy en adelante, hasta mi jubilación, aporto mensualmente una cantidad fija de 300 euros al mes sé que tengo muchas posibilidades de lograrlo.

Esto se puede conseguir y te lo voy a demostrar con números.

¿Qué necesitas para conseguirlo?

- Capacidad de ahorro.

- Un método de inversión que obtenga beneficios de forma consistente.

- Constancia.

Trata lo que te voy a explicar ahora como un ejercicio puramente didáctico, no es una recomendación ni mucho menos.

PLANIFICACIÓN FINANCIERA

Todo el mundo debería hacer un ejercicio similar a este para tratar de optimizar al máximo su capital. En el vídeo te explico cómo utilizar el excel para calcular qué renta te podría en el futuro si aplicas un sistema como el que yo empleo en la zona premium de formacionenbolsa.com.

Puedes descargarte el excel si accedes al vídeo. Está en la zona de comentarios y en la descripción.

FONDOS INDEXADOS

¿Qué pasaría si cada mes invirtiera mis ahorros en un fondo de inversión indexado que replica la renta variable?

¿Y si en lugar de renta variable invierto en renta fija?

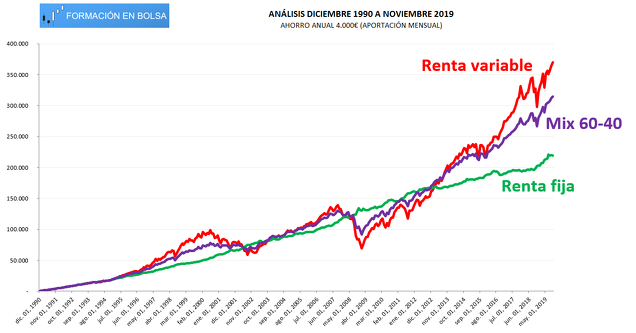

En este gráfico puedes ver la comparativa de las curvas de capital en caso de haberlo hecho así.

He añadido una curva de capital extra. Es la curva correspondiente a invertir el 60% de nuestros ahorros en renta variable y el 40% en renta fija. Este es un método muy conocido y que aplican muchos gestores y pequeños inversores.

Con esta combinación se consigue reducir la volatilidad de la cartera haciendo que la pérdida máxima experimentada sea mucho menor que si estuviéramos invertidos exclusivamente en renta variable.

En las últimas dos recesiones las caídas de las bolsas fueron del 50% y más. Al ponderar la cartera con parte de ella en renta fija las caídas de nuestra inversión se habrían reducido hasta el 30%.

La pega es que no conseguimos una rentabilidad superior a la renta variable.

SISTEMA FORMACIÓN EN BOLSA

¿Qué me dirías ahora si te digo que aplicando un sistema de inversión sobre los propios fondos podemos conseguir lo mejor de ambos mundos?

Podemos hacer que nuestro capital crezca con un rendimiento mayor que la renta variable y con una pérdida mucho menor (incluso menor que el combinado 60%-40%).

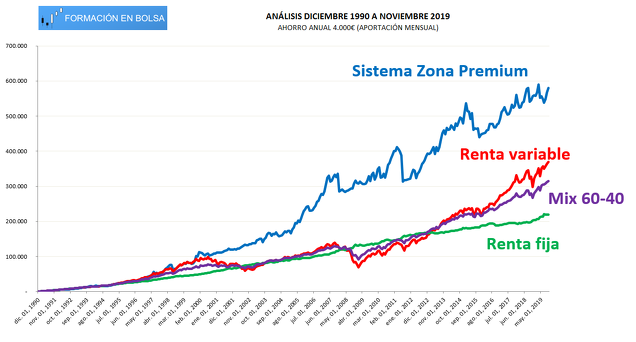

Si lo comparamos con los índices de referencia vemos la diferencia.

Los resultados aplicando un sistema como el de Formación en Bolsa no dejan lugar a dudas.

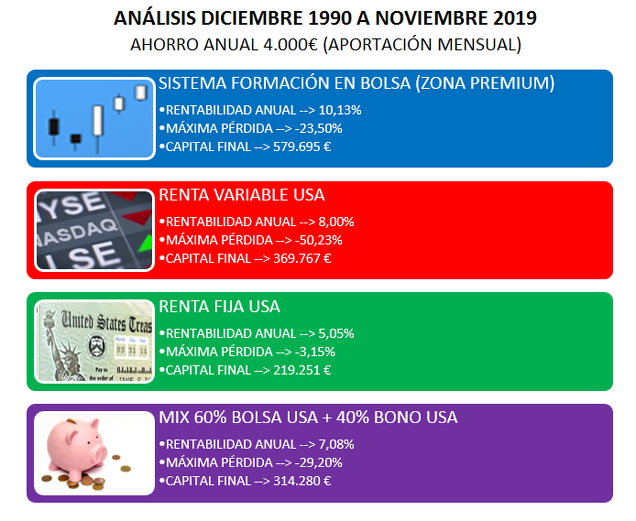

Si invertimos con un sistema como el que aplicamos en la zona Premium de formación en bolsa conseguimos una rentabilidad del 10,13% anual y una pérdida máxima en el periodo 1990 a 2019 del 23%. En el gráfico que vemos en pantalla podemos comprobar cómo habría crecido nuestro capital de haber aplicado este sistema empezando a finales de 1990.

¿Y SI ESTAMOS CERCA DE UNA RECESIÓN?

Puede que ahora mismo te estés preguntando esto. Evidentemente en cualquier momento podríamos ver un cambio de tendencia, pero ¿cómo nos afectaría si decidiéramos empezar ahora a ahorrar e invertir con este método?

Vamos a realizar un ejercicio revisando qué hubiera pasado en las 2 últimas crisis. Para ello voy a tomar una franja de 4 años para analizar cuáles habrían sido los rendimientos de la bolsa americana, los bonos americanos, el combinado 60-40 y el sistema de formacionenbolsa.com.

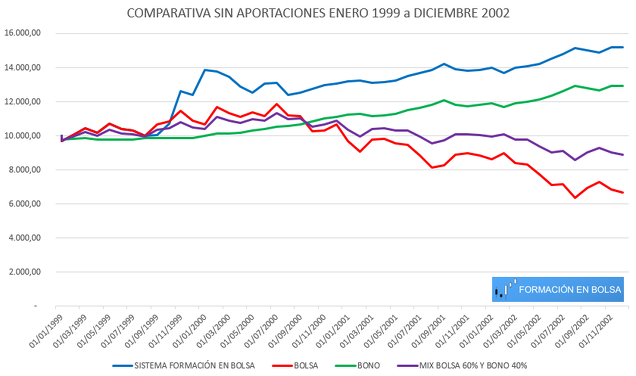

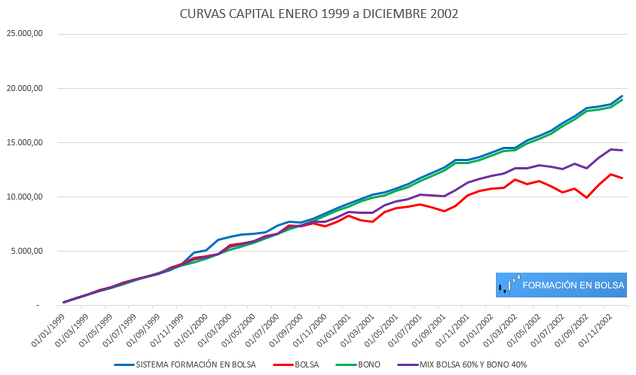

CRISIS 2000

Sin aportación de capital vemos cómo la renta variable acaba perdiendo bastante terreno. De los 10.000 euros iniciales acaba cerca de los 6.000 euros. Mientras, la renta fija y el sistema de formacionenbolsa.com acabaron en positivo.

Imagina que hubieses comenzado a invertir justo en el momento que comienza el gráfico anterior (enero 1999). Veamos cómo influyen las aportaciones periódicas.

Invirtiendo cada mes 333 euros se habrían conseguido los resultados que ves en en gráfico anterior.

Durante 4 años (48 meses) habríamos aportado 15.984 euros. Como era de esperar, la renta variable se queda por debajo de esa cifra al finalizar el 2002 perdiendo alrededor de un 25%. Pero lo interesante es que no llega perder tanto como no habiendo realizado ninguna aportación de capital. Al realizar aportaciones de capital continuamente vamos ponderando el precio de entrada.

CRISIS 2008

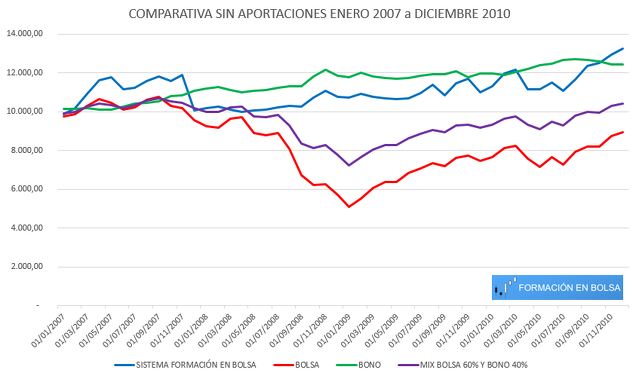

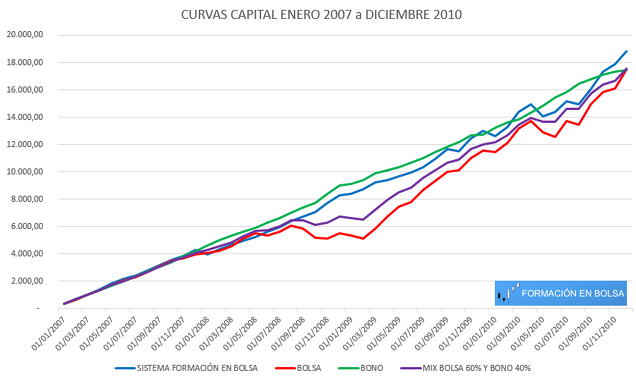

Veamos los mismos gráficos pero esta vez para el periodo enero 2007 a diciembre 2010.

Las conclusiones son similares al anterior periodo. Fíjate como lo que te decía antes respecto a la ponderación del precio queda manifiesta con la curva de capital de la bolsa americana. Sin hacer aportaciones habríamos acabado perdiendo dinero pero realizando las aportaciones no.

HACE FALTA UN PLAN DE AHORRO

Ahora que ya hemos visto la importancia del sistema vamos a ver la importancia de una correcta planificación financiera de cara a conseguir unos resultados optimizados a nuestras posibilidades.

Vamos a hacer un ejercicio de planificación financiera, una apuesta de futuro. No es más que preparar un plan de ahorro e inversión para hacer que el dinero que vamos ahorrar cada mes nos dé un rendimiento extra.

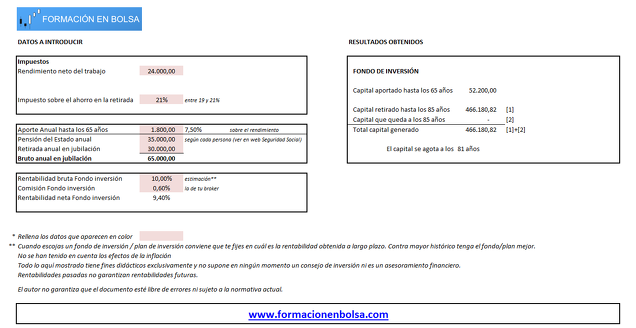

Creo que un número razonable para ahorrar es el 10% de nuestros ingresos. Evidentemente cada uno tiene sus circunstancias y habría que analizarlo en detalle.

Para hacer el cálculo de esta sencilla planificación financiera tenemos que jugar con 3 variables:

- Capacidad de ahorro.

- Necesidades en la jubilación.

- Cantidad que queremos dejar en herencia.

En los comentarios y la descripción del vídeo tienes el link para descargar el Excel con el que estoy trabajando. Así podrás realizar tus propias pruebas.

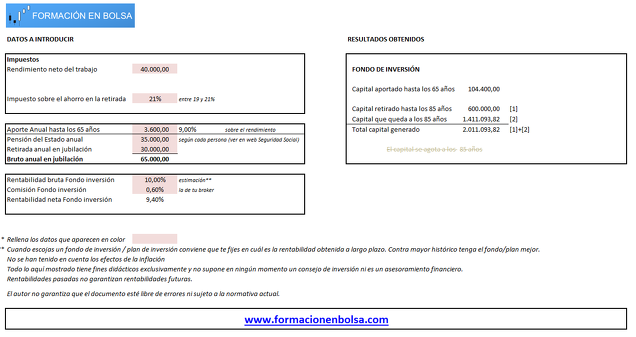

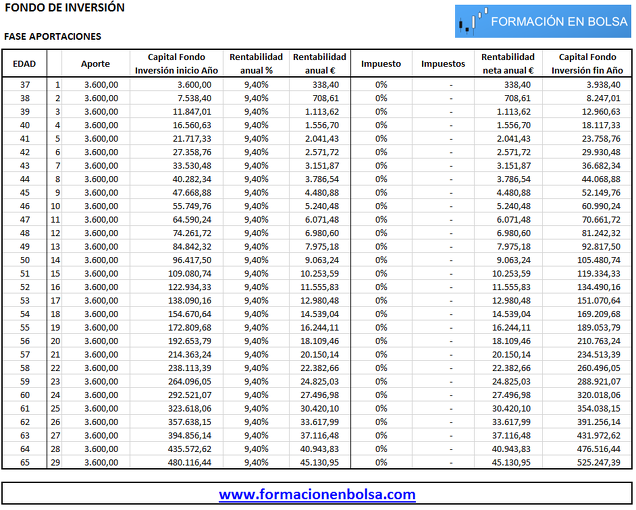

El Excel consta de 3 pestañas. La primera es la hoja resumen, la segunda hoja es la hoja de cálculo para la fase de aportaciones. Está todo formulado y no hace falta tocar. La tercera hoja, al igual que la segunda está formulada y se corresponde con la fase de retiradas.

Todo lo que toques en la hoja resumen hará que cambien el resto de hojas.

Si consigo mantener la rentabilidad del sistema que seguimos en la zona Premium de formación en bolsa, ahorrando 3.600 euros al año y retirando en la jubilación 30.000 € anualmente, conseguirégenerar 2 millones de euros.

Si te fijas en la fase de aportaciones tenemos que todo el capital lo reinvertimos.

Esto es vital porque así podemos aprovechar al máximo el interés compuesto. Al cambiar de fondo de inversión no vendemos, sino que traspasamos el capital para así no tener que pagar impuestos. Esto nos beneficiará considerablemente porque tendremos 19%-21% extra de capital.

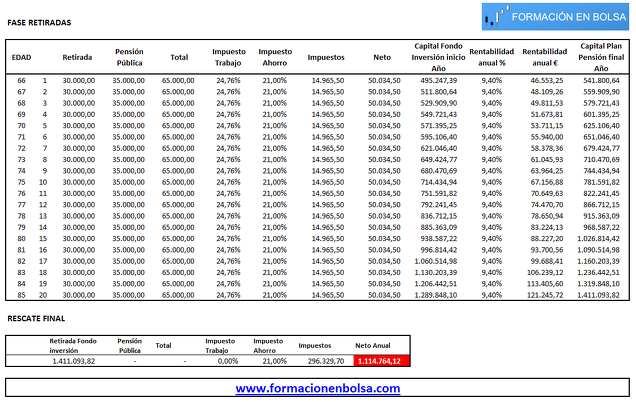

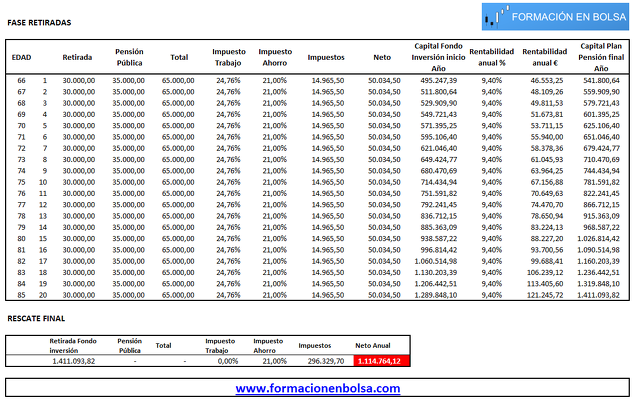

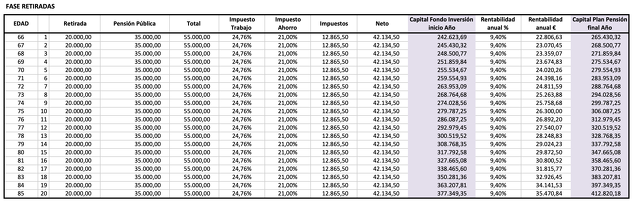

Ya en la fase de retiradas comenzamos a sacar los 30.000 al año.

Es importante no rescatar la totalidad para continuar aprovechándonos de la rentabilidad que genera el fondo.

Como puedes ver en el ejemplo, el capital seguirá creciendo ya que la rentabilidad de la cartera (a los 66 años) es de 46 mil euros y sólo cogemos 30 mil. Así comienza una bola de nieve de interés compuesto bestial puesto que es como si aportásemos 16 mil euros el primer año, 18 mil el segundo, hasta los más de 100 mil al final.

Como puedes ver, con una buena planificación de tus necesidades futuras, esforzándote por ahorrar y aplicando un sistema de inversión ganador, puedes lograr una auténtico colchón para disfrutar.

¿Qué pasa si en lugar de ahorrar 3.600 sólo puedo ahorrar 1.800?

Entonces el capital se agota antes de los 85 años, en concreto a los 81. Habremos generado 466 mil euros aportando sólo 52 mil.

Ahora bien, esto se puede mejorar.

Observa en la fase de retiradas. El capital del fondo, cuando empiezo a retirar el dinero renta 21.866 euros, cifra menor de la que estoy sacando. Esto implica que nuestro capital dentro del fondo irá menguando hasta agotarse. En este caso como puedes ver ocurre a los 81 años.

Si en lugar de sacar 30 mil euros saco una cantidad inferior a los 21.866 euros entonces el capital que se mantiene dentro del fondo irá creciendo ya que iremos re-invirtiendo lo que nos sobra.

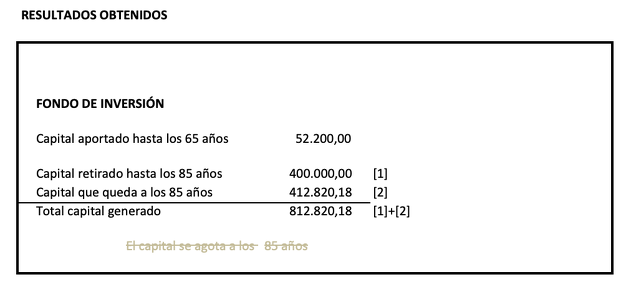

Si por ejemplo sacamos 20 mil entonces observa los resultados.

¿¿¡Qué cambio no!??

Pasamos de generar 466 mil euros a generar 812 mil. Por esto hay que jugar con las 3 variables que te decía antes, para optimizar los resultados.

Fíjate ahora en la fase de retiradas. Cada año el capital crece puesto que la retirada que realizo es inferior a los beneficios anuales que genera el sistema.

CONCLUSIÓN

Creo que más o menos queda clara la idea que quería exponer en este artículo. Sólo hace falta un poco de planificación, un método de inversión y ser constante.

Puedes descargarte la tabla excel que he utilizado para realizar este ejercicio si accedes al vídeo. En los comentarios y en la descripción del vídeo encontrarás el link de descarga.