Esta semana en nuestras claves del martes veíamos que los principales índices bursátiles se encontraban en claras zonas de soporte, niveles en los que podría generarse un rebote. El detonante para estos rebotes podría ser la publicación de resultados empresariales del tercer trimestre. Pero ayer los inversores se apresuraron a vender de forma masiva sin esperar tan siquiera a que las compañías comiencen a rendir cuentas. Buscar explicación a una caída del 3,3% del S&P500, del 4% del Nasdaq, Nikkei o Hang Seng en la misma sesión es complicado. No puede ser que estas caídas se fundamenten en un nuevo mensaje de Donald Trump presionando a la FED para que no sea tan agresiva subiendo tipos de interés. Debe haber algo más.

Quizás una explicación esté precisamente en la antesala a los resultados empresariales. En nuestra visión estratégica de este mes hemos comentado que hay más capacidad de sorpresas positivas en Europa que en Estados Unidos. Las estimaciones de beneficios de las tecnológicas norteamericanas y de la mayoría de sectores son muy optimistas. Tanto en la publicación de abril como las de julio, hubo bastantes reacciones negativas de las denominadas FANGS (Facebook, Amazon, Apple, Netflix, Google) a pesar de que todas mejoraron ventas y beneficios. El caso es que se quedaron por debajo de las optimistas previsiones y el mercado lo castigó. Después recuperaron puesto que la caída ajustó el precio rápidamente a las nuevas previsiones de beneficios.

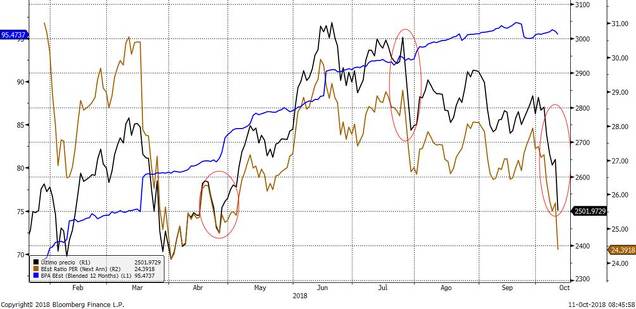

Quizás en el siguiente gráfico de la evolución del Índice FANG+ se comprenda mejor lo comentado. Los BPA estimados estaban creciendo de forma casi exponencial, lo que justificaba que los valores podrían seguir teniendo recorrido a pesar de estar cotizando a PER estimado en torno a 30x (en naranja en la escala derecha). Desde la publicación de resultados empresariales de julio, la tendencia de BPA (Azul) ya no sube de forma vertical sino que ha entrado en fase lateral, aunque sigue estando en zona de máximos. Si los BPA estimados futuros se estancan, un PER estimado de 30x es muy caro. El precio se está ajustando rápidamente y con las caídas de hoy del índice, el PER estimado ha caído a mínimos anuales.

Así pues, puede darse el caso de que el ajuste se esté realizando antes de que se publiquen los resultados. Los inversores no quieren llevarse las sorpresas pasadas y han decidido salirse antes. De esta forma, si los resultados defraudan, quizás el precio ya lo descuente. En nuestra visión estratégica advertíamos que este recorte lo podrían ocasionar los beneficios si defraudaban pero no contábamos con la posibilidad de que se adelantaran a la publicación de los mismos.

Cómo vemos en el siguiente gráfico del Nasdaq Composite, ayer se perdió la directriz alcista que comentamos el martes. En el gráfico usamos el futuro en vez del contado para ver el nocturno. Cotiza esta mañana ligeramente por debajo de la media de 200 sesiones. Más abajo tenemos la directriz que une mínimos del 2016, que podría ser el siguiente soporte para el valor. No obstante, mucho ojo a un índice tan volátil puesto que podrían acelerarse las correcciones hasta niveles cercanos a 6000 puntos, por donde pasa la media de 500 sesiones y es la zona de mínimos anuales.

Siguiente con los futuros, el del S&P500 perdió ayer la directriz alcista pero cotiza hoy justo en la media de 200 sesiones. El dibujo es similar al que se produjo en febrero y en marzo de este año. En las anteriores ocasiones rebotó apoyado por la macro y micro norteamericana. Ahora podría hacer lo mismo siempre y cuando siga el apoyo de los resultados empresariales. Mañana publican Citigroup, JPMorgan y Wells Fargo, lo que podría ser un muy buen adelanto.

En Europa, tenemos al DAX en mínimos anuales y muy cerca de la media de 200 semanas. El índice cotiza en la línea que une mínimos desde 2009. Entendemos que es pronto para avanzar que esta línea se ha perdido y estemos entrando en una fase bajista de los precios. Por tanto, de momento podemos concluir que estamos ante un recorte dentro de la tendencia alcista principal.

El Eurostoxx 50 con dividendos está justo en los niveles de máximos de 2007 y mínimos anuales. La media de 200 semanas pasa ligeramente por debajo. Por tanto, no podemos concluir a la ligera que se haya perdido los soportes relevantes de largo plazo.

Y la corrección de esta semana de los emergentes ha llevado al índice principal a la zona de medias móviles de 200 y 500 semanas. Tras las fuertes correcciones recientes, no parece que el nivel actual sea el más indicado como para deshacer todas las posiciones.

Lo que sí que se podría plantear es si se está produciendo una rotación de activos. Entre zonas geográficas parece que no, puesto que tenemos el relativo de emergentes y de Europa en zona de mínimos anuales sin muestras de rebotar.

No hay rotación por zonas geográficas, pero sí que parece que está habiendo rotación sectorial. En el siguiente gráfico comparamos la evolución del Índice Low volatility del S&P500 (morado) frente al High Beta (naranja). Es decir, las compañías arriesgadas frente a las defensivas. Desde junio, se aprecia claramente cómo las defensivas incluso subieron en las dos de las tres últimas correcciones. Y en esta última corrección están salvando los muebles. El High Beta corrige más de un 7% mientras que las defensivas suben un 3.25% en el periodo estudiado. Da la sensación de que estamos en una fase en la que los inversores quieren seguir teniendo bolsa, pero en valores más defensivos.

Por tanto, parece que estamos en una fase correctiva y se está produciendo una rotación hacia sectores defensivos. Pero de momento es pronto para concluir que estamos en algo peor.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)