El pasado fin de esta semana, en el informe de la cartera táctica inbestia, hice un pequeño repaso a los indicadores que utilizo para medir la salud del mercado y me apetece compartirlo contigo.

Pero antes, déjame decirte que desde el lunes hasta hoy no ha cambiado nada, nos encontramos prácticamente en los mismos niveles si miramos el precio del SP500.

La cartera táctica tiene tres coberturas que se activan abriendo cortos en el SP500 si se cumplen una serie de condiciones. Cada cobertura tiene un peso de un 20%, y si llegan a activarse las tres, tendremos un 60% de apalancamiento extra en cortos. Como todo los procesos de la cartera, éstas coberturas están automatizadas y me ayudan a hacerme una idea de la situación actual de mercado.

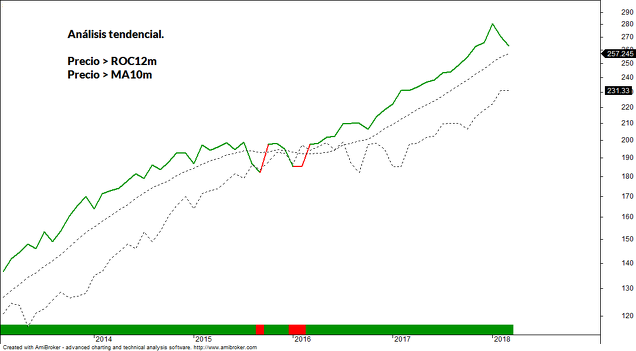

En primer lugar tenemos la cobertura tendencial, donde se activa cuando el ROC mensual de 12 meses es inferior a 0 y el precio cruza a la baja su media mensual de 10 meses. Para que se genere la señal es imprescindible que se cumplan las dos condiciones.

En la siguiente imagen (datos cierre semana pasada) se puede comprobar cómo el precio se está acercado a su media móvil pero todavía le queda recorrido para llegar a tener una tasa de cambio anual negativa. Hasta que el ribete del panel inferior no se ponga en color rojo, esta cobertura no se activará.

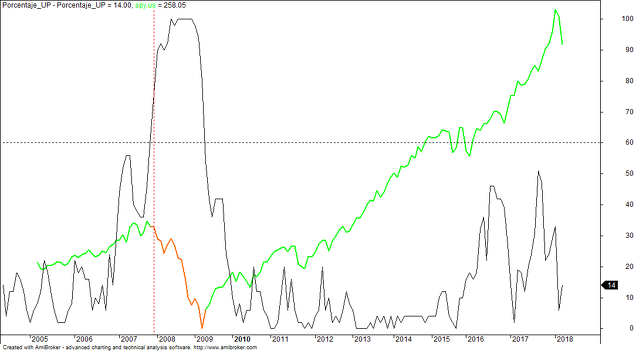

La siguiente cobertura es el indicador %UP. Este indicador mide el porcentaje de estados USA que asciende su tasa de desempleo. Cuando este porcentaje llega al nivel 60 se activa la cobertura.

Este último mes el porcentaje de estados que ha aumentado su tasa de desempleo es tan solo del 14%, lejos de niveles recesivos.

En la siguiente imagen puedes ver como se comportó este indicador desde el inicio de su histórico. Está marcado con recuadros negros cuando indica señal de peligro (>60%)

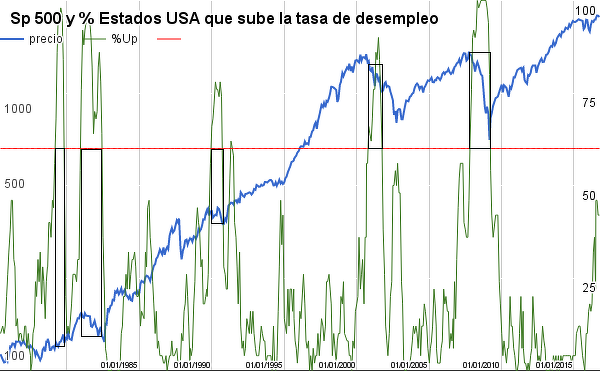

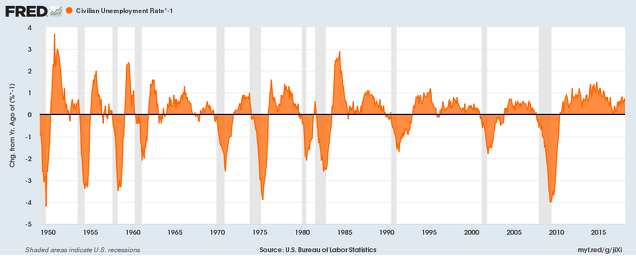

La tercera y última cobertura es el indicador Supermacro (No mostrado). Este indicador trabaja con la tasa de desempleo y la media móvil de 10 meses. Cuando la tasa de desempleo anualizada es positiva, ignoramos las señales técnicas que ofrece la media móvil, y cuando es negativa, nos guiamos por la tendencia de la media móvil y su pendiente.

Actualmente la tasa de desempleo anualizada es positiva, así que nos es indiferente lo que marque el indicador tendencial para esta cobertura. El lunes el mercado perdió la referencia de la media de 200 días, similar a la de 10 meses, pero como la macro es positiva, hacemos caso omiso a esa señal técnica que parece que ya se subsanó rebotando fuertemente el precio.

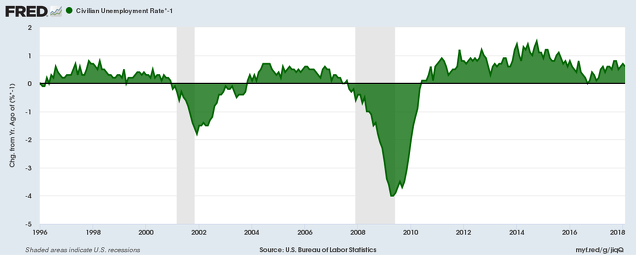

En la imagen anterior puedes ver como la tasa de desempleo anualizada indicó peligro (pasando a negativo) justo antes que se produjeran las dos últimas recesiones. A este indicador le doy mucho peso porque tiene un gran histórico con una fiabilidad muy elevada. Además hay un sentido económico detrás muy potente, es lógico que la tasa de desempleo ascienda cuando empiezan las recesiones. En la siguiente imagen tenemos todo el histórico de este indicador con sus recesiones.

Como hemos visto, las tres coberturas están desactivadas y parece que lejos de activarse por ahora. Pero además hay otros indicadores importantes que no apuestan por las bajadas.

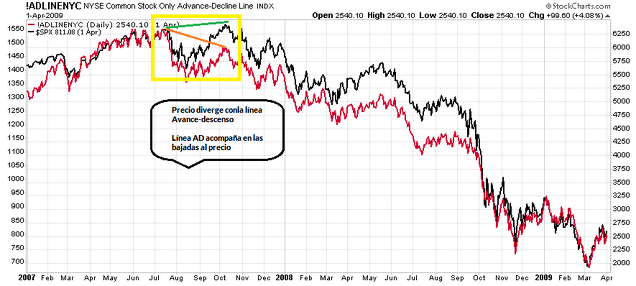

Uno de ellos es la línea avance/descenso. Recuerdo que esta línea es la suma de los valores que suben menos los que bajan. Lo normal en el inicio de los mercados bajistas es que en primer lugar haya divergencias con este indicador y posteriormente acompañe al precio en las bajadas.

Si te fijas en la siguiente imagen, la línea AD (roja) está más fuerte que el precio (NYSE) y no ha hecho nuevos mínimos este mes de marzo como si lo ha hecho el mercado.

El indicador nos muestra que estas bajadas no están siendo apoyadas por una mayoría generalizada de los activos, y que son los de mayor capitalización los que están tirando del precio para abajo. En las recesiones suele pasar justo lo contrario, las manos fuertes venden sus acciones manteniendo las de gran capitalización para aguantar al mercado y poder distribuir bien sus papeles. En la siguiente imagen puedes ver como se comportó este indicador en la crisis financiera.

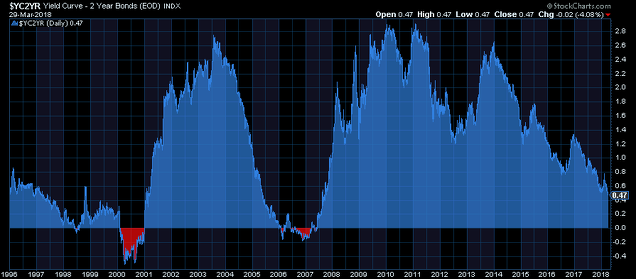

Por último, quiero mostrarte la curva de tipos de interés. Es la diferencia entre la rentabilidad de bonos a 10 años menos la rentabilidad de bonos de 2 años.

Como puedes ver, la curva no ha llegado a invertirse aunque se está aplanado. Si te fijas en las dos últimas gran recesiones se produjo esta inversión en la curva de tipos, creando un entorno donde al inversor le era apetecible destinar su dinero en depósitos en vez de apostar por activos de renta variable.

Como ves, sigo teniendo una predisposición alcista en los mercados. Estas últimas semanas ha habido mucha volatilidad en los mercados, pero para mí de momento es solo ruido. No puedo saber que va a hacer el mercado, pero sé en todo momento que es lo que voy a hacer yo en los diferentes escenarios. De momento, toca seguir siendo alcista.