Robert Shiller, el gran experto en precios de activos reales y financieros, premio Nobel de Economía, nos alerta sobre la burbuja inmobiliaria que se está desarrollando en EEUU Según sus datos, sobre la base de su famoso índice Case-Shiller, estamos, en términos reales, en la tercera más intensa burbuja inmobiliaria desde la que hubo en 1913. La más grave fue, sin duda, la que comenzó en 1997 y estalló en 2006, principio de de la Gran Recesión de la que todavía estamos lamiéndonos las heridas. En sus propias palabras,

“El boom No. 1 ocurrió desde febrero de 1997 hasta octubre de 2006, cuando los precios reales de las casas existentes en los Estados Unidos aumentaron un 74 por ciento. Este fue un período de intenso entusiasmo especulativo, tanto para las casas como para los instrumentos financieros basados en hipotecas como inversiones, y también fue una época de gran complacencia regulatoria. El término "casas flipping" se hizo popular entonces. Las personas explotaron el auge comprando casas y vendiéndolas solo meses después con una gran ganancia.”

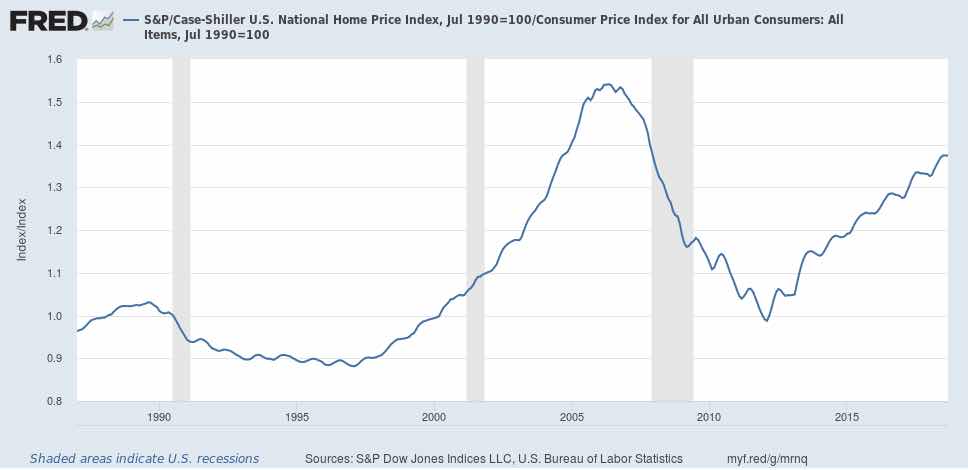

Vemos en el gráfico el índice deflactado por los precios de consumo, ya que Shiller lo toma como más significativo.

En términos nominales, el boom actual sería aún más intenso incluso que el anterior.

Lo que es interesante es el rastreo de las causas de este boom, tan poco tiempo después del desastre anterior, y cuando los tipos de interés están subiendo desde hace tiempo. Pero la gente común no cree que esté en verdadero peligro de que se la caiga el cielo encima. Como dice Shiller,

Tal vez los aumentos de precios de las casas sean ahora una profecía autocumplida. Como John Maynard Keynes argumentó en su "Teoría general del empleo, el interés y el dinero" de 1936, las personas parecen tener una "fe simple en la base convencional de la valoración".

Si la visión convencional es ahora que los precios de las casas suben un 5 por ciento al año, los vendedores, que de otra manera no tendrían idea de qué pedir por sus casas, solo pondrán un precio basado en esta convención. Y de la misma manera, los compradores no sentirán que están pagando demasiado si aceptan la convención. En los Estados Unidos, podemos creer que el proceso es todo parte del "sueño americano".

No puede durar para siempre, por supuesto. Pero cuando termine no se puede saber. Los datos no nos pueden decir cuándo se estabilizarán los precios o si se hundirán de forma catastrófica. Todo lo que sabemos es que los precios han estado subiendo a una velocidad que rara vez se ve en la historia de Estados Unidos.

Para el comprador y el vendedor son precios “naturales”, porque creen que una subida de esas proporciones es normal, y se va a mantener sine die mientras la economía crezca. La verdad es que la economía puede dejar de crecer, o simplemente enfriarse, pero los precios de las casas pueden caer abruptamente: no están tan estrechamente relacionadas con el PIB.

Ha de recordarse, además, el efecto riqueza alcista que tiene esta burbuja sobre el consumo, pues los compradores se sienten más ricos, aunque no hay razón objetiva para ello. Esto se traduce en la caída, cuando llegue, en un efecto contrario, que contrae la renta y el consumo a más velocidad.

Ya dije en otra ocasión que este confortable optimismo es la peor señal económica, porque es lo más falso que hay. Y una vez comenzadas las dudas, todo se despeña. ¿Cuando? Como dice Shiller, premio Nobel, no se sabe cuánto puede durar ni si el retroceso será abrupto o suave. Yo no le voy a enmendar. Depende además de las deudas que están financiando estas adquisiciones, y de cómo aguantará la banca el inevitable aumento de los impagos. Pero no es una señal tranquilizadora el nivel de precios alcanzado. La explosión de una burbuja de inmuebles son las más desestabilizadoras, porque son las familias la pieza que se ha endeudado y comprado su único activo.

La norma es que cuando el tipo de interés suba hasta un cierto nivel, se hará insoportable la carga de servicio de la deuda, y los morosos crecerán. Pero el momento es, evidentemente, peligroso.