¿Estaría usted dispuesto a invertir en la Bolsa de India, cuando la

Bolsa Argentina está subiendo?

Piense ahora la respuesta.

La correlación:

La correlación indica la proporcionalidad entre 2 variables estadísticas

cuantitativas. Es decir, variables a las que se les asocia un número en un

momento dado (por ejemplo el valor de cierre de 2 índices bursátiles). Se dice

que existe correlación positiva entre ellas si ambas aumentan o disminuyen al

mismo tiempo, negativa cuando una sube y la otra baja. Sin embargo, las

correlaciones no aportan ninguna información de causalidad, es decir, que suba

B no es la consecuencia inequívoca de que A haya subido, el recíproco tampoco

tiene porque ser cierto. La correlación no constituye por sí sola una

implicación entre activos.

Simplemente en los datos

obtenidos hasta el momento se ha dado esa característica muchas más veces que la

opuesta. Pero nada nos dice de momentos puntuales ni del futuro, y nada aporta acerca

de la causa real de que un activo suba o baje.

Análisis de Datos en Excel:

Quisiera

hacer un inciso para explicar cómo instalar la herramienta de análisis de datos

en Excel 2010. Seguramente suponga una herramienta útil para nuestros estudios

estadísticos de los Mercados Financieros.

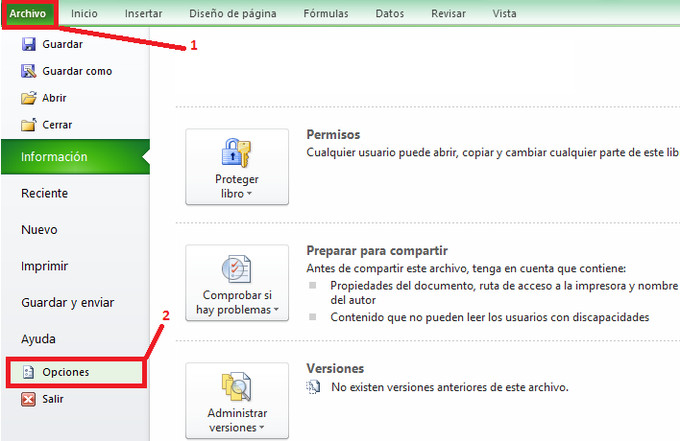

Paso

1: Abrimos Excel

Paso 2: Pinchamos

en Archivo y en Opciones

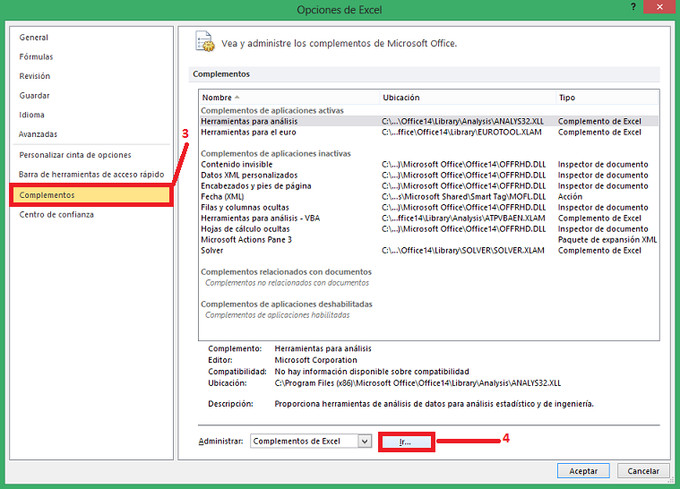

Paso 3: En la ventana que se abrirá vamos a “Complementos” y

después, donde pone “Administrar”, comprobamos que ponga “Complementos de

Excel” y pinchamos en “Ir”:

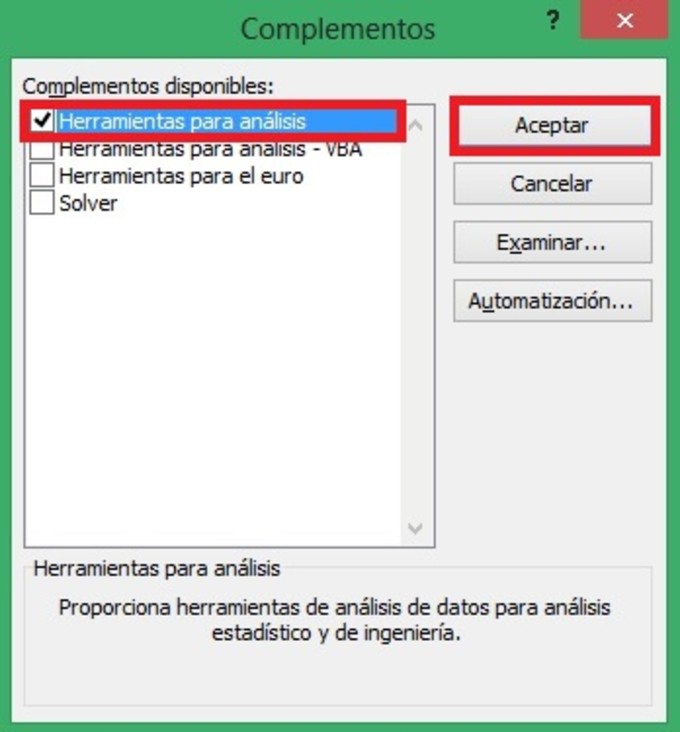

Paso 4: Seleccionamos la casilla de “Herramienta de

Análisis de Datos” y pulsamos “Aceptar”

Coeficientes de correlación:

Una vez

instalada la Herramienta de Análisis de Datos, tendremos acceso a una gran

variedad de parámetros estadísticos.

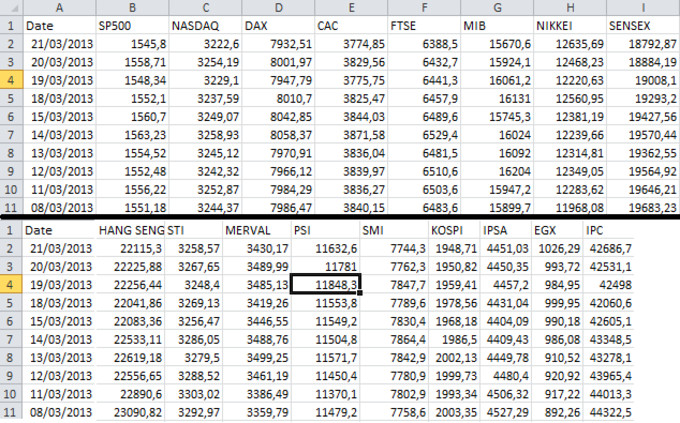

Mi objetivo en este caso será disponer en una tabla los coeficientes de

correlación existentes entre pares de índices bursátiles. Para ello, he copiado

a una lista de datos, los 4000 últimos precios de cierre (a día 21/03/2013) de

cada uno de ellos. Aquí están los 10 primeros datos de la tabla (en 2 tablas

por razones de espacio en el blog):

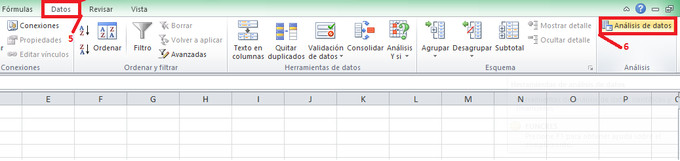

Para calcular los coeficientes de

correlación y disponerlos con formato, tendremos que ir a la Pestaña “Datos” y

pinchar en “Análisis de Datos”.

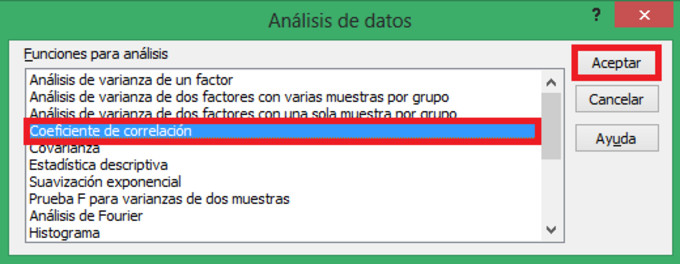

Seleccionamos “Coeficiente de

correlación” y “Aceptar”.

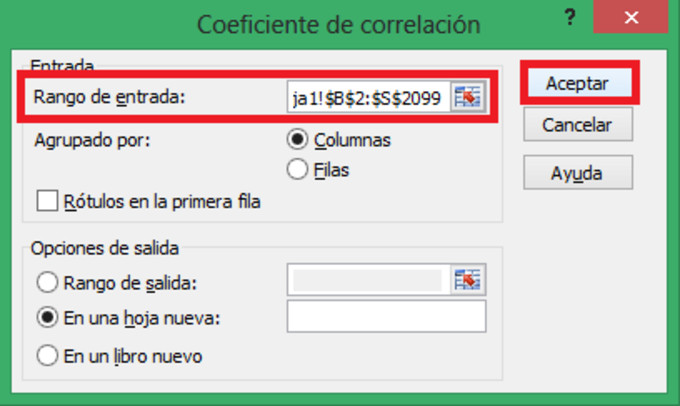

Simplemente nos queda seleccionar

en “Rango de entrada” toda la tabla de datos y darle a aceptar.

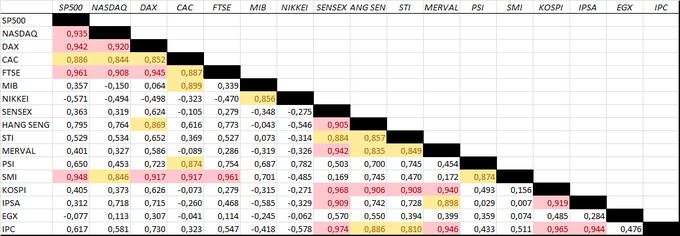

Y por fin hemos llegado al

resultado final, los coeficientes de correlación comparando los índices

bursátiles 2 a 2:

Correlación lineal y no lineal

Un error muy común es pensar que cuando el coeficiente de correlación es

próximo a 0, ya no existe correlación entre ambas variables. Lo que no existe

es correlación lineal entre ellas, pero no se sabe nada acerca de la

correlación real.

Si vamos

un paso más allá, existe algo llamado correlación no lineal. Mientras la

correlación lineal indica que si trazáramos las tendencias de los valores de

ambas variables mediante rectas, ambas tendrían la misma pendiente (positiva o

negativa), para estudiar la correlación no lineal podemos aproximar los valores

mediante curvas polinómicas de diferentes grados. Así, es posible encontrar

variables que no tienen correlación lineal (rectas con pendientes opuestas)

pero sin embargo si afinamos más nuestra aproximación (añadiéndole grados a la

curva de aproximación) sí que poseen variaciones similares. En el caso en que

no exista correlación lineal ni no lineal, ahí ya sí que podremos asegurar que

las variables son totalmente disociadas.

| Coeficiente de correlación | Significado | Traducción |

Cercano a

+1 | Correlación Lineal Positiva | Ambos suben o bajan a la vez |

Cercano a

-1 | Correlación Lineal Negativa | Uno sube y otro baja, o uno baja y otro sube |

Lejano a

(+-)1 | Correlación No Lineal o No Correlación | No se sabe si ambas variables están o no relacionadas. |

|

|

|

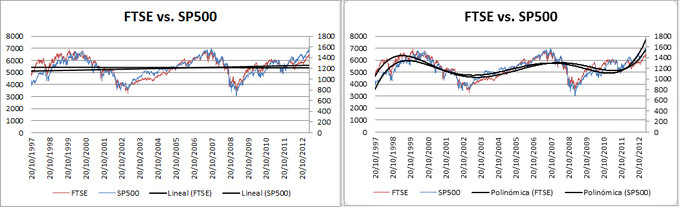

Ejemplo de correlación lineal: SP500 vs. FTSE

1-

Coeficiente de correlación cerca de +1

(0,961). Ambos suelen hacer lo mismo (subir o bajar) el mismo día.

2-

Gráficos se superponen

3-

Rectas de regresión muy similares.

4-

Curvas de regresión polinómica (de todos los

grados) muy similares.

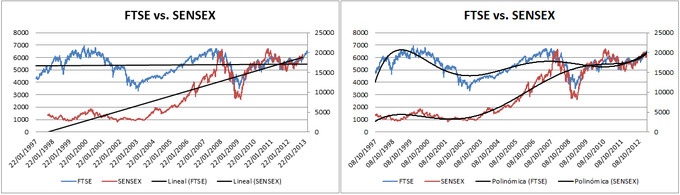

Ejemplo de no correlación o correlación no lineal: FTSE vs. SENSEX

1-

Coeficiente de correlación lejos de 1.

2-

No parece haber relación entre gráficos.

Imposible saber que suele hacer uno cuando el otro sube y viceversa.

3-

Rectas de regresión no se asemejan.

4- Curvas de

regresión polinómica empiezan a asemejarse a partir del 2009: FTSE y SENSEX parecían antes no estar relacionados.

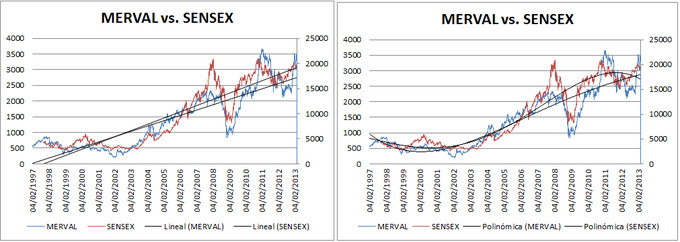

El caso de Argentina e India

Este caso es bastante curioso. Analicemos:

1- Sin ningún otro dato que nuestra primera

impresión, cualquier parecido entre las Bolsas de Argentina e India parecería un

puro capricho de la aleatoriedad. Operar siguiendo esta teoría parecería un total sin sentido.

2- El coeficiente de correlación es muy próximo

a 1 (0,942).

3- Los gráficos se asemejan, sin tener en cuenta la intensidad de movimientos puntuales.

4- Las rectas de regresión son

muy similares.

5- Las curvas

de regresión polinómica son similares.

Pese a que las gráficas no se superponen

tan bien como en el caso de SP500vs.FTSE, sí que las tendencias parecen ser de

lo más parecidas. ¿Es esto fruto de 16 años de casualidades?

Puede que pensar en un sistema de inversión siguiendo estos criterios de

correlación cause temor en el caso de Argentina e India, pero seguir los mismos

criterios con otro par de índices no resulte tan descabellado.

¿Es esto psicológico o lo que interesa realmente es la influencia fundamental (si existe entre Argentina

e India que alguien me ilumine) y el tema de la correlación vendría después?.

Les dejo a ustedes que comenten sus opiniones al respecto.

Enhorabuena Carlos, soy un enamorado de los datos y la estadística y esta reflexión abierta que dejas es muy interesante.

No me extrañan esas correlaciones en un mundo tan globalizado, habrá una explicación... ese podría ser la segunda parte del artículo xD

Gracias Juan, a mí también me gusta investigar desde el punto de vista estadístico.

La globalización puede ser un factor que implique dependencia entre todas las Bolsas. El caso es ver en que medida afecta esto a cada índice ya que la correlación lineal es alta sólo en algunos casos particulares.

Bien es cierto que entre Argentina e India no se me ocurre otro posible motivo. Será cuestión de investigar a ver si hay algo más.

¡Un saludo!

Gracias por comentar

Excelente aportación didáctica! Fue en 2007 que dediqué mucho tiempo haciendo lo que tú has mostrado, y correlacionándolo todo. Descubrí el casi coeficiente 1 del SP500 vs FTSE100, tal y como ejemplificas. Desarrollé con éste un sistema de pairs trading apalancado y me pasé 2008, 2009 y 2010 sacando una buena tajada y con muchas emociones!, mientras el mundo se acercaba al apocalipsis. Creo que las estrategias long-short son las más eficaces para sacar rendimiento a la idea que planteas. Plantearse si hay algún tipo de relación fundamental entre Argentina e India (puede que la haya, qué sé yo! aunque aparentemente ninguna) creo que entra en el espectro inútil casi esotérico de si existen las causalidades o las casualidades, o ambas a la vez. He visto varios reportajes (imposibles de acabar) sobre las causas y casualidades de el 11S en NYC, y llego a la conclusión de que “si las buscas, las encuentras”. Cada día se dan un montón de causalidades y casualidades imposibles de cuantificar y atender y en un montón de áreas. Se puede atribuir al “efecto mariposa” de la teoría del caos. Si has dado con una de ellas con los índices bursátiles entre Argentina e India, con tu modelo estadístico, mi opinión es que hagas algo de investigación para descubrirlo, y si no encuentras nada, tómalo por el lado práctico: pairs trading es mi sugerencia. Oye, y si encuentras alguna relación fundamental, acuérdate de postearla por aquí! Saludos.

Muy interesante la estrategia que comentas. Es posible que pueda dar una rentabilidad.

Seguiré investigando a ver como puedo explotar esta investigación.

Si encuentro alguna relación fundamental lo haré saber por aquí!

Gracias por comentar

Muy interesante, y que paso despues de 2010? Dejo de estar correlacionado? Que impacto tuvo en la estrategia?

Muchas gracias!

No sé de la correlación India-Argentina, pero tal vez se pueda usar una estrategia como comenta Carlosgustavo, además con diferencia horaria.

¡Saludos!

Hola LLuis,

La diferencia horaria es clave y hace muy interesante esta correlación. Varios me han comentado ya que se podría estudiar qué índice podría ser indicador adelantado del otro.

Un saludo

Hola Carlos, que nos los explique Carlosgustavo, ya que por lo que comenta conoce esta estrategia, pero claro, se trataría ir cada día a remolque del adelantado y esta es la cuestión espinosa.

Yo cada día observo bastantes índices, me doy cuenta que cuando el SP500 sube los demás también lo hacen, aunque de diferente forma y aunque parezca que hay correlación, en realidad a veces no la hay y por eso están tan bien los números que nos presentas en tu estudio.

Si sacáis algo en claro supongo que te dará para otro artículo.

¡Saludos!

Realmente interesante, he hecho mal en leerlo antes de acostarme, tengo ganas de indagar más sobre esta correlación tan curiosa que comentas. Enhorabuena por tu trabajo es excelente . Saludos!!

Gracias Dumas. Te animo a que lo hagas e indagues.

Me gustaría comentar también que nos hemos centrado en el Merval y el Sensex en este artículo a modo de ejemplo, pero del cuadro de correlaciones observamos, a su vez, que ambos índices están muy correlacionados con el Kospi coreano y el IPC chileno. ¿Casualidad?

Estas correlaciones puede que sean también explotables.

Hola!

Sin ánimo de ofender, este análisis es del todo incorrecto, aunque puede arrojar un poco de luz sobre la dirección correcta en la que trabajar.

En primer lugar, deberías haber calculado las correlaciones sobre los rendimientos, no sobre los precios. Las series históricas de precios no son estacionarias, por lo que poca estadística puedes hacer con ellas.

Relacionado con lo anterior, ¿has oido hablar alguna vez de la correlación espúrea?. Para entenderlo de manera sencilla:

http://qualityexcellence.wordpress.com/2011/05/19/%C2%BFcorrelacion-espurea/

En tercer lugar, para relacionar series en niveles no estacionarias (precios), lo habitual es buscar una relación de cointegración (Engel y Granger, Premios Nobel de Economia 2003). Esta técnica se usa en la industria de Hedge Funds para implementar estrategias del tipo "Pair-Trading".

Hola José Luis, no ofendes, todo lo contrario. Mi intención es investigar y seguir en mi aprendizaje individual continuo.

Es la primera vez que escucho el término "correlación espúrea" y leeré sobre ello. Deduzco que va relacionado con mi frase : "fruto de 16 años de casualidades".

Gracias

@José Luis

Muchas gracias, no sólo no ofendes, aportas mucho y te agradeceríamos más comentarios.

¡Saludos!

Me quedo de piedra como una corrección de un error, una crítica constructiva o simplemente una opinión opuesta oportuna, deban antecederse con el cliché de lo políticamente correcto: “sin ánimo de ofender”. Jose Luis, tu comentario es de una sabiduría bárbara, que todos te debemos agradecer. El post de Carlos es muy básico pero genial para proponer o recordar ideas, y dar inicio a este tipo de chats. En mi caso, no sólo me has iluminado sino que también me has “salvado por la campana”! Me explico: ayer, cuando leía las respuestas de Carlos y Lluis para que les guiara en pairs trading, me mordía la lengua. El modelo que mencionaba lo dejé de usar en febrero 2010, e incluso los archivos en Excel los tengo en otro disco duro. Mi modelo de pares trabajaba con medias móviles y bandas de bollinger, pero no recuerdo mucho. De hecho, cuando Jose Luis, has comentado que la correlación se debe establecer entre las variaciones de precios y no entre los precios en sí, no me acordada ni de eso! Genial los otros temas, así como la correlación espúrea (yo creo que la explica la teoría del caos :oP), como sobre el Nobel de Engels. Me ha dado por leer tus otros coments en Inbestia, y creo que deberías ser más activo: las considero muy buenas aportaciones.

Respecto a mi experiencia con mi sistema de pairs trading el saldo final fue positivo. A pesar de los problemas del cambio horario, mediante futuros o CFDs los índices siempre cotizan, sufría menos el inconveniente, pero las ganancias eran menores que las del modelo del papel. El mayor problema me vino por no automatizarlo con algún programa tipo TradeStation, NinjaTrader o el mismo ProRealTime. Nunca operé en el preciso instante que marcaba el modelo y se maximizaban los lucros, y lo hacía siempre manual. El Long-Short es reconocido como el primer modelo de inversión alternativo, que data de los ’50, y origen de los primeros hedge funds. Es una técnica con muchas posibilidades, totalmente descorrelacionada de la Beta de mercado, y que me encantaría volver a investigar y desarrollar. A pesar de los inconvenientes que he comentado, la razón por lo que lo abandoné fue por el exceso de optimización, que me hizo tener un buen susto. Siempre he querido retornar a investigar, pero exige un tiempo que no dispongo porque dedico a otros menesteres. El Nobel de Engels de 2003 es seguro una gran herramienta que conocer, para optimizar sin sustos.

@Carlosgustavo.

Muchas gracias por tus comentarios.

Mi amigo Daniel… he explicado en el segundo comment mi experiencia con el pairs trading y mi susto en 2010 debido al exceso de optimización de mi sistema. El SP500 vs FTSE100 continúan muy correlacionados.

Como comentaba, una serie de hándicaps comportaban que sobre el papel los rendimientos fueran hasta un 70% mayores. Aquí pequé de cierta avaricia y comencé a añadirle indicadores técnicos avanzados; y lo más peligroso fue hacer pruebas con el spread no con pares exactos, y cada trade de índice con posiciones de cantidades diferentes. Los resultados, aunque muy arriesgados eran espectaculares. Y otro pecado entonces: la pereza, y no hice suficiente backtesting.

Era febrero de 2010, dio señal de entrada y entré bien fuerte. Mi flipe cuando al cabo de 3 días me despierto con un 7 en mi cuenta bastante desagradable (no voy a exponer cantidades para no desvirtuar el relato. Para mí era perder mucho dinero). Pasé 15 días superestresado sin saber qué decisión tomar, porque aquí no vale el clásico principio de “corta las pérdidas pronto y acepta el error”, porque en pairs trading al no seguir ninguna pauta tendencial ni sufrir sobreventa o sobrecompra, aquello tan rápido se daba la vuelta como me hacía un 9.

Finalmente, me harte y corté con graves pérdidas. Mandé el sistema al baúl de los recuerdos y coincidió casualmente con que me cambié de empleo y residencia a London. Me olvidé aunque admito que es una asignatura pendiente, porque no me gusta perder y me sentí vencido. Pero sobretodo, porque el pairs trading creo que es de lo mejores métodos para que los particulares y manos débiles, aprovechemos mejor los mercados financieros. Estoy abierto a todo tipo de sugerencias!

Muchas gracias por contar la experiencia es muy interesante, y sobre todo por contestarme ;-)

Si tengo este verano algo de tiempo quiza me ponga a investigarlo un poco!