Hola a todos los lectores.

La semana pasada cada activo se comportó como esperábamos, en línea con el plan previsto. La renta variable recuperó (Ibex+2,20%; EuroStoxx +3,31%, S&P +1,19% y Nikkei +1,27%) parte del terreno perdido la semana anterior impulsada por el flujo de noticias preveniente de los bancos centrales (Fed y BoJ). La renta fija redujo el steepening de la curva, tras un fuerte movimiento la semana previa. Y con respecto al crudo, mucho “ruido” por parte de los principales actores (Arabia Saudí/Irán/Venezuela/Rusia) generando volatilidad (var. Brent semanal entre 45,09$/brr y 48,26$/brr) en las reuniones previas del International Energy Forum (Argelia). Para esta semana, no esperamos un saldo neto positivo para la renta variable. En el escenario más positivo repetiremos los niveles de cierre del viernes. Las variables claves de la semana algunas serán recurrentes: i) de lunes a miércoles, se celebrará la reunión informal de los países productores de crudo miembros de la OPEP y no OPEP (en particular Rusia). Se confirmarán las desavenencias existentes dentro del seno de la OPEP, principalmente entre Arabia Saudita e Irán. No hay acuerdo sobre recorte de producción. Irán quiere seguir incrementando producción hasta 4Mbrr/d (vs 3,65Mbrr/d actual) y el resto de países quiere reducirla, incluyendo a Rusia. Arabia Saudí, ante sus discrepancias con Irán, continuará “recordando” su capacidad para inundar el mercado con 1Mbrr/d de producción adicional. El punto de partida de las negociaciones (acuerdo de mínimos) es congelar la actual producción. En el mejor escenario (acuerdo de máximos) reducirla en 1Mbrr/d. De materializarse el recorte de 1Mbrr/d, eliminarían el exceso de producción existente en el mercado, igualando producción actual (95Mbrr/d) con la demanda (94Mbrr/d). Pensamos que se irán a la cumbre ordinaria de 30 de noviembre sin un compromiso. Esto penalizará al crudo (Brent), hasta niveles hasta aprox 45,5$/brr (vs 46,20$/brr actual y 45$/brr estimación BKT para dic. 2016). ii) De los indicadores macros, no esperamos un flujo de noticias positivas. El lunes destacamos el IFO de expectativas (sept.) que repite niveles 100,0 (vs 100,1 anterior). En Estados Unidos, el martes se publica la Confianza del Consumidor (sept.) que recorta hasta 98,8 (vs 101,1 anterior); el miércoles, Pedidos de Bienes Duraderos (agosto) que cae -1,0% (vs +4,4% anterior) y el viernes, Ingresos Personales (agosto) que crece +0,2% (vs 0,4% anterior). La excepción será la tercer revisión del PIB (jueves) que se espera +1,3% (vs +1,1% de segunda revisión y +0,8% del 1T’16). iii) Desde el punto de vista de compañías, lo razonable es que el flujo de noticias sea reducido ya que entramos en blackout. Aunque Alcoa suele inaugurar la campaña trimestral (10 de octubre), esta semana conoceremos los de Nike (martes) y Pepsico (jueves) ya que su ejercicio económico no coincide con el fiscal. Recordamos que la estimación de BPAs del 3T’16 es de -1,3% siendo el punto de inflexión. Por último, hoy tendrá lugar el primer debate presidencial en Estados Unidos entre Donald Trump y Hillary Clinton en la Universidad de Hofstra (Nueva York). Es la misma universidad donde tuvo lugar el segundo debate entre Barack Obama y Mitt Romney en las elecciones de 2012. Siguiente debate: 9 de octubre.

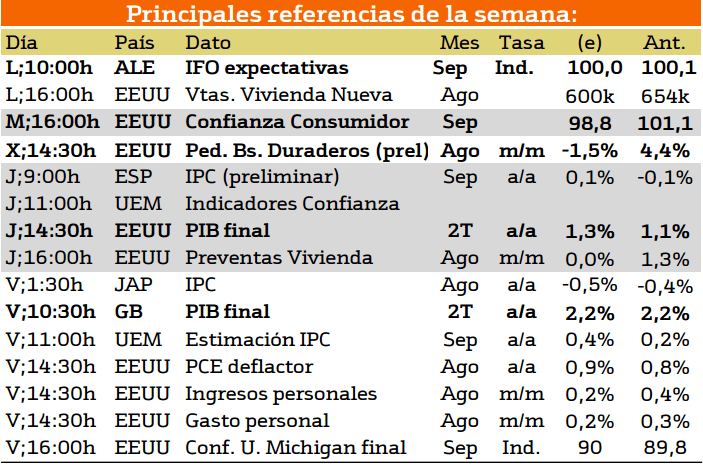

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana viene acompañada por las publicaciones de PIB de Inglaterra y Estados Unidos, así como los indicadores de confianza del consumidor de Estados Unidos.

Estas publicaciones pueden provocar un movimiento al alza en las bolsas en el caso de que se produzcan incrementos superiores a los esperados en el nivel de crecimiento de ambos países, pero sobre todo de Estados Unidos.

Por otra parte, únicamente se presentará en Alemania el Informe de expectativas del consumidor alemán y en España el IPC preliminar.

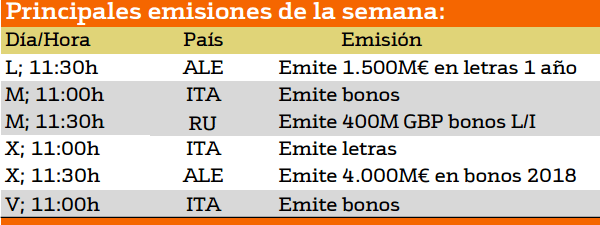

A continuación repasaremos las distintas emisiones de deuda que tendrán lugar esta semana.

Las principales emisiones de esta semana corren a cargo por Inglaterra, Alemanía.

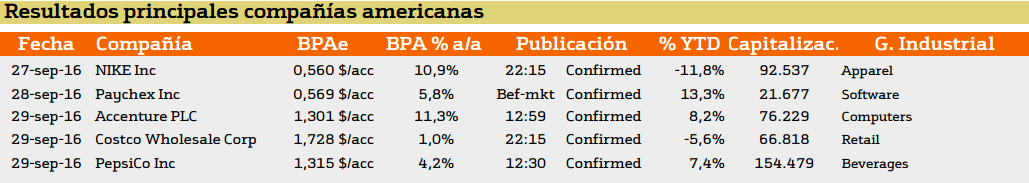

En cuanto a los resultados presentados encontramos la siguiente información.

Al observar los resultados obtenidos por las compañías americanas se pueden encontrar datos ambiguos, por una parte se encuentran valores como Nike y Costco Wholesale con fuertes caídas en su rendimiento, mientras que en el caso de las demas empresas muestran rendimientos positivos.

Esta semana es una semana importante en cuanto al número de empresas que presentan resultados en Europa

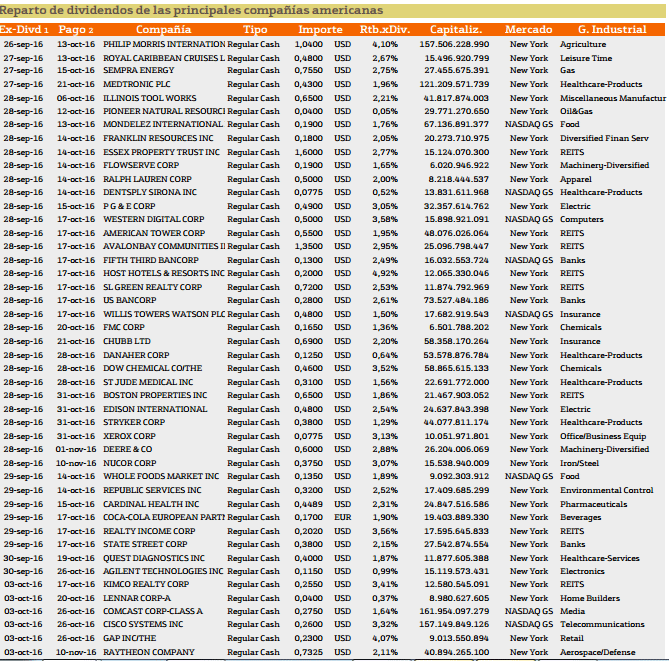

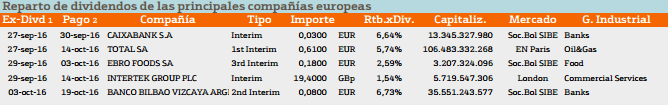

Con respecto al pago de dividendos aparecen las siguientes compañías:

En cuanto a los dividendos de las compañías norteamericanas destacan Phillip Morris y Gap con un rendimiento del 4%.

Esta semana destaca en Europa destacamos a CaixaBank, EbroFoods y BBVA el cual ofrece un rendimientos superiores al 6% en el caso de los bancos españoles y del 2.59% para ebrofoods.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.