A pesar de que los mercados de renta variable están corrigiendo esta semana, hoy veremos que esta caída no representa novedad alguna desde el punto de vista técnico de medio plazo. Todos los principales índices se mantienen en el rango lateral iniciado en diciembre y lo único que podemos añadir de novedad es que la ruptura alcista que se produjo la semana pasada fue una señal falsa. La ruptura se produjo al inicio de la temporada de resultados empresariales apostando a un cambio de signo en los mismos. Vimos que una mejoría provocaría que a un mismo PER, las bolsas resultarían más baratas. Sin embargo, la volatilidad en el mercado de divisas, y las primeras medidas tomadas por Donald Trump han provocado que la ruptura sea alcista, pero gracias a los buenos resultados empresariales, de momento, no se ha perdido el canal lateral.

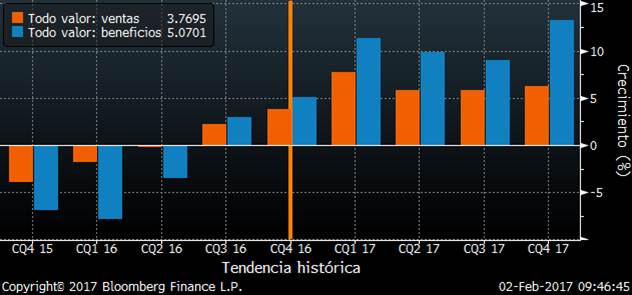

Ya tenemos más datos de la temporada de resultados. Según datos de Bloomberg, en el S&P500 ya han publicado 233 compañías. El 75% ha mejorado ventas y beneficios. Las ventas han subido un 3.77% en promedio, mientras que los beneficios han subido un 5,07%. En el gráfico de la evolución de las ventas y beneficios por trimestre podemos ver lo comentado, que es cómo los BPA han pasado de corregir en los últimos trimestres, a repuntar el trimestre pasado y este trimestre la cifra es mejor que la del tercer trimestre del 2015.

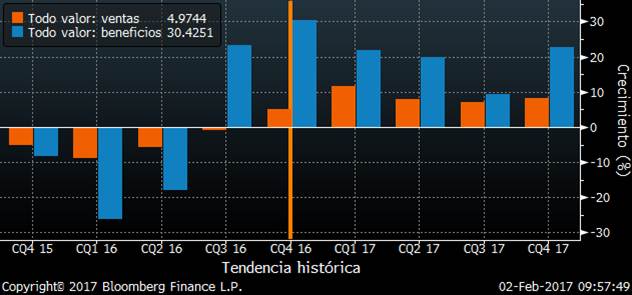

En Europa pasa algo similar. Ya han publicado 87 compañías del Eurostoxx 600. El 79% mejora ventas y el 60% mejora beneficios. El acumulado es un repunte de las ventas del 4,97% y los beneficios han subido un 30% (muy influidos por el sector bancario que ha mejorado un 65.5%).

Así pues, seguimos sin argumentos como para romper claramente al alza, ya que los inversores mantienen la precaución, por lo que podrían suponer los riesgos políticos. Pero tampoco hay argumentos de peso como para romper a la baja, ya que los beneficios empresariales y datos macro son buenos. Actualizamos el gráfico del S&P500 y del Eurostoxx 600.

Evolución del S&P500. Se aprecia la ruptura alcista de la semana pasada y cómo de nuevo el índice está en el rango de precios del lateral, aunque claramente en la parte superior. Se aprecia también cómo este lateral está sirviendo para reducir la fuerte sobrecompra que marcaba el RSI tras las subidas post-electorales, lo cual es bastante positivo.

Evolución del Eurostoxx 600. Como viene siendo habitual, Europa más débil que Estados Unidos. No consiguió romper al alza el latera, pero vemos cómo en la corrección el Eurostoxx 600 se frenó justo en la base del canal lateral, que coincide con la media de 500 sesiones.

Visto lo visto, mantenemos la tesis de inversión desde principios de año. La macro y micro están dando soporte a los mercados y es la incertidumbre política la que genera volatilidad y justifica las correcciones. Mientras se mantenga esta situación macro y los resultados empresariales siguen mejorando, hay que contemplar las correcciones como oportunidad de compra.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)