Seguimos asistiendo durante estos días a las presiones o sesgos bajistas de corto plazo de los índices americanos y habiendo un claro debate abierto sobre si seguirán subiendo o si caerán más. Realmente no creo que nadie lo sepa con certeza, salvo los que realmente mueven los mercados, porque recuerdo que todos los años este debate existe y más cuando el mercado cae.

Personalmente mi criterio lo baso en el AT y mi posicionamiento en la parte de Fondos de Inversión es RV, entre otros, sobreponderado en USA de largo plazo indexado al S&P 500 aunque actualmente puedo estar sobre un 30% expuesto de mi cartera global. No es un porcentaje bajo porque piense que va a caer, sino por gestión de riesgo.

En este sentido, obviamente a mí me interesa qué hacen esos índices pero no tanto a corto plazo aunque sea difícil poder aislarse de él ya que hay momentos a los que uno nunca termina de acostumbrase por más medidas que uno tome, únicamente sólo decidiría reducir o abrir una cobertura corta de largo, si la tendencia mensual considero con posibilidades de girar durante meses pero la estructura de base seguiría siendo la misma independientemente de otros mercados o activos donde pueda estar llevando paralelamente estrategias a través de otros vehículos de inversión, porque considero que la columna vertebral de nuestras inversiones en FI debe ser el S&P 500, pero esto es una opinión personal.

Toda apertura de operativa corta a corto plazo y que sería favorable la englobaría en el apartado de trading corto plazo en mayor o menor medida aunque también de manera provisional por protección.

También es importante destactar que el AT se realiza en función de la evolución gráfica, no es que cambiemos de opinión, tratamos de analizar lo que vemos en ese momento, establecer probabilidades y gestionar riesgo. Lo comentó porque hace semanas el S&P rompió máximos hizo un trhowback muy claro que recuerdo haberlo comentado y subió, eso técnicamente abre posibilidades de más subida, es así, pero si nos gira, como ha hecho y cae pués lo tenemos que ver como lo que es, no es equivocación desde mi modo de pensar, porque en muchas ocasiones, cuando eso se produce, ese activo si sube y la entrada es buena, esto entra dentro de la dinámica y funcionamiento del mercado tanto si finalmente va donde pensamos como si no, la cuestión es que nuestro modo de operar tenga más probabilidades de acertar el movimiento que a que no sea así, luego la gestión del capital que se haga debe de dar rendimientos positivos.

La mejor forma de no equivocarse nunca en esto es no dar nada por seguro en nuestro análisis y adaptarse a las condiciones del mercado teniendo un sistema, el que sea, pero tenerlo y ser lo más disciplinado posible.

Si revisamos índices echamos un vistazo a los semanales y al mensual del S&P que es el que tomo de referencia para establecer o determinar tendencia, es cuestión de ser lo más objetivo posible y lo más flexible posible ya que el día que se produzca un giro deberemos aceptarlo pero hasta que no lo haga, la tendencia se mantiene, y como he comentado en otras ocasiones yo tomo la mm de 9 y lo que haga el precio sobre ella, pero otro tomará la de 5 o la de 20...

Mensual S&P 500. De momento sobre la mm y sin perforarla en cierres.

Semanal S&P 500. Aquí se suele tomar una media entre 25/50, tenemos que ha cerrado por debajo de un soporte y perforado una directriz de medio plazo encontrándose en medio del canal marcado y abriendo posibilidad de caidas a zonas marcadas o incluso superiores a ellas sobre la base del canal. También el cierre ha sido de pocos puntos por debajo pero lo ha sido y enciende una lucecita de alarma ya que coincide con zona mensual y mm200 diaria que muchos mirarán con lupa.

Nasdaq Semanal. Ni ha perdido soporte ni ha perdido directriz de medio plazo y este índice ya es de los que tienen algo que decir en USA. Creo que si cayera a la base de canal más de uno podría pensar que es una zona de oportunidad para entrar pero eso es un 8 % adicional de caída y que ya nos puede dar una idea de la magnitud de un posible recorte potencial en caso de que aumenten los nervios.

DJ Semanal. Este índice no perforó los máximos y tenemos ahi dos crestas horizontales que de momento es eso aunque si cayera esto se denominaría "doble techo tamaño catedral". No pierde soporte ni directriz de corto plazo y la de más plazo no está lejana.

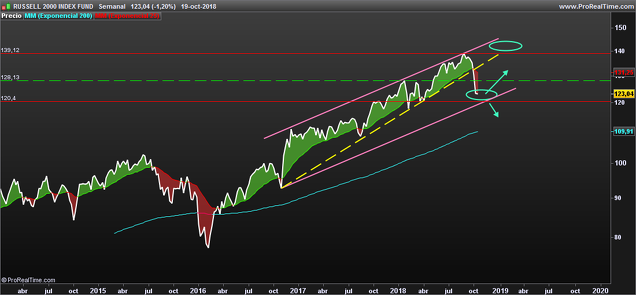

Russell 2000 Index Fund. Este está siendo el más deteriorado, el que se vió que no seguía tirando, que ha hecho saltar los cohetes y el que antes fué perdiendo soportes de corto plazo y directriz. Se encontraría ahora cercano a base de canal de más largo plazo y tendríamos quizás a este en una mejor zona para entrar pensando que si el S&P no se gira el Russell es posible subiera quizás más que el resto.

Como digo, trato de hacer un análisis lo más objetivo posible en función de la evolución del precio y si cae se verá. Lo que pondría a valorar principalmente es que no veo el mensual S&P deteriorado a día de hoy que yo tomo como base si bien es cierto que el semanal del S&P si abre posibilidad de caída adicional, tanto el Nasdaq como el DJ no han perdido zonas ni directrices de referencia y en cualquier caso, como he comentado, tendríamos que ver en el mensual un giro del precio, un patrón técnico con pérdida de mínimos o soporte o incluso de algún indicador tipo Macd que se metiera por debajo de cero para establecer una base técnica que apoye el más que posible inicio de una fase bajista de meses con sus máximos y mínimos decrecientes.

Un tema que veo importante para un inversor que su intención sea rentabilizar un capital a largo plazo, y que no resulta fácil de llevar a cabo, es cómo gestionar el modo de entrada ya que si entra cuando está el mercado favorable con sesgo de corto alcista o incluso algo eufórico, entra y quizás gana un 2%/5% por ejemplo, meten un meneo y pierde un 5% y se sale sin haber una clara base de pérdida de tendencia y luego por lo que sea sube y vuelve a entrar va con un -5% de entrada y si va así siempre pués va sumando % negativo y nunca consigue margen. Aún a riesgo de salir con un -10% creo hay que salir de una posición de base de largo cuando el gráfico de largo se deteriore y tengamos más probabilidades de que caiga más en serio, para poder mantener ese meneo es importante que el inversor module su exposición y establezca un sistema, pero esto es sólo una opinión más personal.

Un fácil ejercicio que propondría, si alguien no lo ha hecho nunca, es la de pararse un momento y ver qué variación de media diaria de mi cartera necesito para obtener un 10 % anualizado. Nos sorprendería quizás ver que necesitamos sólo un 0,038% y que posiblemente asumimos muchas veces excesos de riesgo que aumentan la volatilidad desviandose de esa media fruto de la psicología humana.