Se puede afirmar sin ningún tipo de duda que el sector educacional americano es uno de los más odiados por los inversores y en el que las expectativas están por los suelos.

Además de las deprimidas cotizaciones de estas compañías, cerca de los mínimos históricos en muchas de ellas, basta mirar el porcentaje de cortos respecto al ´free float´para constatarlo.

Tampoco es menos cierto que si las cotizaciones están dónde están es porque probablemente se lo merecen y sean consecuencia de la multitud de problemas que rodean a la industria.

Aunque es tremendamente difícil resumir los múltiples retos a los que estas compañías se enfrentan, creo que los más importantes son:

1) Descenso en los últimos años en la demanda de educación. La dificultad para encontrar trabajo y por ende para repagar los préstamos que se conceden para pagar los cursos, ha hecho que la población y las empresas sea reacia a invertir en educación.

2) Las dificultades para encontrar trabajo, la mala formación con la que acaban muchos estudiantes y el crecimiento en la deuda de los préstamos para estudiantes han hecho que el regulador endurezca los criterios que estas instituciones tienen que cumplir para mantener las licencias que les faculta para la enseñanza viéndose amenazadas con la retirada de las mismas. La consecuencia es que se trata de un sector extremadamente regulado con muchos supervisores que hace que la estabilidad de los ingresos y beneficios sea escasa.

Hay que señalar que gran parte de los ingresos de estas compañías vienen del gobierno (de lo que llaman el ¨Title IV¨) y de los préstamos que este concede a los estudiantes. Si estos no encuentran trabajo y no pueden pagar su deuda, afecta directamente al contribuyente americano.

3) Disputa en la contabilidad de los ingresos. Básicamente el gobierno quiere que se reconozcan menos ingresos porque estima que hay más morosidad de los estudiantes en el repago de los préstamos y que las compañías no lo están contabilizando adecuadamente.

4) Competencia de cursos a través de internet mucho más baratos lo que por lo menos pone presión a la baja en los precios de la oferta de estas compañías.

5) Reiteradas demandas contra estas compañías por incumplimiento de los requisitos, de los créditos o de las prácticas de ¨marketing¨, entre otros.

6) Tamaño demasiado grande para los volúmenes de estudiantes actuales lo que les está obligando a reducir tamaño cerrando algunos campuses e incurriendo en gastos de reestructuración.

En resumen, hay problemas derivados del propio negocio: alto desempleo, escasa formación, dificultad para encontrar trabajo o de competencia y también hay problemas derivados de la excesiva regulación: demandas, cumplimiento de la normativa bajo riesgo de perder acreditación y tener que cerrar los ¨campus¨, riesgo de que no concedan acreditación a nuevos cursos o campus, en definitiva, hay muchas variables que afectan a los ingresos, balance y cash-flow de estas compañías y que los hacen poco previsibles.

Los beneficios del sector no han dejado de caer desde que hicieran techo en 2010 al igual que sus cotizaciones bursátiles que se encuentran relativamente cerca de los mínimos históricos. De esta forma me gustaría dar una pincelada de las tres compañías que tenemos actualmente: Apollo Group, ITT Educational y Bridgepoint (también hemos tenido Career Educational y Strayer pero las vendimos cerca de su valor intrínseco).

Apollo Group: A los 28 dólares a los que cotiza actualmente está a unas 8 veces los beneficios promedio de los últimos 6 años, y de acuerdo a los analistas está a unas 9 veces los beneficios promedio esperados del 2014-15 excluyendo los costes de reestructuración. El ROE medio de esta compañía es de un 43%, si bien actualmente ha descendido hasta cuotas del 22%. La compañía tiene una caja neta de unos 1.000 millones (capitaliza 3.000 millones) y genera ¨Free cash flow¨ por encima del beneficio neto de manera recurrente, por lo que ha sido muy activa en la recompra de acciones propias bajando el número de acciones un 30% en los últimos 5 años.

Ha emprendido un gran proceso de reestructuración, eliminando los centros menos rentables y reduciendo costes muy agresivamente cuyos resultados ya se están empezando a ver, además también están ganando presencia internacional y en general están muy bien posicionados para que los ingresos vuelvan a crecer. Cuando esto ocurra deberíamos de ver expansión de múltiplos y crecimiento de beneficios, lo que hace que a estos niveles exista gran margen de seguridad y un potencial muy elevado de revalorización.

ITT Educational: A los 18,70 dólares actuales cotiza a 3 veces los beneficios promedio de los últimos 6 años, a unas 7 veces los beneficios esperados para el periodo 2014-15. El ROE de está compañía actualmente es del 30% si bien historicamente ha estado en niveles superiores al 100%, además la compañía tiene caja neta positiva de unos 150 millones (capitaliza 400 millones). También ha sido muy activa en la recompra de acciones propias descendiendo el número de las mismas en un 40% en los últimos 5 años.

Es la compañía con mayor número de problemas de los derivados del exceso de regulación de la industria, tienen que mejorar sus ratios de permanencia en los cursos y también el ¨cohort rate a 3 años¨ que mide el número de estudiantes que no devuelven los préstamos después de tres años de obtener la titulación, tiene varias demandas por prácticas irregulares, tienen que hacer ciertos cambios contables que le afectará a los ingresos y que les obliga a rehacer las cuentas del 2013 y lo que llevamos del 14, y también tiene problemas con un programa de financiación de préstamos privados en el que actúa como garante y que le está costando salida de flujo de caja por encima de los esperado, hasta el punto de que posiblemente venda sus edificios y los tome en alquiler.

Cotizando a 3 veces los beneficios del 2012 (los del 2013 todavía no se saben por el problema contable ya mencionado) parece que muchas de las malas noticias están contabilizadas. Lo bueno de esta compañía es que está especializada en formación de carreras técnicas, en las que tiene muy poca competencia, está centrándose en ellas y abandonando otras carreras menos rentables como la jurídico-criminal y en muchos de sus cursos más rentables el número de estudiantes está ya en crecimiento.

Probablemente nunca vuelva a ganar 11 dólares por acción de 2010 o 2011, pero después de un periodo de consolidación si creo que puede llegar a unos 5-6, lo que nos pondría en valoraciones de unos 70 dólares por acción.

Bridgepoint: A los 14 dólares actuales cotiza a unas 10,5 veces los beneficios promedio de los últimos 6 años, a unas 14 veces los beneficios esperados para 2014-15. El ROE actual es del 15% y el promedio de los últimos 5 años de un 35%. El año pasado recompró un 20% de sus propias acciones.

Está compañía fue la primera en empezar a reducir el gasto en marketing y aumentarlo en formación, esto combinado con un plan de reducción de costes ha hecho que sus beneficios hayan caído en 2013 y se vayan a resentir en 2014 y 2015, pero es una compañía con muy buenos cursos y probablemente con mayor capacidad de hacer crecer los ingresos respecto los de los últimos años. También tiene que rehacer sus estados contables para reflejar de manera más correcta la morosidad.

Tiene caja neta positiva equivalente a unos 8 dólares por acción lo que le debería dar colchón para potenciales problemas.

Las posiciones cortas sobre el ¨free float¨ suponen un 10,50% en Apollo, un 13% en Bridgepoint y nada menos que un 66% en ITT Educational, lo cual debería dar cierto suelo a las cotizaciones.

Cierto es que la deuda federal de los estudiantes es actualmente de 1 trillón de dólares y que en los últimos 3 años (es la deuda de consumo más alta en USA actualmente) la mora ha alcanzado niveles del 15%. Esto hace que el gobierno americano esté preocupado y que esté tomando medidas para frenarla y bajar el nivel de deuda y que estas medidas van en contra de los intereses de nuestras compañías.

Pero no es menos cierto que el gobierno americano quiere y ve necesaria que los americanos tengan fácil acceso a educación porque esta es una herramienta fundamental en la formación de la población, tan necesaria para el desarrollo de los Estados Unidos como primera potencia del mundo. Además incluso en la actualidad, los sueldos de los empleados con titulación oficial son aproximadamente el doble de los que no tienen (lo que limita la competencia de los cursos por internet)

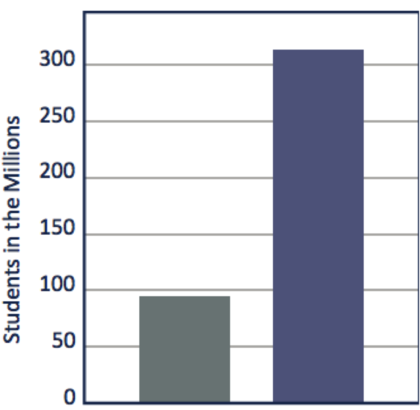

Según una presentación corporativa de Apollo Group, el crecimiento a nivel global (no sólo en USA) estimado del número de estudiantes actual es exponencial, de menos de 100 millones en 2000 a más de 300 millones en 2025.

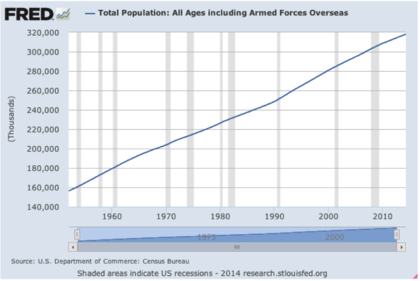

La población norteamericana está en crecimiento:

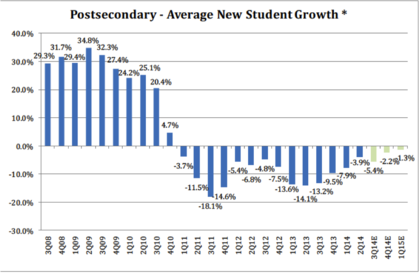

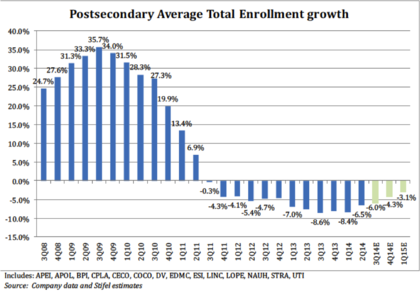

Como expliqué al describir las compañías concretas los beneficios hicieron techo en 2010 y desde entonces no han parado de caer.

En los dos gráficos de abajo vemos como el crecimiento trimestral en el número de nuevos estudiantes se va relantizando a finales de 2010 para a partir de 2011empezar a caer hasta hoy en día. Sin embargo en los últimos trimestres el ritmo de caída se ha aminorado y de acuerdo a los estimados parece que podríamos estar cerca de empezar a ver crecimiento.

El segundo gráfico es el número total de estudiantes, el número total de estudiantes es la diferencia entre el de nuevos estudiantes y el de los estudiantes que acaban los estudios más los que los abandonan, lógicamente va en la misma dirección que el anterior pero con algo de retraso.

Si como parece estuviéramos en el punto de inflexión es muy probable que los beneficios de estas compañías estuvieran actualmente haciendo suelo y que en los próximos trimestres empiecen a crecer lo cual sería un gran catalizador para sus deprimidas cotizaciones.

El resumen de la situación sería decir que se trata de un tira y afloja entre las compañías y el gobierno. Este quiere que los estudiantes salgan con la mejor formación posible y al mejor precio y que encuentren trabajos bien remunerados que les permitan pagar los préstamos sin problemas.

Para las compañías el tener que invertir más en la formación de los estudiantes se transforma en un empeoramiento de márgenes y en unos menores beneficios. Sin embargo, ambos están obligados a entenderse porque estas compañías juegan un papel fundamental en nuestra sociedad y esa importancia va en aumento puesto que tanto la población como la formación que se les exige va en aumento.

Por un lado, las compañías tendrán que reducir algo sus márgenes, intentar invertir en buenos programas gastando en profesorado y reduciendo sus gastos de marketing para compensarlo, de esta forma cumplirán con las numerosas exigencias del gobierno para poder mantener las licencias pero por otro lado el gobierno tendrá que facilitarles su labor y protegerles de competidores sin las licencias oportunas.

Esta fase de tira y afloja y dada la situación actual del volumen de préstamos de estudiantes puede llevar bastante tiempo hasta que se resuelva (años), pero no hay otro camino que llegar a una solución y aunque ésta pase porque estas compañías nunca lleguen a los márgenes y rentabilidades que tuvieron hasta el 2010 creo seguirán ganando bastante dinero con rentabilidades por encima de la media (margen neto sobre ingresos del 15% y ROEs del 20% con alta generación de ¨free cash-flow¨) y claramente por encima del coste de capital. La excesiva regulación y los requisitos para mantener las acreditaciones son un problema pero también es una barrera de entrada al negocio ya que no hay muchas entidades con capacidad como para meterse en este negocio y los problemas que existen tampoco ayuda a incentivar estas entradas.

En definitiva se trata de una industria conbaja visibilidad y múltiples problemas, pero con alta capacidad de generación de beneficios y unas rentabilidades altísimas, dónde las cotizaciones actuales hacen que la probabilidad de la evolución de las acciones esté claramente sesgada al alza.