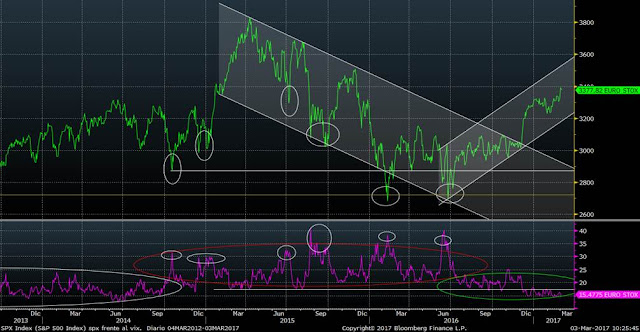

Esta semana hemos visto cómo el Eurostoxx por fin ha superado al alza el terreno lateral en el que estaba inmerso desde principios de diciembre. Ayer y hoy, las bolsas europeas se han frenado, por lo que se puede considerar que está consolidando los niveles tras la ruptura. Pero hay un activo que ayer sí que continuó el movimiento de ruptura del miércoles. Este activo es el Itraxx Crossover. Este índice mide los diferenciales que el mercado exige a los principales bonos High Yield europeos. Es algo así como la prima de riesgo de las compañías europeas. Cuando el índice repunta significa que los inversores exigen una rentabilidad más alta a los bonos, es decir, que los inversores tienen menos confianza en que los bonos corporativos hagan frente a su deuda. A mayor probabilidad de quiebra, mayor rentabilidad exigida al bono. Pues bien, cuando el ITRAXX corrige significa todo lo contrario, es decir que los inversores tienen más confianza en la devolución de la deuda e intereses de las emisiones privadas de grado de especulación.

En el gráfico podemos ver la relación inversa que existe entre la evolución del ITRAXX y de los mercados de renta variable. Hubo fuertes repuntes el año pasado hasta febrero cuando las bolsas caían en picado y también se produjo en la semana del Brexit y los días previos a las elecciones de Estados Unidos. Sin embargo en diciembre, al igual que las bolsas europeas rompieron al alza, el Itraxx Crossover rompió a la baja la directriz alcista (bajista en bolsa) iniciada en 2014. Y esta semana, al igual que el Eurostoxx rompió al alza, el Itraxx rompió a la baja claramente la línea de mínimos del año.

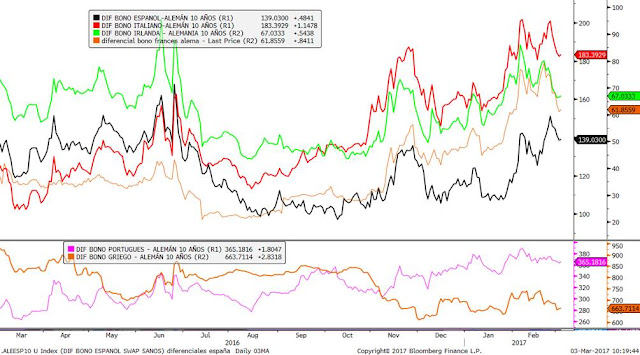

Corrigió el miércoles y corrigió también claramente en la sesión de ayer. Esto es buena noticia que viene a confirmar el movimiento alcista de las bolsas. Las primas de riesgo de los bonos de deuda pública es otro indicador del "miedo" por parte de los inversores. En el siguiente gráfico comparo las primas de riesgo de los bonos a 10 años de los principales estados europeos frente al bono alemán. Se aprecia cómo se están estrechando desde el pasado 24 de febrero, movimiento que también apoya al movimiento alcista de los mercados de renta variable.

Por último, aunque el movimiento no ha sido tan claro, vemos que el índice que mide la volatilidad implícita del Eurostoxx 50 también apoya claramente el movimiento de los mercados de renta variable. La volatilidad se mantiene en mínimos del año, claramente por debajo del 20%, lo que históricamente sucede en tendencias alcistas del mercado.

Evidentemente, estamos hablando de renta variable, puede y seguro que habrá correcciones a corto plazo, pero todo indica a que serían dentro de la tendencia alcista de base, por lo que seguirían siendo oportunidad de incrementar riesgos en cartera. Otra lectura es que a pesar de las fuertes subidas desde el Brexit o desde las elecciones de Estados Unidos, no parece que sea adecuado salirse del mercado.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)