Hubo un momento esta semana en el que parecía que el oro, cegado por el espíritu de la Navidad, iba a a

traer alegría y felicidad a todos sus inversores por adelantado.

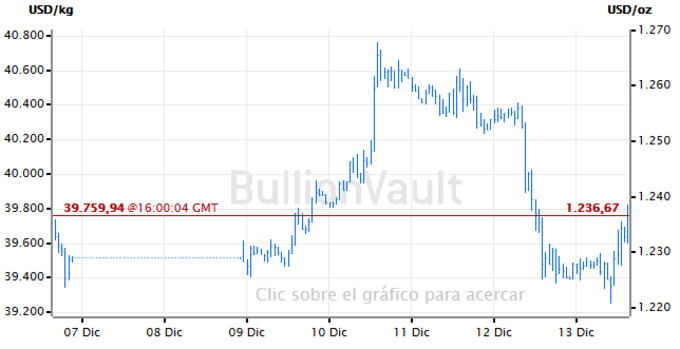

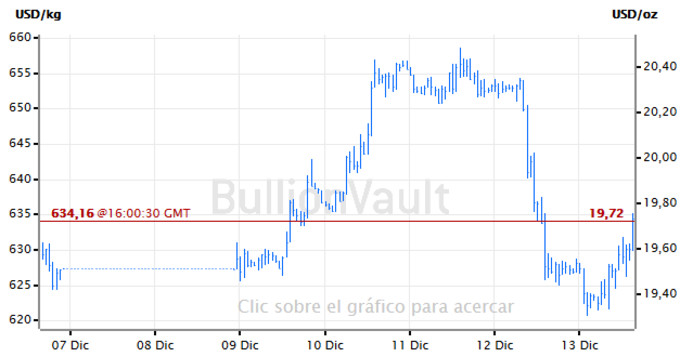

El oro empezó a escalar el lunes pasado el mediodía, alcanzando el martes un máximo de tres semanas en los 1.267 $/oz. La plata no se quedó atrás y también subió hasta los 20,48 $ la onza. Todo apunta a que, a falta de nuevos titulares que estimularan a los metales preciosos, este rally fue impulsado por compras técnicas y coberturas de posiciones cortas de fondos, en jornadas de poca actividad con el foco sobre la reunión de política monetaria de la Fed de la semana que viene.

Y por eso el jueves se acabaron las alegres subidas. Los osos volvieron al mercado. El oro registró su mayor descenso en dos días desde el 1 de octubre. La plata tuvo un desempeño peor que el del oro y cayó casi un 4%. Según Carlos Pérez de Marex Spectron, los rallies experimentados por el oro este año han sido fugaces, "la

fortaleza de la bolsa estadounidense junto con la constante

preocupación sobre el fin de los estímulos tiene a los gestores de

capital en la búsqueda de beneficios estables".

La reunión de la Fed de la próxima semana es la última del año y podría ser la primera en la que se anuncie el comienzo de la reducción de estímulos. Es decir, se podría anunciar el tan esperado tapering del QE. Durante

los últimos meses se ha estado dudando entre esta fecha y marzo,

después de que Yellen asuma la presidencia, con señales mixtas que hacen

que cualquiera de las dos fechas sea todavía una fecha posible. La

semana que viene podremos descartar una de las dos.

El viernes por la tarde se estableció un fixing del oro de 1.232 dólares la onza (-0,08%).

El Fixing de la plata situó al metal a las 12am en los 19.55 dólares la onza (+0,31%).

Esta semana, el VP de BullionVault, Miguel Pérez-Santalla tuvo el placer de entrevistar en directo en su programa de radio al conocido inversor Jim Rogers. En la entrevista, en torno al estado de la economía global, Rogers opinó sobre el actual sistema monetario:

"Me temo que... ahora mismo no hay restricciones para la Reserva

Federal... Los responsables de política monetaria no tienen ninguna

liimtación. Los bancos centrales pueden imprimir tanto como quieren. Así

que no hay ninguna razón para pensar que esto no pueda seguir así

durante in tiempo, porque cualquier corrección por el tapering será

temporal".

¿Por qué temporal? Porque los bancos centrales volverán a entrar en pánico ante el primer signo de dificultades y volverán de nuevo a la impresión de billetes. "Hasta que, tarde o temprano, el mercado va a decir que ya basta, que esto es absurdo", agrega Rogers, "Y

no va a ser divertido, va a ser un desastre. No creo que los burócratas

actúen razonablemente, así que le va a tocar reaccionar a los mercados y

esto va a ser desagradable".