Venimos comentando en nuestras claves diarias que uno de los principales motivos de las caídas de febrero se debía a una corrección del exceso de optimismo que reinaba en las bolsas tras la aprobación de la reforma fiscal de Estados Unidos. Efectivamente las bolsas americanas, que acabaron el 2017 en máximos históricos, iniciaron enero con subidas en torno al 5%-6% rompiendo máximos históricos e incluso el techo del canal alcista iniciado en 2016. En el gráfico del Dow Jones es donde mejor se aprecia el movimiento.

Comentábamos que tras la corrección, el rebote no sería fácil y lo más probable era que se produjese un movimiento lateral para consolidar niveles alcanzados. Este lateral continúa siendo el movimiento más probable y el rango parece que lo sigue marcando la media de 200 sesiones como soporte y la media de 50 sesiones como resistencia. El volumen de las operaciones de manos fuertes y débiles apunta a que este movimiento sigue siendo el más probable. Ayer, las fuertes caídas de los índices norteamericanos las volvieron a provocar las operaciones de menos de 10.000 títulos. En el gráfico vemos cómo el saldo acumulado volvió a caer con mucha fuerza en la sesión de ayer…

… mientras que en las operaciones de más de 10.000 títulos, el saldo acumulado se fue a máximos del último años. Es decir, que los operadores que entran en el mercado con grandes volúmenes aprovecharon las caídas de ayer para aumentar su exposición a renta variable norteamericana. En el S&P500 y en el Nasdaq ocurrió lo mismo.

Bien, el movimiento de las bolsas de Estados Unidos, tanto el correctivo como el movimiento lateral con fuerte repunte de volatilidad, parece tener bastante sentido. Pero lo que parece fuera de toda lógica es el movimiento de las bolsas europeas. En Estados Unidos sí que podría haber un claro exceso de optimismo pero, por el contrario, las bolsas europeas se encontraban a final de febrero en niveles de hace tres años. Ahora tras la corrección, todos los índices europeos se encuentran bastante por debajo de los niveles que se alcanzaron en abril de 2015. Sin embargo, el PIB de todas los países de la Eurozona ha repuntado con fuerza y se ha dejado atrás los riesgos de recesión. Y sobre todo, hay menos riesgos políticos tras haber pasado años de elecciones en todos los principales estados. Macron apuesta por una Europa más unida, con una visión muy similar a los socios de gobierno de Ángela Merkel.

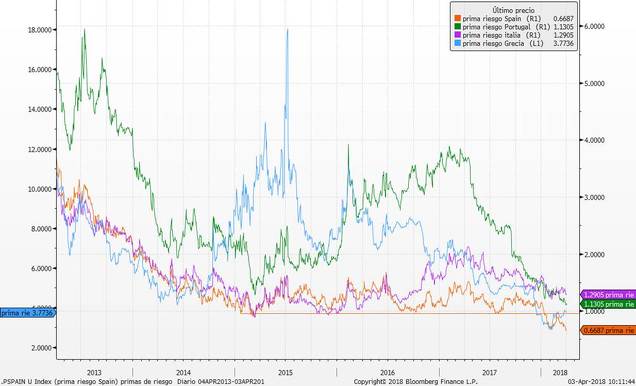

Prueba de ello es que las primas de riesgo de los países periféricos están en mínimos de los últimos años. Sólo la prima de riesgo de Italia sufrió el año pasado un amago de romper al alza por la amenaza de algunos partidos políticos (previa a las elecciones) de abandonar el euro. Pero como se aprecia en el gráfico, la prima de riesgo italiana (morada) este año mantiene una tendencia bajista y cotiza esta semana en mínimos anuales. La prima de riesgo española (naranja) cotiza ya en niveles que no se ven desde antes de la crisis de deuda pública europea de 2010. La semana pasada la agencia S&P subió el rating a nuestra deuda hasta A- con perspectiva positiva, un hecho que sin duda refleja el buen comportamiento de la economía de nuestro país. Más destacado es el movimiento de la prima de riesgo de Portugal. Ahí si que hubo fuerte riesgo después de las elecciones generales de 2015. Pero poco a poco la estabilidad política está llevando a la prima de riesgo portuguesa incluso por debajo de la italiana.

En los periodos más álgidos de la crisis de deuda pública en Europa, la evolución de las primas de riesgo estaba fuertemente correlacionada con las bolsas. Cuando se ampliaban, las bolsas caían y cuando estrechaban, beneficiaban claramente a los índices bursátiles. Sin embargo, hoy cada vez más los inversores tienen la sensación de que las bolsas europeas tienen que corregir si las de Estados Unidos corrigen.

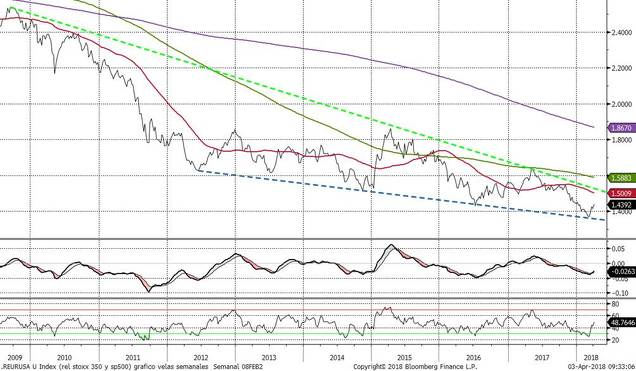

Sin importar que no hayan subido en los tres últimos años de fuertes subidas de las bolsas norteamericanas. Ya comentamos hace algunas semanas que ahora sí que puede ser el momento para las bolsas europeas y hoy vemos que, a pesar de que los índices de Estados Unidos corrigieron más de un 2%, nuestra apertura ha sido con "sólo" un 0.5% de pérdidas. Actualizamos el gráfico del comportamiento relativo de las principales zonas y vemos que, efectivamente, la línea dorada que representa a Europa está rebotando en zona de soporte. Y la línea blanca de Estados Unidos está perdiendo el canal alcista de los últimos años.

Más claro se aprecia el movimiento si en vez de estudiar el comportamiento relativo del S&P500 o Eurostoxx frente al MSCI World, lo hacemos entre ambos índices. Los mínimos del índice de valor relativo de este año coinciden con la línea que une mínimos desde 2012. El MACD se está cruzando al alza y el RSI está saliendo de sobreventa, lo que apoyaría al movimiento a favor de las bolsas europeas frente a las norteamericanas.

El año 2015 fue el último intento claro de las bolsas europeas de batir a las norteamericanas. Ahí se produjo el mejor arranque de año de las bolsas del viejo continente de las últimas décadas, pero los riesgos de recesión por la contracción de la economía de China llevaron al traste este intento. Ahora que hay una clara guerra comercial abierta entre China y Estados Unidos, entendemos que las empresas europeas deberían beneficiarse en el comercio frente a ambos países. Y por supuesto el menor riesgo político es otro factor que favorece a nuestras bolsas. Tras varios trimestres de crecimiento de las ventas y beneficios de las empresas cotizadas, se nos antoja clave la presentación de resultados del primer trimestre que comenzará a partir de la semana que viene, ya que evidenciarán si la corrección de las bolsas desde máximos de 2015 es un movimiento contracorriente y, por tanto, es un movimiento que genera una extraordinaria oportunidad de compra.

En el siguiente gráfico del Eurostoxx 50 vemos cómo en ese inicio de 2015 el índice intentó superar la línea que une máximos desde el año 2000 sin éxito. Ya han pasado 3 años desde entonces y seguimos por debajo de esta resistencia, con cada vez más inversores pensando que con la debilidad de las bolsas de Estados Unidos es imposible que Europa remonte el vuelo. Entonces, quizás sea el momento de la renta variable europea.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)