Hola a todos los lectores.

Hoy os traemos un nuevo análisis de los principales factores macroeconómicos que afectaran al mercado.

El mercado no tomará ninguna dirección fiable hasta superar junio. No hay nada que hacer antes. Y ahora junio es aún más determinante debido a las recientes declaraciones de algunos consejeros de la Fed. Si antes teníamos identificadas 4 referencias clave sin cuyos desenlaces las bolsas no saben cómo actuar, ahora se ha añadido una quinta: la reunión del día 15 de la Fed. Analicemos junio desenlace a desenlace: (i) El BCE empieza a comprar bonos corporativos (no bancarios). Aunque se supone que esto está ya está muy descontado, en realidad aprox. 5.000M/mes es bastante para la reducida dimensión práctica que tiene el mercado de corporativos europeos, por lo que podríamos llevarnos la sorpresa de que los precios de los bonos aún se tensan más. (ii) El día 2 reunión de la OPEP, de su calendario habitual. Puede representar el último “golpe de volatilidad” para el precio del petróleo, ya que seguimos pensando que las profundas desavenencias entre Irán, A. Saudí y Rusia podrían traducirse en caídas de precios. Las bolsas no tomarán dirección mientras el petróleo no se estabilice. (iii) El día 15 (y esta es la variable nueva) se reunirá la Fed. A pesar del reciente enfoque hawkish de Dudley y otros consejeros, el mercado descuenta sólo una probabilidad del 28% de que suba tipos ese día. Sin embargo, todo es posible porque una de las obligaciones de los bancos centrales es sorprender al mercado de vez en cuando para conseguir un mayor impacto de sus medidas. La macro americana reciente se ha mostrado más sólida (Ventas Por Menor +1,3%, Producción Industrial +0,7%, Indicador Adelantado +0,6%, etc) y eso juega a favor de los hawkish… pero subir tipos justo una semana antes del referéndum sobre el Brexit equivale a correr un riesgo innecesario. La siguiente reunión de estas características no tendrá lugar hasta el 21 Sept. (aunque habrá una “normal” el 26/27 de julio), tal vez demasiado próxima a las elecciones de Noviembre. El Brexit es algo demasiado importante como para arriesgarse a mover antes de conocer su desenlace… Julio parece el primer momento en que podrían subir. (iv) El día 23 referéndum sobre el Brexit, con las intenciones de voto tan equilibradas y un porcentaje de indecisos tan elevado (15%/25%, según la encuesta) que obligan a admitir que cualquier desenlace es posible. (v) El día 26 elecciones en España, cuya relevancia para el mercado dependerá de lo sucedido con el Brexit. Y mientras esperamos que pase junio, esta semana no tiene mal aspecto porque las tensiones derivadas de los resultados empresariales disminuyen puesto que ya han publicado casi todas las compañías relevantes, pero también porque el saldo macro europeo y americano podría ser bueno: PMIs europeos, ZEW , IFO, Pedidos de Bienes Duraderos americanos, probable revisión al alza del PIB 1T americano… Además durante estos últimos 2 días tendrá lugar un G7 cuyo probable debate central serán las divisas y, particularmente, el JPY. Si Japón consigue algo de lo que persigue, el JPY se depreciará, mientras que la macro semanal probablemente apreciará el euro. En definitiva, enfrentamos una semana previa al arranque de junio más bien favorable para bolsas, en la que podríamos disfrutar de algunos rebotes antes de meternos en 4 semanas de tensión e incertidumbre que decidirán la dirección de las bolsas para el resto del año… salvo que las elecciones americanas de noviembre arrojen un desenlace extraño que vuelva a bloquearlas.

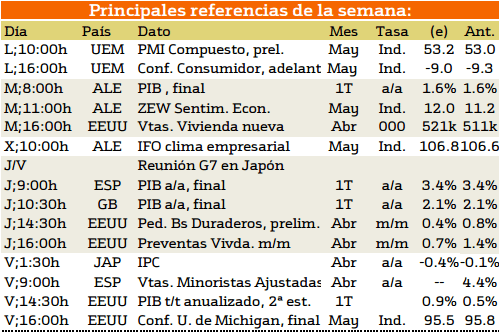

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

En la imagen se aprecia como a nivel macroeconómico esta semana destacan la publicación del PIB en España, la cual puede condicionar el movimiento del mercado español. Por otra parte, EE.UU. publicará información sobre su PIB pero esta información puede tener un doble sentido, si se estima la subida de tipos de interés realizará un movimiento del mercado, sin embargo, puede que de información sobre la situación económica del pais.

En cuanto a Europa el jueves presentara las actas del BCE.

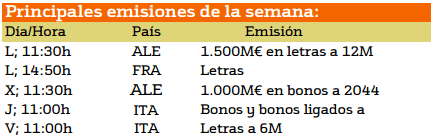

A continuación repasaremos las distintas emisiones de deuda que tendrán lugar esta semana.

La macroeconomía no es especialmente relevante esta semana ya que no se produciran grandes emisiones de deuda. Sin embargo, podemso destacar a Italia, el cual presentará emisiones de bonos y Alemania.

Por otra parte, esta semana se presentaran resultados tanto en Europa como en Estados Unidos.

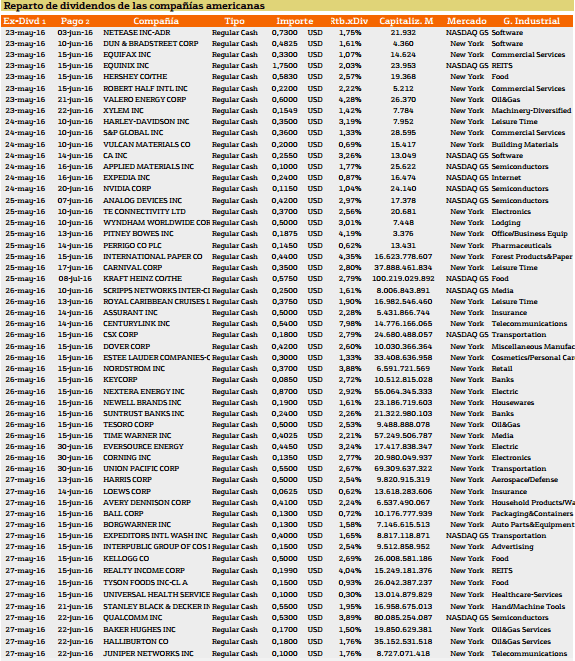

Con respecto al pago de dividendos aparecen las siguientes compañías:

Con respecto a los dividendos se altera el número de compañías que presenta dividiendos en Europa y Estados Unidos. En el caso de EE.UU. la rentabilidad oscila es inferior a la de la semana anterior. Cabe destacar a Century Link, 7.98%, International paper 4,25%, Valero Energy. 4.18%.

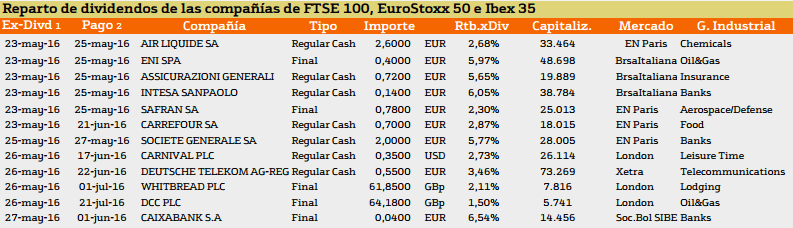

En el caso de Europa nos encontramos las siguientes compañías.

Podemos destacar a CaixaBank con un dividendo del 6.54%, siendo la compañía que reparte el dividendo más elevado de la zona europea.

Espero que os sirva de ayuda.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.