El actual movimiento del S&P nos muestra una clara y potente tendencia alcista. Debatir sobre si va a subir o caer está bien, adoptar la posición alcista y mantener o comprar en caídas también. Los que buscamos mejorar operativas y trabajar posicionamientos alcistas o bajistas, rizar un poco el rizo, optimizar la gestión para poder trabajar con el máximo capital y la mínima volatilidad monitorizando la evolución de la inversión, llevamos o buscamos un tipo de gestión o enfoque distinto y los análisis eufóricos o de pánico no deben afectarnos o al menos tratar de evitarlos. Creo que en esta web nos hemos definido todos nuestro punto de vista o enfoque de qué es invertir, algunos los compartimos, otros no, de todos se toman a veces alguna idea nueva, al final, el resultado de cada balance es el que nos juzga en nuestras casas y no creo sirva demasiado entrar en si este acierta o el otro no.

El análisis de la tendencia utilizo o me fijo en franjas amplias pero las aperturas iniciales de coberturas las analizo en franjas temporales menores. Un cambio de sesgo digo se inicia en un intradía, habrán miles que no desembocan en el cambio pero habrá uno que sí, no sabemos cual. Hace unos meses tengo en mi portafolio posicionamiento bajista fijo en Dax y en Nasdaq por mi estructura de activos alcistas y voy rotando el vencimiento, obviamente he palmado en ese bloque pero al ser % inferior al largo en otros activos el global lo subo bajando volatilidad, no es la operativa natural pero es la que he ido llevando estos últimos meses desde los 8000 del Nasdaq cerrando positivamente los balances fiscales y consiguiendo objetivos fijados. Lo ideal considero es trabajar, y en eso he dedicado parte de mi tiempo, un sistema que nos de señal de apertura de cobertura inicial de manera sistemática buscando esa caída o recorte que en principio es la oportunidad buscan muchos para incrementar o entrar, aunque mi opinión es que se debe estar invertido neto largo siempre que la tendencia mensual sea alcista pero el momento actual, que no es el equivalente a un inicio de una tendencia, pienso obliga a gestionar de manera adecuada contemplando posibilidad de movimientos a la baja aunque pensemos es alcista. Por ejemplo, Apple está a un 40% potencial de caída a su mm200 semanal, igual no cae o sube a 500, no lo sabemos, si va a esa media sería una oportunidad muy probable de acumular zonalmente contratendencia de franjas temporales inferiores pero yo no descarto nada nunca.

El sistema, gráfico o como se quiera llamar y que me voy a a reservar aunque no es el descubrimiento de América y como todos los sistemas, deben estar abiertos a mejoras, me da señal de apertura de cobertura en el S&P y en el Nasdaq. La operativa es que si se anula la señal se cierra la cobertura y a seguir, si cae el índice, ese eventual recorte se minimiza y jugando con la liquidez se va analizando evolución técnica pero con la mayor tranquilidad posible ya que ante un recorte o pérdida de niveles, no sabemos si será el caso, saltarán alarmas y en los medios de comunicación se hablará de todo cuando el cierre del viernes simplemente a los técnicos nos da una señal de tantas de cobertura parcial.

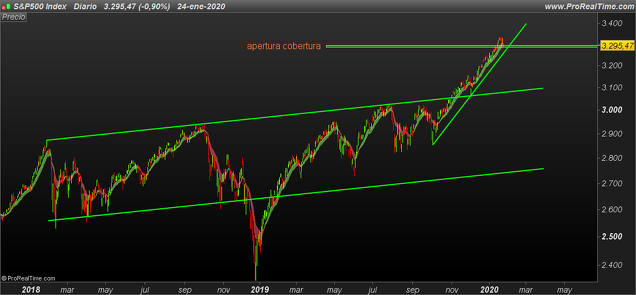

Mensual S&P. Lo normal sería pensar en la continuidad del movimiento pero un recorte normal en una tendencia alcista también puede aparecer.

Diario S&P. La señal de apertura de cobertura aparecería con el cierre del viernes y si desaparece la señal simplemente se cerraría si se quiere, un eventual recorte a la zona de 3100 puntos si finalmente sí arranca movimiento bajista se estaría rebajando la variación del balance, no se sabe o yo desde luego no lo sé, simplemente gestiono. la señal de apertura de cobertura no significa estar corto en el S&P o el Nasdaq o sí de manera parcial, se puede, por efecto de correlación de mercados, valorar apertura corta en otro índice más tocado pero lo suyo pienso es ir a donde estemos invertidos alcistas para buscar mayor efectividad aunque nunca se conseguirá afinar al máximo.

Hoy día, no utilizar coberturas o posicionamientos bajistas incluso en índices muy alcistas se corre un altísimo riesgo de estar posicionado o sobreponderado en un índice sólo y que por la razón que sea, exista o les coja un cambio de sesgo sin tener estrategias de contención, primero se confiaría en que la tendencia va a seguir incluso comprando más y segundo si se produce el cambio de sesgo vendrá el dolor, la penitencia y quizás pérdida de gran parte de lo acumulado en años dando por normal que estas cosas pasan y el mercado es así, igual como trasladan algunos gestores posicionados en activos bajistas y diciendo que son oportunidades claras de compra, en fin.... No se trata de pensar es alcista y se acabó, puede que siga subiendo o puede un día caiga, el gráfico lo mostrará. Habrán desde luego distintas opiniones y tipos de gestión, yo desde luego, tengo este concepto de invertir...

Comentaré, ya que he dicho cuando me tengo señal de apertura, en este artículo cuando tenga señal de cierre de cobertura.

Yo que soy un simple mortal con fondos de inversión me cubro traspasando a fondos de renta fija o similares e intentando resguardar plusvalías, sobre todo cuando se prevé que se pierda todo lo ganado desde octubre...o por ahí.

El empleo de otros instrumentos entiendo a la gran mayoría se nos viene complicado.

Un saludo.

En respuesta a Julio M Pérez

Simples mortales somos todos..

Las herramientas las tenemos disponibles, la aplicación o no o cómo depende de cada cuál y del perfil inversor. No siempre las he utilizado y me limitaba a tratar de hacer eso, traspasar si se vé el tema amenazado pero creo se pierde mucho tramo y se arriesga a que a uno le tiren del mercado aunque sea ocasionalmente.

Es muy difícil creo dos inversores tomen las mismas decisiones incluso en activos alcistas.

Mi opinión es que sí se deben de utilizar y como es lógico, es complicado alguien nos lo enseñe, de modo que nos queda, al que quiera, trabajárselo el mismo.

El sistema que comentas es correcto bien aplicado pero, de verdad, que nadie se cierre en banda a no aplicar algo distinto a lo que ha hecho siempre...a no ser le vaya de cine..

Saludos.

la aplicación por ejemplo de una cobertura es inmediata tanto para abrir como para cerrar, con el fondo inversión , dependiendo gestora yb rapidez traspasos de que decidimos salir o volver a entrar es posible hayn márgenes que nos afecten o beneficien, depende del vl coja..En cualquier caso, en FI no queda otra si se quiere proteger plusvalías pero si alguien tiene claro que quiere por ejemplo estar en el S&P con un Indexado pues las coberturas bien aplicadas considero pueden ser de ayuda..y si no quiere marearse pues largo y se acabo, si cae o se desploma pues mete más o si lo ve muy alto reduce exposición, hay muchas maneras pero yo soy de los que piensan que se debe estar siempre en el mercado invertido, más o menos, con cobertura sin cobertura corto neto, etc, pero invertido siempre

Copio enlace foro donde estoy comentando activación-anulación cobertura según mi opinión

https://inbestia.com/foro/apuntes-at-activos-benjamin-palacios/172/#ultimo