La explosiva recuperación del S&P 500 desde finales de diciembre (casi un +20%), que al final de la semana ha recibido el apoyo de nuevos mensajes optimistas sobre la posibilidad de que se concrete en las próximas semanas un gran acuerdo comercial entre EEUU y China, plantea evidentes riesgos correctivos a corto plazo, pero también nos invita a recordar algunas de las circunstancias que siguen justificando nuestra posición de fondo favorable a que se acaben alcanzando nuevos máximos. Los argumentos básicos son: neutralización significativa de los riesgos políticos (guerra comercial, Brexit), flexibilidad monetaria, mantenimiento de la solidez de la economía de EEUU (apoyada en la continuidad de creación de empleo sin tensiones inflacionistas importantes) y estabilización/recuperación de las economías de China y Europa.

S&P 500 |

|

Fuente: Refinitiv y MacroYield |

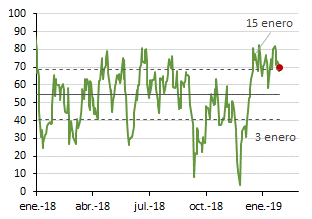

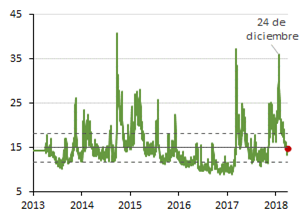

El S&P 500 se ha frenado en la resistencia que ha encontrado en los máximos relativos de octubre y noviembre (gráfico anterior), en torno a los 2.815 puntos. No obstante, y aunque los niveles de sobre compra que viene registrando en las últimas semanas vienen anunciando una posible y saludable corrección (siguiente gráfico de la izquierda) y la volatilidad ha vuelto a situarse por debajo de su promedio histórico (derecha), el goteo de noticias políticas favorables, a las que se han sumado en los últimos días algunas económicas (PIB de EEUU, PMI de China, ventas minoristas alemanas), ha impedido hasta el momento movimientos correctivos relevantes. Aun así, de producirse estos, creemos que se limitarían a movimientos hacia el rango 2.688-2.750.

El RSI S&P 500 viene dando señales de sobrecompra desde hace semanas | La volatilidad (VIX S&P 500) ha caído en picado desde el 24 de diciembre |

|

|

Fuente: Refinitiv, FactSety MacroYield |

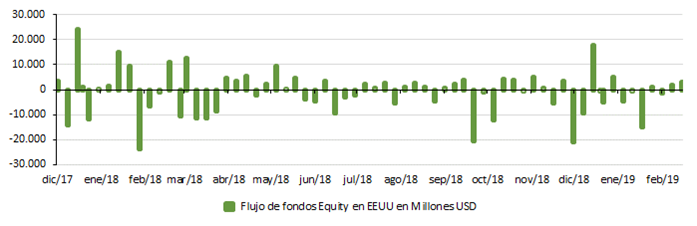

En parte, la renuencia de la renta variable a corregir puede deberse a que los inversores podrían estar muy pendientes de posibles y próximas nuevas y buenas noticias adicionalesen el frente comercial y en el Brexit. Por otro lado, muchos inversores han visto las rápidas subidas de la renta variable desde la barrera y podrían encontrarse esperando cualquier corrección para entrar, lo que podría estar ofreciendo un colchón amortiguador de las caídas del índice. Es lo que sugiere el siguiente gráfico.

Las alzas en la renta variable no se han producido con fuertes entradas de flujos en los fondos Equity USD |

|

Fuente: Refinitiv (Datos de lipper, con análisis de en torno a 8.300 fondos) y MacroYield |

El miedo inversor, al haberse moderado el riesgo comercial y del Brexit, se centra ahora en la economía y los resultados empresariales. En estos frentes podríamos comenzar a recibir mejores noticias y el momentum, que se encuentra en niveles mínimos en ambos casos, podría encontrar suelo pronto. El momentum económico lo medimos en esta ocasión con el índice de sorpresas económicas de Citi y el de resultados con el índice upward downward de revisión de resultados.

Momentum económico en mínimos desde 2017 | Momentum de resultados en mínimos desde 2016 |

|  |

Fuente: FactSet y MacroYield.

PMI Man. Proxy (Calculamos un índice ponderado

según la exposición a las distintas regiones del S&P 500 por ventas).

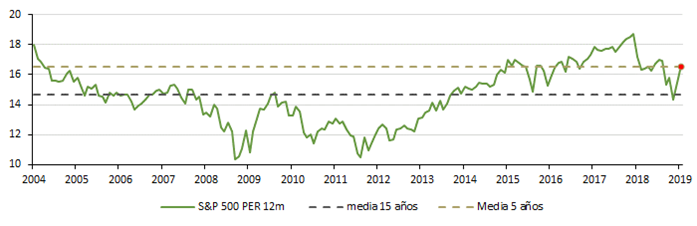

En estos niveles del S&P 500, la mejoría en las revisiones de los analistas comienza a ser necesaria, considerando que el índice vuelve a colocarse en niveles menos atractivos de valoración (medido con el PER 12m forward, gráfico siguiente). Como vemos en el gráfico de la izquierda superior, el momentum de resultados es muy sensible a la evolución del PMI de manufacturas, ya sea el de EEUU o el de las regiones a las que está expuesto el índice (a pesar de que el S&P 500 tiene mucha más exposición a la economía doméstica que a la exterior).

La moderación del riesgo comercial, posibles nuevos anuncios de estímulo económico en China o la confirmación de una estabilización en la desaceleración de su economía y de la europea debería tener reflejo en la percepción de los analistas y en las revisiones de resultados, que podrían aportar mayor atractivo a las valoraciones del S&P 500.

S&P 500: Las revisiones a la baja en beneficios y las recientes alzas vuelven a sugerir valoraciones exigentes

Fuente: FactSet y MacroYield

MacroYield es una empresa de análisis financiero independiente.

Los inversores particulares pueden suscribirse al informe semanal de MacroYield a través del siguiente enlace: https://inbestia.com/marketplace/informe-semanal-de-macroyield

Conózcanos en nuestra página web: www.macroyield.com