Nota inicial: Somos conscientes de que los robo advisors pueden ser una forma de inversión que dista mucho de las estrategias de las que se habla en inBestia (análisis técnico, fundamental, acciones de bolsa, etc.), pero creemos que, aun así, este artículo puede ser de interés para los lectores.

1. ¿Qué son los robo advisors?

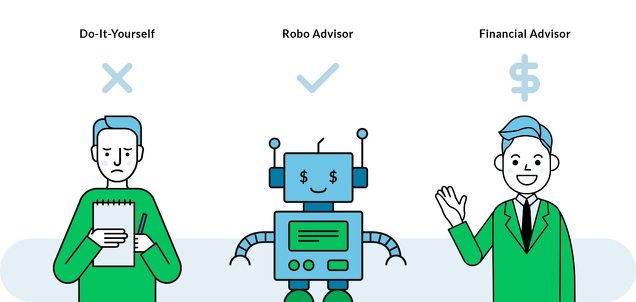

La palabra robo advisor proviene de “robot” y “advisor”, es decir, asesor en inglés. Se trata de asesores automatizados de inversión (ver definición en Wikipedia).

En otras palabras, son plataformas que permiten invertir tu capital de forma automática, sin que sea necesario que tú mismo elijas el asset allocation y gestiones la cartera a lo largo del tiempo.

Esto es posible gracias a que, a partir de un test y sus algoritmos, determinan tu perfil de inversor y en base a ello te proponen una cartera adaptada a ti. Para hacerlo tienen en cuenta tu edad, tu tolerancia al riesgo, objetivos, o tus conocimientos de inversión, entre otros factores.

Si lo prefieres, también puedes ver este vídeo sobre robo advisors, para conocer su funcionamiento en tan solo 2 minutos:

2. ¿En qué invierten?

Cabe destacar que existen muchos robo advisors en España y no todos utilizan los mismos vehículos y estrategias de inversión.

No obstante, la mayoría utiliza activos indexados que permiten:

- Tener una diversificación geográfica muy alta

- Ofrecer carteras con miles de activos

- Ofrecer comisiones más bajas que la inversión tradicional

Debido a que la fiscalidad española favorece a los fondos de inversión (aunque se espera que esto cambie en un futuro próximo), la mayoría de robo asesores invierte en fondos indexados, aunque alguno también lo hace a través de Exchange Trade Funds (ETFs).

Otra ventaja de este tipo de inversión es que permite acceder a fondos de inversión que no siempre están disponibles para el pequeño inversor, como los famosos fondos Vanguard de John C. Bogle.

Es cierto que BNP Paribas permite invertir en fondos Vanguard sin mínimo, pero también es cierto que a día de hoy ya no es posible tener una cartera 100% con este tipo de fondos si se quieren evitar sus comisiones de custodia (debido a que son fondos “clean”, que no pagan comisiones de comercialización a este banco).

Imagen: https://investorjunkie.com/

3. ¿Es una inversión segura?

Al fin y al cabo los robo advisors invierten en bolsa (aunque sea mediante fondos indexados o ETFs), por lo que su riesgo equivale a la inversión bursátil de forma muy diversificada.

Por tanto, invertir en robo advisors no puede considerarse una inversión segura en ningún caso.

Es cierto que ofrecen carteras adaptadas a cada perfil de inversor que están muy diversificadas por todo el mundo, pero sigue existiendo riesgo de perder dinero. Es algo que no nos cansaremos de decir.

4. ¿Me interesa invertir en un robo advisor?

En Hola inversión no queremos engañar a nadie.

Del mismo modo que pasa con el resto de inversiones, los robo advisors no son una inversión para todo el mundo.

Esto debe considerase como una opinión personal, pero creemos que los robo advisors podrían ser recomendables para personas que:

- Tienen en mente invertir, pero no quieren dedicar tiempo a aprender en profundidad y/o gestionar su cartera.

- Consideran que la inversión indexada puede ser adecuada, debido a los estudios que afirman que un alto porcentaje de fondos de gestión activa no ha logrado superar su índice de referencia en el largo plazo (ver estudio).

- Creen que los sentimientos humanos pueden impactar negativamente en la rentabilidad de una inversión, sobre todo en épocas de crisis económicas.

- Quieren invertir a largo plazo con bajas comisiones.

Por otra parte, opinamos que los robo advisors no serían una inversión recomendable para personas que:

- No pueden soportar la idea de poner en riesgo su dinero.

- No creen que la inversión en empresas cotizadas a largo plazo sea adecuada.

- No quieren que le gestionen una cartera ya que prefieren hacerlo por sí mismos/as.

- Prefieren la inversión activa, con un gestor que se dedique a analizar cada una de las empresas en las que invierte, aunque esto conlleve comisiones más elevadas.

5. ¿Qué robo advisors existen?

Los robo advisors más famosos del mundo se encuentran en los Estados Unidos (allí es donde nacieron) y son Wealthfront, Betterment, Personal Capital y Schwab Intelligent Portfolios. Estos 4 robo advisors cuentan con un capital gestionado (o Asset Under Management) de más de 60 mil millones de dólares.

Aquí en España los robo advisors llegaron más tarde, por los que su capital gestionado es mucho más modesto, aunque a día de hoy ya gestionan más de 100 millones de euros.

En nuestro país, el robo advisor líder es Indexa Capital, pero también existen otros como Finizens, InbestMe o Finanbest. Estos cuatro invierten de forma indexada por todo el mundo, y cuentan con comisiones mucho menores que los productos de la banca tradicional.

Visto el éxito que están teniendo estas empresas fintech independientes, la banca española también está lanzando sus productos de inversión automatizada. El ejemplo más claro es Popcoin de Bankinter, que ofrece carteras gestionadas (gestión activa) y también indexadas (gestión pasiva). También hay otros como Myinvestor de Andbank o SmartMoney de Caixabank, aunque ofrecen productos más similares a los que nos tiene acostumbrada la banca tradicional.

6. ¿Por qué tienen bajas comisiones?

En este punto es importante recalcar que cada robo advisor es distinto y por lo tanto, sus comisiones no siempre tienen porqué ser bajas (sobre todo cuando analizamos los robo advisors “bancarios”).

Pero en general, la mayoría ofrece comisiones anuales mucho menores que los fondos de gestión activa, alrededor del 0,80% anual (TER) o incluso menos.

Esto es gracias al tipo de producto de inversión en el que invierten, y es que los fondos indexados suelen ofrecer comisiones muy bajas, lo que permite ofrecer un servicio de inversión automatizada con unos costes muy razonables.

7. En resumen, ¿qué ventajas y desventajas tienen los robo advisors?

Para terminar, nos gustaría reflejar lo que para nosotros son puntos a favor y en contra de este tipo de inversión:

Ventajas de los robo advisors:

- Permiten adaptar el riesgo a cada perfil de inversor sin necesidad de tener grandes conocimientos.

- Ofrecen carteras con un grado de diversificación muy elevado.

- Es una opción de inversión a largo plazo en la que solo tienes que ingresar el dinero y esperar, mientras las plataformas te lo invierten y realizan los rebalanceos pertinentes.

- Permiten acceder a fondos como los famosos Vanguard con mínimos más bajos.

Desventajas de los robo advisors:

- Aunque sus comisiones son bajas, crear una cartera de fondos indexados por tu cuenta podría tener costes aún más bajos.

- El importe mínimo para invertir en algunos robo advisors es alto, llegando hasta los 10.000€ en algunos casos.

- La mayoría no permite modificar las carteras, solo se puede cambiar entre las carteras predefinidas.

Esperamos que estas 7 preguntas y respuestas sobre roboadvisors te hayan permitido entender mejor su funcionamiento, y así puedas saber si es un tipo de inversión que podría encajar contigo.

Si tienes dudas o comentarios puedes dejar un mensaje o visitar esta página web, donde analizamos en profundidad los robo advisors disponibles en España.

Por último recuerda que es una inversión con riesgo, que actúas bajo tu propia responsabilidad y que rentabilidades pasadas no garantizan resultados futuros.