El analista norteamericano Robert Prechter, ademas de autor de varios libros de éxito y fundador de la Elliot Wave International, es de aquellos analistas que no dejan indiferente a nadie. Este licenciado en psicología por la universidad de Yale es un notorio seguidor de las ondas de Elliot al ser coautor junto con A.J. Frost del libro "el principio de la onda de Elliot", su popularidad aumento cuando en 1984 resulto ganador del campeonato de trading de los Estados Unidos con un retorno del 444% y batiendo el record existente en ese momento. Bien es cierto que en su curriculum hay algunas manchas en forma de predicciones erróneas, como tampoco sabemos como acabara su famosa predicción actual acerca de un gigantesco mercado bajista en ciernes tal como pronostica en su libro "Conquer the Crash".

Desde que estalló la crisis financiera y estructural en 2007, a menudo se le puede leer en algunos de sus artículos que esta por venir un gran ciclo bajista, una gigantesca deflación que llevara al DJI a los niveles de 1000 puntos incluso algo menos.

¿Esta predicción es una locura de Prechter ? podría ser. Por mi parte no creo que Prechter haya perdido la cabeza del todo, así que intentare buscar una explicación lógica a esta predicción cuya tarea no resulta nada fácil. Según interpreto leyendo sus artículos, Robert Prechter parte de la base de que un gran ciclo de Elliot terminó en el año 2000. Hablar de ondas de Elliot siempre es muy subjetivo, desde mi punto de vista tan malo es buscar un recuento de corto plazo como de supercíclo, hay quien ve en el 2000 el fin de una onda 3, otros ven el fin de una onda 5 e incluso hay quien ve en 2007 el fin de una onda 1 que nació en julio de 1932, en fin que hay recuentos de todos los colores.Prechter quizás parte de la base de que dentro del supercíclo hay unos movimientos recurrentes, es decir que después de cada cierto periodo de tiempo se produce una gran corrección con depresión incluida, esto resulta visible mirando y analizando el gráfico histórico desde los inicios remotos de la bolsa americana.

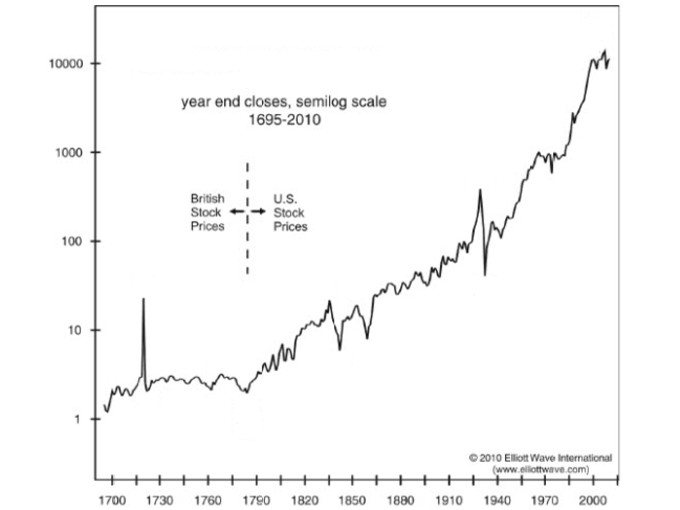

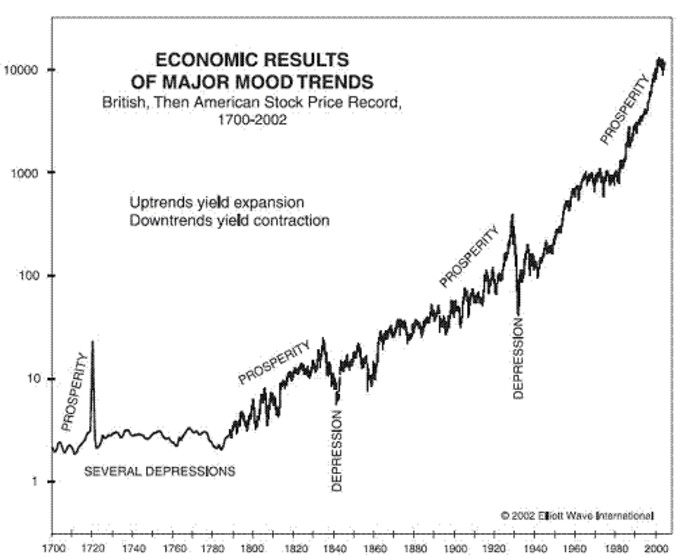

Desde los inicios bursátiles de la época colonial británica hasta el año 2000 se han producido grandes eufórias y grandes crisis tal como refleja el gráfico:

La primera gran depresion que copó gran parte del siglo XVII tiene una explicación lógica porque ni existian los Estados Unidos ni la época era propensa al crecimiento. Si partimos de los inicios desde la creacion de los Estados Unidos, podemos apreciar unos ciclos de prosperidad que son corregidos fuertemente en las correspondientes reacciones a esos cíclos.

1. cíclo de euforia 1790-1835 corrección 1835-1842. 7 años. 75% de devolución

2. cíclo de euforia 1860-1929 corrección 1929-1932. 3 años. 90% de devolución

3. cíclo de euforia 1932-2000 corrección 2000-???. 13 años con nuevos maximos históricos.

Robert Prechter quizás piensa que actualmente estamos en un periodo de zona de distribución de techo de mercado y nos espera una corrección severa del tipo de 1720 (-90%) , 1835( 75%) ó 1929 (90%). Por periodo de proporcionalidad en el tiempo tocaría ya el ciclo recesivo severo de cada 80 años.

Lo que probablemente Robert Prechter subestime es que las grandes correcciones históricas vistas hasta ahora han consumido mas profundidad que tiempo porque las condiciones financieras eran muy distintas a las actuales. En el siglo XX los créditos hicieron posible unos crecimientos del PIB per capita espectaculares, una masa monetaria nunca vista sobre todo a partir del fin de la convertibilidad del dolar en 1971, lo que muy probablemente este haciendo que la corrección de superciclo que arranco en el 2000 sea la primera gran corrección de supercíclo que consuma mas tiempo que profundidad por las nuevas condiciones financieras globales.

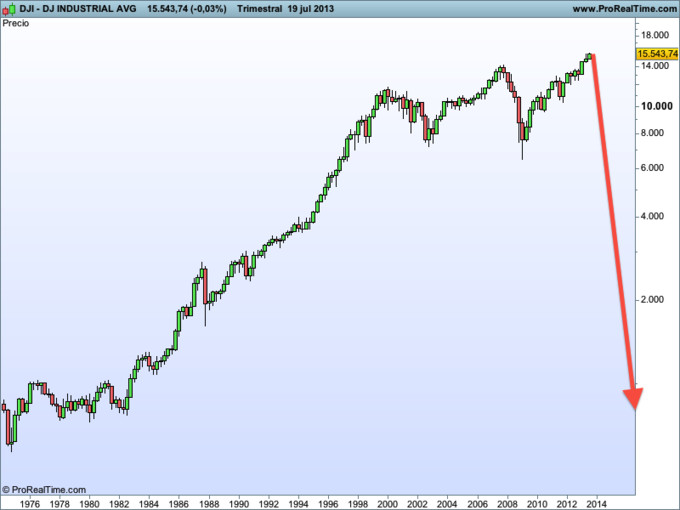

Mi opinión acerca de esta corrección actual ya es conocida en esta web (aquí y aquí). La corrección actual va a ser en mi opinión del tipo de consumir mucho tiempo y relativamente poca profundidad debido a la gran cantidad de masa monetaria en poder del los bancos de inversión, los Hedge Funds, los fondos de inversión y de pensiones además del publico en general. Eso no quita para que me falte en mi escenario una gran onda bajista que cierre ese gran triangulo expansivo que podria mandar al DJI a los niveles de marzo de 2009 y una vez allí se terminaría todo con una corrección final que rondaría entre el 50 y el 60% respecto al pico del 2000.

la pregunta del millón es cual de los tres escenarios siguientes va a suceder en el futuro, como siempre el tiempo dará y quitara razones.

1.Teoria Prechter, la podríamos eliminar de los escenarios porque salvo Prechter y algunos seguidores suyos tienen en consideración esta teoría:

2.Teoría del triangulo expansivo, mi escenario favorito y bastante creíble desde el punto de vista chartista:

Teoria sobre que el fin de la corrección global ya se vio el 9 de marzo de 2009, quizás la mas popular entre los analistas: