Ante la minicrisis bancaria (llamémosla así), Jerome Powell, presidente de la Reserva Federal, ha cambiado de tono en el rigor que mostraba hasta ahora contra la inflación. Y ni sólo en el tono, sino también en el rumbo, pues ante la sucesiva crisis de varios bancos, ha prestado a estos nada menos que 160 mm de $ para rescatarlos (subiendo su balanza hasta 8,4 billones), ante el riesgo de un posible corrimiento de todos los depósitos bancarios y una crisis sistémica, quizás mundial. Como decía su antecesor Alan Greenspan, “la política monetaria tiene que ser una gestión de riesgos”.

Esencialmente, es lo que ha hecho Powell. Entre el riesgo de inflación y el riesgo de una crisis sistémica, Powell, acertadamente, ha elegido la senda del menor riesgo. Ha subido los tipos de interés solo 25 puntos básicos hasta el 4,75%, lo que es más que una señal de cautela, por otra parte lo que se esperaba tras la mini crisis bancaria.

Ahora bien, y Powell lo ha remarcado: muy posiblemente la crisis, aunque controlada con las generosas medidas de la FED, hará que la banca conceda menos créditos, lo que recortará la oferta monetaria y subirá el coste del préstamo.

Es así porque la creación de dinero en el mundo actual está en manos de los bancos cuando conceden créditos. Generalmente se cree que los bancos generan dinero a través del multiplicador sobre los depósitos, pero eso es erróneo. Los bancos no esperan a que lleguen los depositantes a abrir una cuenta: conceden préstamos según sus valoración de riesgo y rentabilidad, y luego van al mercado interbancario a cubrir su descubierto de liquidez generado. En este mercado, el interbancario, la FED es un oferente y demandante más de liquidez, pero no un participante cualquiera, sino el que puede estirar su demanda/oferta de dinero a voluntad para controlar el tipo de interés fijado en sus reuniones periódicas.

Por lo tanto, al suavizar la subida de tipos, está mandando un mensaje de que se propone moderar la curva ascendente del coste de la liquidez. Seguramente la banca, ante la tormenta pasada, evaluará sus riesgos y elevará sus ratios de capital y liquidez, es decir, aumentará el tipos de sus préstamos y por ende sus márgenes de negocio.

El mismo Powell ha manifestado que la mini crisis ayudará en la lucha contra la inflación, lo que aduce como una razón más para cambiar de rumbo su política de subida de tipos. Si todo va como él sugiere, la crisis bancaria está sofocada, pero la banca será más cauta en sus operaciones de préstamo, lo que redundará en menos oferta monetaria y un enfriamiento de la inflación.

¿Tendrá razón? No podemos más que desearlo. Pero nada es seguro en el sistema bancario, todo lo contrario. La estructura actual de las finanzas es inherentemente proclive a los vaivenes. Como dice Martin Wolf, “la banca de hoy está diseñada para quebrar, y eso hace”.

Hubo un tiempo no tan lejano en que, como El historiador Gorton dice, un banco se regulaba por la regla de las “tres 3”: tomaba prestado al 3%, prestaba al 6%, y cerraba la oficina las 3h. Desde la famosa desregulación liberal, esto ha cambiado completamente.

La competencia interbancaria y la desregulación suicida han impulsado el estrechamiento de los márgenes, la búsqueda de nuevos mercados, la aparición de la banca de inversión (no controlada por las autoridades), y la invención de nuevos instrumentos imposibles de valorar, cuya opacidad innata estuvo en la base de la grave crisis de 2008, en la que se empezó a tomar conciencia de que las finanzas no se autoregulan, como se creía. El caso es que hoy el regulador, por muy buenas inspecciones que lleve a cabo, está en un bosque oscuro que no le deja tomar decisiones de política monetaria libres de riesgos sísmicos.

En otras palabras, tal como es el sistema del presente, la estabilidad bancaria es dependiente de la política monetaria, pues la regulación actual lo ha querido así, con la intención de que el ahorro llegue a Las cuatro esquinas de la tierra. De ahí se desprende que cuando el Banco Central (BC) intenta contener la inflación y sube los tipos de interés, se puede desatar una búsqueda general de liquidez que haga caer los precios de los activos en los mercados, lo que significa una caída de los activos y una automática subida de tipos de interés. Por eso Powell no ha subido los tipos hasta el 5% (sino al 4,75%), pensando en que de hecho ya la mini crisis ha tenido un efecto contractivo.

Esto no elude la cuestión de fondo, que la banca tiene una adicción de la banca a los tipos fijados por el BC; mejor dicho, de todos los bancos centrales del mundo, pues hoy una fallo en una punta del globo puede hacer temblar a la banca mundial, tan entrelazada.

El sistema bancario debería estar a resguardo de los cambios en política monetaria. Sobre todo, como esta vez, de los cambios consecutivos de unos tipos de interés cero% a una inflación y subida de los tipos. Porque en la fase de tipos cero y una curva de interés plana, los bancos se encontraron con un estrechamiento de márgenes que les impulsó a buscar rentabilidad en activos de alto rendimiento muy volátiles, que por necesidad serían los primeros que sufrirían la subida de tipos de interés. Por ejemplo, es lo que hizo el Silicon Valley Bank: cuando la curva de interés era plana, captó depósitos de grandes corporaciones, tan elevados que no entraban en el seguro de depósitos, e invirtió en activos rentables, como préstamos a “startup”, muy prestigiosas empresas de capital riesgo en tecnología.

Pero la subida de tipos de la FED y la caída de la oferta monetaria obligó a las empresas depositantes a retirar sus cuentas, a la vez que los activos caían en bolsa. Así, un banco que estaba aparentemente en regla, se topó con un problema de liquidez que le auguraba una quiebra. Respecto a las demás entidades caídas, ídem. Es posible que afloren más casos.

La FED indemnizó, a través de la FDIC, a todos los depositantes en su valor total, lo que contradice la ley que protege sólo a los depósitos inferiores a 250 mil $, lo que da una idea de la dimensión del riesgo; o del miedo.

Después vinieron otros bancos y otros rescates. Se vieron involucrados bancos pequeños, regionales, de poco riesgo, también cumplidores de las ratios exigidas, pero que hubo que salvar con un total de 160 mm $, lo que es un buen pellizco de inyección de liquidez.

Hay sobre la mesa algunas propuestas para modificar la regulación a una más efectiva. La más interesante es quizás la de Mervin King, ex gobernador del Banco de Inglaterra, en la que los bancos tendrían que cubrir el 100% de sus depósitos con altivos líquidos. ¿Recortaría eso le riesgo de contagio, permanente pesadilla del BC? En todo caso, por la parte del activo, inevitablemente, se asistiría a una caída de los préstamos y mayores tipos de interés; pero a la banca no le interesa, naturalmente, ver caer sus activos (ni a los políticos, que desean la extensión del crédito barato). Prefieren la situación actual del polizón, cargar a la FED y al Tesoro el rescate último del séptimo de caballería. Así, la banca gana las tasa de beneficio sin pagar seguro de riesgos sistémicos. ¡Hasta han llegado a pedir humildemente la cobertura pública del 100% de los depósitos de la clientela! Es decir, riesgo cero y que la inflación suba si lo quiere... Supondría una dependencia aún mayor, porque la banca iría a por el máximo rendimiento sin medir los riesgos, algo inconcebible. De eso a nacionalizar la banca...

Pueden apostar, por estos motivos no confesados, que no se hará nada.

Por lo tanto, mientras los BCs sigan subiendo tipos – Mientras la inflación no baje lo suficiente- Habrá riesgo sistémico incontrolable.

De todas maneras, recordemos lo que decía Walter Bagehot en su inmortal libro “Lombard Street”, que cuando hay un pánico, el Banco Central debe poner toda la carne en el asador.

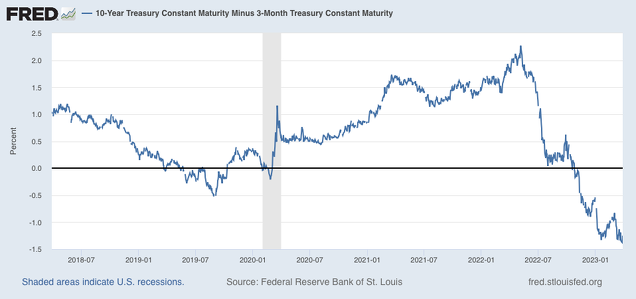

Y hoy, ¿como está la cosa? Después el evento, que de momento no ha vuelto a dar la cara, la curva de tipos no ha hecho más que aumentar su posición inversa, es decir, los tipos a largo están por por bajo de los tipos oficiales (Gráfico). Lo que sugiere que los mercados siguen previendo una recesión, ahora bien más aguda que hace unos meses, antes del evento. Los mercados pueden equivocarse, pero las recesiones siempre han estado precedidas de una posición invertida de la curva. Esto muestra que los mercados de renta fija prevén que el tipo de interés a corto baje, es decir, que la FED se verá obligada a bajarlos porque, efectivamente, venga una recesión. Lo que siga aumentando su negatividad(hasta niveles que rebasan la curva de 1980) es posible que se deba a la incertidumbre sobre la solidez de las instituciones. Veremos.