En nuestras claves de la semana pasada tratábamos de distinguir si estamos en una simple corrección, en el inicio de una tendencia bajista o en una rotación de activos. La conclusión era que lo más probable es que estemos ante una rotación de activos. Si actualizamos la evolución del índice de High Beta frente al Low Volatility y el S&P500 podemos ver que, efectivamente, las de baja volatilidad están comportándose mucho mejor que las de high beta. Desde junio estas compañías suben un 2% frente a una corrección del 9,8% de las acciones de alta beta.

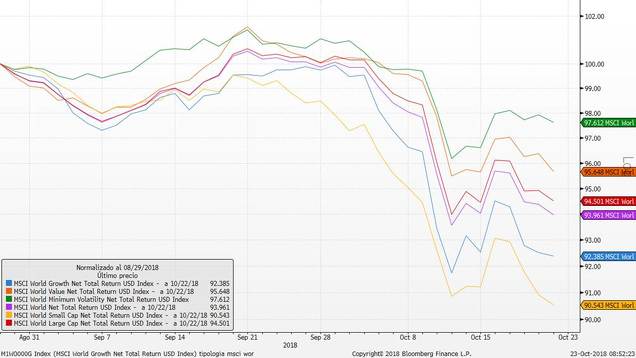

No sólo se aprecia un distinto comportamiento entre las defensivas y agresivas. También las Small Caps se han comportado peor que las Large Cap, mientras que las Value se han comportado mejor que las acciones de sesgo Growth. En definitiva, en las últimas semanas se ha producido una clara rotación o recogida de beneficios desde la tipología de activos que mejor se han comportado los últimos años hacia los que peor lo han hecho.

Y es que, como vemos en el siguiente gráfico, en el que ampliamos el plazo a 10 años de los mismos activos, podemos ver que efectivamente han sido las Small Caps (amarillo) y las acciones de sesgo Growth (azul) los dos sesgos que se han comportado mejor que el MSCI World (morado). Low Volatility (verde), Large Cap (rojo) y sesgo Value (naranja) lo han hecho estos 10 últimos años peor que el índice y claramente peor que los dos sesgos comentados (Growth y Small Caps).

La duda ahora es si las correcciones de los valores que más habían subido tendrán continuidad o si la tendencia de largo plazo, en el que estos dos sesgos (Growth y small caps) lo han hecho mejor, continuará. Si el mercado rebotase en los niveles de soporte que venimos comentando en las últimas semanas, apoyado por los resultados empresariales, sin duda los sesgos Growth, High Beta y Small Caps volverá a liderar la subida.

Por tanto, no conviene ir detrás del mercado y rotar toda la cartera hacia los sesgos más defensivos. Tras fuertes caídas como las recientes, incluso si los mercados están entrando en una tendencia bajista que precediera a una recesión en unos años, siempre se producen ajustes alcistas de los precios (rebotes). Será en estos rebotes cuando se habría que ir ajustando las carteras hacia un sesgo más Value, Large Cap y Low Volatility, es decir, dar a la cartera de renta variable un sesgo claramente más conservador.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)