Tras el fuerte rebote de las primeras semanas del año, gran parte de los inversores particulares y profesionales nos preguntamos si a las bolsas les queda recorrido. Aunque siempre hemos defendido que el timing (momento de entrada en los mercados) no es importante y que los mercados de renta variable hay que analizarlos a largo plazo, es evidente que el comportamiento de corto plazo afecta a la psicología del inversor. Rápidamente se olvida que las correcciones de los tres últimos meses de 2018 fueron excesivas y que el rebote sólo ha llevado a los índices al punto de partida de octubre. Ahora pesa más en la decisión de inversión el pensar que se podría haber comprado mucho más barato en diciembre y da miedo entrar después de las subidas ante el temor de que entremos en una nueva cresta del mercado y nos veamos atrapados en una nueva corrección bursátil.

Estas dudas son inherentes a la condición humana. Los inversores en bolsa siempre querrán jugar a adivinos y, sobre todo, quieren acertar los mínimos y máximos de los mercados. Pero cuando el mercado corrige no suelen atreverse a entrar puesto que la tendencia es bajista y las malas noticias no respaldarían esta decisión de entrada (en diciembre muy pocos veían la corrección como oportunidad de entrada). Y cuando sube, como ahora, los inversores en liquidez no suelen creerse el rebote y vuelven a esperar un recorte para entrar porque no se atreven a tomar posiciones en unos mercados en máximos de las últimas semanas o sesiones.

Como la renta variable hay que analizarla desde el punto de vista de largo plazo, en el día de hoy analizaremos el comportamiento de los principales índices de renta variable desde el estallido de la crisis financiera de 2007. Esta es la mejor forma de abstraernos del comportamiento de muy corto plazo, tanto para lo bueno como para lo malo. Es decir, esta forma de ver los mercados nos permitió no dejarnos llevar por el pánico en diciembre y ver la corrección como una oportunidad de compra, y también nos permite no dejarnos llevar por el miedo a entrar muy tarde tras el rebote del año actual.

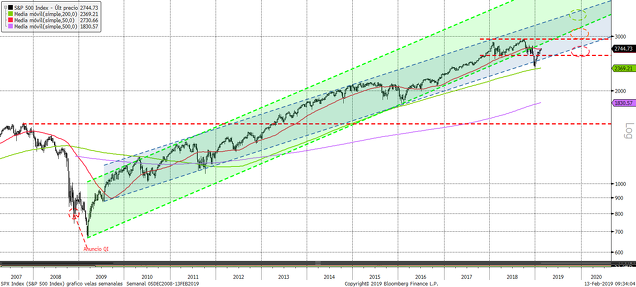

Empezamos por el índice más global de renta variable, el MSCI World, actualizando el gráfico que usamos en la primera semana de este año. Por entonces decíamos que el comportamiento en el nivel de 2000 puntos sería clave este año. Apostábamos por un rebote hasta los 2000 (lateral entre 1.800 y 2.000) y en este nivel habría que analizar el comportamiento. Decíamos, "Si supera los 2.000 puntos, apostar claramente por la nueva tendencia alcista de las bolsas y confirmar que lo vivido en 2018 ha sido una nueva corrección dentro de la tendencia alcista de largo plazo". Pues tras un amago de corrección la semana pasada, vemos cómo esta semana de nuevo las bolsas repuntan. El nivel de 2.000 puntos se mantiene de momento, por lo que desde el punto de vista técnico, lo más probable es que el MSCI World entre ahora en un terreno lateral entre 2.000 y 2.200 puntos que era el rango lateral en el que se movió este índice entre septiembre del 2017 y septiembre del 2018.

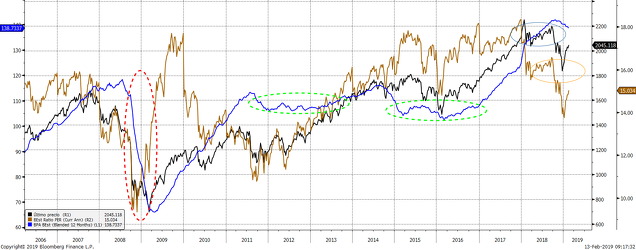

Desde el punto de vista técnico puede tener sentido este lateral, y también lo tiene desde el punto de vista fundamental. En el siguiente gráfico vemos que, aunque los BPA estimados para el conjunto de las compañías del índice MSCI World (línea azul) se han revisado ligeramente a la baja las últimas semanas, son más altos de los que había en el periodo comentado (sep 2017-sep 2018). Esto genera que aunque el índice cotice en niveles similares (línea negra), lo hace a un PER estimado sensiblemente inferior (línea naranja). Hoy el MSCI World cotiza a un PER estimado de 15x cuando hace un año lo hacía a un PER estimado de 17x, y el año pasado se movió en un Per estimado entre 16x y 16,5x.

Esto significa que la bolsa global cotiza hoy más barata (en términos de PER estimado) que lo hacía en septiembre o febrero del año pasado, cuando el índice estaba en el mismo nivel. La duda es si los BPA seguirán revisándose a la baja o no, esta es la clave. Si siguen revisándose a la baja, el PER actual es caro, mientras que si sigue en niveles actuales o se revisan ligeramente a la baja, el PER estimado justificaría el alza de las bolsas, o al menos no justificaría correcciones por debajo de los mínimos recientes. Que continúe o no la revisión a la baja de los BPA estimados de las compañías cotizadas dependerá de la profundidad de la desaceleración económica. Si no hay más destrucción de valor y estamos en una simple desaceleración y se evitan los riesgos de recesión, estaremos en una situación similar a las de 2011-2012 y las de 2015-2016. Ahí también tuvimos riesgos de una recesión más o menos profunda (la hubo incluso en Europa en 2011-2012) y las bolsas mundiales se frenaron e incluso hicieron un dibujo similar al actual. Pero en cuanto se despejaron las dudas sobre la desaceleración y la economía volvió a coger tracción, las bolsas desplegaron un fuerte movimiento alcista (2012-2015 y 2016-2018). Sin embargo, en 2008, el MSCI World cotizaba a un PER estimado más bajo y se produjo una caída vertical, debido a una fuerte revisión bajista de los BPA provocada por una recesión mundial.

Justo este mes podemos estar cerca de ir despejando las dudas sobre la profundidad de la desaceleración. Si las negociaciones entre Estados Unidos y China evitan que el uno de marzo se aplique el aumento de los aranceles a las importaciones chinas del 10% al 25%, estaremos en una situación similar a las de 2012 y 2016 y se evitará que los BPA sigan la senda de 2008. En este supuesto, será factible que el MSCI World se mueva entre 2.000 y 2.200 puntos, por lo que la subida sólo habría hecho que empezar.

En cuanto al resto de índices, destacar que el S&P500 ha recuperado claramente el soporte perdido en diciembre. Ahora un lateral entre 2.600 y 2.900 puntos. Ayer cerró ligeramente por encima de la media de 50 semanas, lo cual es un dato positivo para la tendencia.

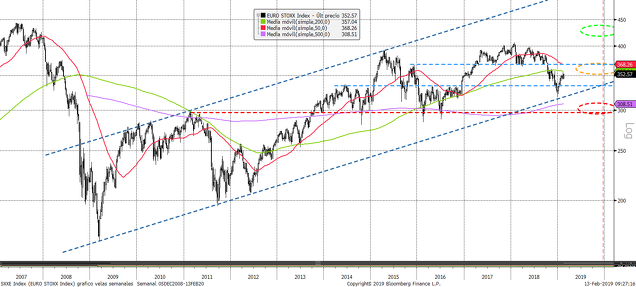

En Europa, el Eurostoxx (empresa de la zona euro del Eurostoxx 600) rebotó en diciembre justo en la base del canal alcista iniciado en 2009. Esta semana se enfrenta a la media de 200 semanas y zona de máximos y mínimos de octubre-noviembre. El objetivo de la subida lo podemos situar en niveles de 370 puntos, al coincidir con los mínimos significativos de 2017-2018. El rango probable a corto plazo para este índice lo situamos entre 330 y 370 puntos (líneas en azul claro) que son los máximos y mínimos significativos de los últimos cinco años.

En definitiva, a pesar de las subidas, tanto desde el punto de vista técnico como fundamental hay motivos para pensar que las bolsas pueden seguir teniendo recorrido tanto a corto como a largo plazo. Y el recorrido a largo plazo dependerá de si se consiguen despejar las dudas sobre la profundidad de la desaceleración. Si se evita una recesión global, las bolsas deberían tener mucho recorrido desde los niveles actuales a medio y largo plazo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)