En la actualidad, los inversores se encuentran con una encrucijada a la hora de decidir si aumentar o reducir la exposición a renta variable en sus carteras. Tras los fuertes recortes de febrero de este año y las dudas que presenta el rebote en la mayoría de índices, se presta muchísima atención a las incertidumbres políticas y, sobre todo, a la debilidad que pueda presentar cualquier dato macro que nos pronostique cierta debilidad macro. Efectivamente, los últimos datos macro que se están publicando en la mayoría de zonas geográficas están defraudando expectativas y esto es un lastre para la renta variable. Sin embargo, los beneficios por acción de las compañías, que es el verdadero motor de las bolsas, han sido muy buenos en el primer trimestre y todo apunta a que en este segundo, la inercia de mantiene.

En cuanto a datos macro se refiere, en el siguiente gráfico vemos cómo corrigen todos los índices de sorpresas negativas en los últimos meses, tanto en países desarrollados como emergentes. En el gráfico incluyo la evolución del MSCI World, para relativizar el efecto que estos indicadores tienen sobre las bolsas. En el segundo trimestre del año pasado las sorpresas macro vivieron una situación similar y, sin embargo, las bolsas mantuvieron inalterada la tendencia alcista iniciada en el 2016.

Sin embargo, hay mucha más correlación entre el comportamiento de las bolsas y la evolución de los beneficios por acción. En el siguiente gráfico comparamos la evolución del MSCI World (negro) frente al beneficio por acción en puntos del conjunto del índice (azul) estimado a 12 meses. La tendencia y la pendiente de los beneficios marca claramente la tendencia del índice y, por derivada, el PER estimado al que cotiza. En el gráfico del MSCI vemos que los beneficios por acción han estado estancados desde 2011 hasta 2015. El motivo, el cual veremos más adelante, es la debilidad de los emergentes y de Europa. Sin embargo, en este periodo el índice ha subido con fuerza, lo que encareció el PER estimado. Tuvo que venir la corrección de 2015 e inicio de 2016 para "abaratar" el índice y llevarlo a cotizar a un PER por debajo de 14x. Este año, con la corrección del precio, unido a la revisión alcista de beneficios por acción, ha llevado al índice de nuevo a niveles cercanos a 14x, lo que puede estar generando una buena oportunidad de compra.

Lo importante en los beneficios por acción no es tanto los estimados a un año, sino la previsión de crecimiento futuro. El consenso de Bloomberg estima un crecimiento del BPA los próximos años nada menos que del 14,87%. Esta combinación de crecimiento estimado de beneficios y PER en contra de mínimos de los cuatro últimos años es una muy buena combinación para apostar por la renta variable global.

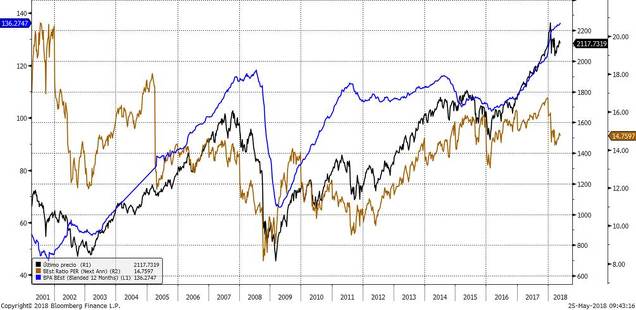

En las bolsas de Estados Unidos ocurre algo similar. La corrección de este año, unido al fuerte repunte de beneficios, ha abaratado el PER estimado del S&P500 a niveles similares a los de mínimos del 2016. Sin duda, si los beneficios por acción siguen subiendo, no tendría mucho sentido que la corrección del S&P500 continuase.

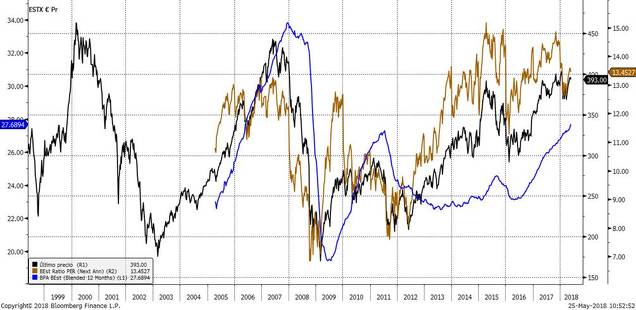

En el Eurostoxx por fin los beneficios por acción parece que han retomado una inercia alcista. Son ya varios trimestres de crecimiento positivo del PIB en Europa por encima del 2% anualizado y esto es un claro empujón para el resultado de las cotizadas. Aunque los últimos datos del PIB (ayer Alemania al 2,3% vs 2,9% anterior) muestran ralentización, un crecimiento en Europa en torno al 2%, con los tipos en negativo y una inflación muy débil (pero no deflación) es un entorno propicio para que las compañías mantengan la tendencia positiva de beneficios iniciada en 2016. La corrección de este aña ha llevado al PER estimado a niveles cercanos a mínimos de los últimos años (entre 12x y 15x es el rango desde 2013). Un PER de 13,45x con beneficios por acción crecientes son un claro soporte a las bolsas europeas.

En cuanto a los mercados emergentes, se aprecia cómo cotizan al PER estimado más barato, pero la revisión a la baja de los BPA de las últimas semanas hace que los inversores comiencen a dudar. No obstante, simplemente con que los beneficios se estabilicen en niveles actuales y no entren en barrena, como ocurrió en 2014-2016, debería bastar para dar soporte a las bolsas emergentes. Un PER de 11x está en zona de mínimos de los dos últimos años. El rango para este mercado de los últimos años se ha movido entre 9x y 12x.

Para que corrigiese hasta niveles de 10x que sería una óptima zona de compra, se necesitaría una corrección del precio o bien una revisión alcista de los beneficios. En definitiva, los beneficios por acción son el principal indicador que justifica los movimientos a largo plazo de las bolsas. A día de hoy, se ha producido una combinación de bolsas a la baja en el inicio de año, con beneficios al alza. Esto provoca un abaratamiento de los principales índices en términos de PER. A final del año pasado la mayoría de analistas avisaban que las bolsas estaban caras y era necesaria una corrección. Como siempre decimos que no hay que confundir valor con precio (eso decía Machado), la corrección ha venido y ha sido en forma de PER más barato.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)