El mercado se mueve muy rápido. Tan pronto parece que los índices de renta variable se predisponen a superar los máximos anuales debido a una serie de medidas de los bancos centrales que solucionarán todos los problemas que nos acechan, como de repente parece que el mundo se hunde y los mercados entran en barrena. Ahora resulta que estamos abocados a la recesión, los datos de Estados Unidos no serán tan buenos cómo se podría esperar y las materias primas seguirán cayendo hasta no valer nada.

Hoy vamos a dedicar a poner en perspectiva la situación de los principales índices de renta variable y ver en qué situación nos encontramos ahora que estamos entrando en el último trimestre del año. Tras haber estudiado esta mañana todos los índices principales, llego a la conclusión de que los índices europeos y de mercados emergentes están en zonas de soporte, y los americanos, tras haber estado años liderando las subidas, dan claras muestras de agotamiento y parecen necesitar una corrección más o menos severa. Además la fortaleza del dólar respecto a la mayoría de monedas (tanto desarrolladas como emergentes) invitan a pensar que los inversores americanos hagan caja en “su mercado” de renta variable para comprar fuera de Estados Unidos ya que a partir de estos niveles podrían ganar tanto por la subida del subyacente elegido como por la ganancia en la divisa. Veamos los gráficos.

Evolución del Eurostoxx 50. Hoy hemos alcanzado la zona que a principios de septiembre comentábamos como peor escenario a corto plazo. En la apertura el mínimo ha sido el 3.064 cerca de la directriz alcista iniciada en el verano del 2012. Entre este nivel y la zona de 3000 puntos debería generarse un rebote en este índice. Tal y como se aprecia, el RSI ya está entrando en zona de sobreventa.

Evolución del Eurostoxx 600. Muy similar el gráfico. En 325 puntos tenemos la directriz alcista y en 320 están los mínimos del año y zona de resistencia de final del año pasado. También el RSI está en zona de sobreventa.

Fuera de estos dos principales índices europeos, destacaríamos la evolución del DAX 30. Ya ha llegado justo a la zona de mínimos del año corrigiendo más del 5% en lo que llevamos de ejercicio. Además en los niveles actuales, coinciden los mínimos del año y la directriz alcista iniciada en el verano del 2012. Además el RSI está bastante sobrevendido.

El CAC 40, otro de los índices más débiles, está también en zona de soporte. En el siguiente gráfico semanal vemos que en la zona de 4.050-4.100 está la media de 500 semanas, los máximos de 2.011 y la base del canal alcista de 2012.

Fuera de Europa tenemos a la bolsa americana en situación más compleja. Tras varios años liderando las subidas de las bolsas mundiales, parece que necesitan argumentos para seguir subiendo y no se encuentra apoyo ni en datos macro ni micros. En el siguiente gráfico de velas semanales se aprecia que estamos en la parte superior del canal alcista iniciado en marzo del 2009 y muy por encima de los máximos del 2007. Por el contrario, la mayoría de los índices europeos (salvo el DAX) están muy por debajo de los niveles de 2007. La media de 50 semanas que pasa por 1885 puntos, podría ser un soporte intermedio antes de la base del canal citado que pasa por niveles de 1.750 puntos.

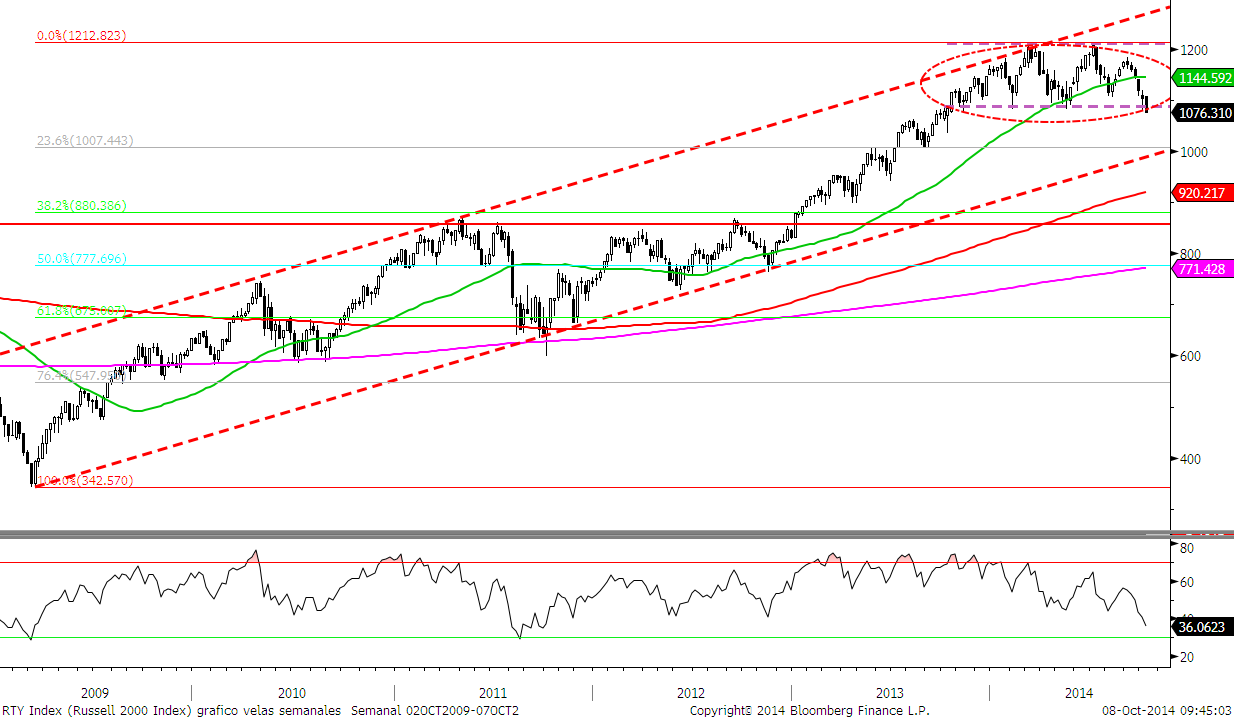

El Russell 2.000 que había corregido más que el S&P500, no termina de rebotar en los mínimos anuales. Un cierre por debajo de los niveles actuales esta semana, generaría bastantes dudas y podría buscar el siguiente soporte que pasa por el nivel de 1000 puntos.

Si miramos el índice más global de la renta variable, el MSCI WORLD, vemos que también está en una situación crítica. Está testeando los mínimos de la semana pasada y no termina de recuperar la media de 50 semanas que además coincide con los máximos de 2007. Un cierre esta semana por debajo de los niveles actuales generaría que los inversores deshicieran posiciones y lo vivido en el segundo trimestre sería una clara trampa alcista y no hay un soporte claro en este índice hasta la zona de 1.500 puntos, base del canal alcista iniciado en las bolsas mundiales en marzo del 2009.

¿Y los emergentes? Tras un intento fallido este verano de superar los máximos de los dos últimos años y directriz bajista desde 2007, ya han realizado casi todo el recorrido hasta la zona de soportes más claros. Entre 1000 y 950 puntos tenemos la directriz alcista iniciada en el 2009, la media de 500 semanas y la zona de mínimos de este año.

Tal y como hemos comentado, consideramos de vital importancia la fortaleza este año del dólar respecto al resto de monedas. Si el mercado entiende que se le está agotando el recorrido, es el momento de apostar por otras monedas. El dólar ha alcanzado niveles muy importantes de resistencia frente a casi todas las monedas. Esta semana estamos viendo cómo la zona de 1.25 ha funcionado como soporte, pero vamos a analizar el tipo de cambio de forma inversa.

Evolución del dólar frente al euro. La zona de 1.25 es 0.80 euros por cada dólar. Entre 0.80 y 0.825 desde final del 2008, se han girado a la baja el cruce de este tipo de cambio. A los inversores americanos les resulta hoy mucho más barato los productos europeos, y por tanto también sus índices de renta variable. Casualmente la última vez que se llegó a estos niveles (verano del 2012) fue el inicio de la verdadera tendencia alcista de las bolsas europeas que hemos estudiado en los gráficos anteriores. La sobrecompra del RSI es muy pero que muy clara. Además según la teoría de la opinión contraria puede ser un momento dulce de ir contra el mercado ya que todo el mundo habla de la paridad con el dólar, o niveles de 1.20 dólares por euro los más pesimistas.

Respecto al YEN, también está en clarísima zona de resistencia. Máximos de 2008 y directriz bajista desde 2002.

También frente a emergentes el dólar se ha revalorizado hasta niveles críticos. Frente al real brasileño la semana pasada justo antes de las elecciones, tocó los máximos de 2.008. Hoy los bonos brasileños a 10 años emitidos en su moneda ofrecen nada menos que un 11.56%.

Frente al Rublo ruso, la crisis geopolítica del país ha provocado evidentemente que los máximos del 2008 se superasen y se alcanza esta semana niveles no vistos nunca en este cruce de divisas. Hoy los bonos rusos a 10 años emitidos en su moneda ofrecen nada menos que un 9.59%.

Frente a Turquía, el dólar este verano ha recuperado todo lo que corrigió a principios de año tras la subida de tipos del banco de Turquía. Esta semana se acerca de nuevo a niveles de máximos históricos. Los bonos turcos emitidos en liras turcas ofrecen un 9.50% de rentabilidad.

Frente a la rupia india, debido a los mejores datos macro de este país, parece que el tipo de cambio es más estable. Sus bonos a 10 años ofrecen una rentabilidad nada menos que del 8.42%.

Hemos escogido estos tipos de cambio porque son los bonos de países emergentes que más rentabilidad ofrecen a plazos de 10 años podríamos seguir en la lista con los que le siguen en la tabla. Indonesia un 8.4%, Sudáfrica un 8.15%, Colombia un 6.7%, y México un 6% son los países emergentes en los que se pueden obtener rentabilidades superiores al 6%. Eso sí, se asume el riesgo divisa. Pero con las divisas en los niveles que hemos analizado, ese riesgo divisa es bastante menor que el que se asumía este verano.

Por último, las materias primas, a pesar de que los índices de renta variable parecen estar descontando la debacle, se siguen manteniendo por encima de los mínimos de la semana pasada en claros niveles de soporte.

A priori, con esta visión global no parece que sea el momento de salir corriendo de todos los activos de riesgo y podamos ver en lo que queda de ejercicio el movimiento por el que apostábamos este verano. Es decir una rotación de activos con los inversores haciendo caja en lo que más ha subido y comprando aquellos activos en los que el binomio rentabilidad riesgo es más atractivo. Emergentes (bonos y renta variable), materias primas, y renta variable europea, y apostar contra el dólar, aunque son apuestas muy arriesgadas, son activos a vigilar. Además es clave su comportamiento en las próximas semanas para poder determinar si lo que estamos viviendo desde julio es una mera corrección o el principio de algo peor. Si en estos mercados a pesar de ofrecer un atractivo binomio rentabilidad riesgo no entra dinero, es porque el mercado descuenta algo peor por venir que no estamos contemplando. Y no se puede ir contra el mercado.