Tras las correcciones de la sesión de ayer provocada por las dificultades de Trump para llevar a cabo sus promesas electorales (ahora en materia de reforma sanitaria), hoy tenemos una jornada plana en la apertura europea y cierre de índices de Estados Unidos y Japón. Cabe destacar las subidas de las bolsas en Asia (un 1.36% del índice de la bolsa de Shanghai y un 0.65% del Sensex de la bolsa India). En definitiva, que tras los rebotes de las últimas jornadas, no termina de haber una tendencia definida.

Tal y como comentábamos en junio, uno de los escenarios más probables era un movimiento lateral de la mayoría de mercados de renta variable a la espera de la publicación de los resultados empresariales. Mientras que no haya acontecimientos negativos no descontados (lo de Trump deja de ser un acontecimiento no descontado), serán los resultados empresariales los que nos deberían marcar el siguiente tramo de las bolsas y de los activos de riesgo en general. De momento, en Europa no hay datos suficientes, pero en Estados Unidos ya se han publicado los resultados del segundo trimestre de 46 compañías del S&P500. La situación es similar a la del primer trimestre ya que, en conjunto, las ventas superan datos comparables del ejercicio anterior en un 5.13% y los beneficios en un 13.44% (en el primer trimestre fueron un 7.7% y 14.4% respectivamente). Incluso están siendo mejor de lo que esperaban los analistas. Concretamente, las ventas superan previsiones en un 1.37% y los beneficios en un 6.53%. Este dato de sorpresas es incluso mejor que el trimestre anterior (+0.8% y +5.47% respectivamente).

Por tanto, los resultados empresariales no sólo son un soporte para los mercados sino que podrían justificar nuevas alzas de la renta variable. En Europa, será a partir de la semana que viene cuando haya más datos para poder obtener conclusiones. Así pues, conviene mirar la situación desde una perspectiva de medio plazo y no dejarnos llevar por los vaivenes diarios para comprender en qué situación estamos. Para ello vamos a repasar los principales índices bursátiles.

Evolución del S&P500. La tendencia alcista no ofrece dudas. Desde febrero del año pasado ofrece una sucesión clara de máximos y mínimos crecientes, que se pueden enmarcar en un canal alcista (en verde discontinuo) cuya proyección para este verano nos daría un rango entre 2.400 y 2.550 puntos. En medio de este rango, cualquier situación es probable, así que habría que abstraerse de la volatilidad diaria y ver correcciones hasta niveles cercanos a 2.400 como oportunidad de compra y movimientos por encima de 2.500 como oportunidad de hacer caja o reducir riesgos.

Evolución del Eurostoxx (valores de la zona euro del Stoxx 600 Europe). Claramente el Eurostoxx se encuentra en una fase de consolidación de las subidas desde el Brexit. He ampliado el gráfico para ver que en mayo de este año, esta fase de consolidación se ha producido justo al alcanzar los máximos de 2015 (392 puntos). Así mismo, en el gráfico se aprecia el doble suelo en los mínimos de año pasado. Así pues, para este verano situamos el Eurostoxx en un rango entre 380 y 420 puntos.

Evolución del MSCI Emerging Markets. En las últimas jornadas, mientras han persistido las dudas en la renta variable de Europa y Estados Unidos, han sido los mercados emergentes los principales beneficiados. La debilidad del dólar, unido al buen dato de crecimiento del PIB de China, han sido los principales argumentos a favor para que este índice haya roto al alza los máximos de mayo-junio y se dirija a la zona de máximos de 2015. La proyección para este verano sería entre 980 y 1.100 puntos.

A la vista de los principales índices de renta variable, no observamos posibilidades de cambio de la tendencia alcista de los mercados iniciada el año pasado. Estados Unidos y Emergentes siguen fuertes, y Europa, que había subido más verticalmente en la primera parte del año, ahora continúa en fase lateral. Si los resultados empresariales europeos continúan la inercia del primer trimestre, apoyados por la mejor situación macro de la zona euro, pensamos que este lateral se puede claramente romper al alza este mismo verano. En cuanto a índices más sectoriales o de países concretos, analizaremos el Ibex 35 y el sectorial bancario de la eurozona.

Evolución del Ibex 35. Analizamos nuestro selectivo no por ser un índice representativo de las bolsas mundiales (esto ya lo hemos visto en análisis previo) sino porque nos puede afectar más a nuestra psicología de inversión. Si vemos que el Ibex 35 corrige, quizás podemos llevarnos una imagen errónea del contexto actual de los mercados de renta variable. Efectivamente, la evolución del Ibex 35 es más débil que la que hemos visto en el Eurostoxx. No ha sido capaz de alcanzar los máximos de 2015, y la fase de consolidación desde abril no es en forma de lateral, sino en forma de corrección. Cerró el hueco alcista en 10.530 puntos y no fue capaz de rebotar al alza, y cotiza por debajo de este hueco. Además, la línea que une los mínimos desde las elecciones de Estados Unidos perdió hace semanas claramente la media de 50 sesiones. A su favor tiene que está muy sobrevendido por MACD y RSI y que empieza a cotizar cerca de la línea que une los mínimos significativos del año pasado (Brexit y elecciones de Estados Unidos). Si continuara la corrección, los inversores empezarán a ver al Ibex como una de las mejores oportunidades de compra de las bolsas mundiales. Quizás la zona de 10.000-10.200 podría ser el escenario negativo para el Ibex este verano. Por arriba, si los resultados acompañan a la excelente situación macro de nuestra economía, el Ibex 35 recuperaría el liderazgo de las bolsas europeas de principios de año y podría llegar a recuperar máximos de 2015 situados en 11.800 puntos.

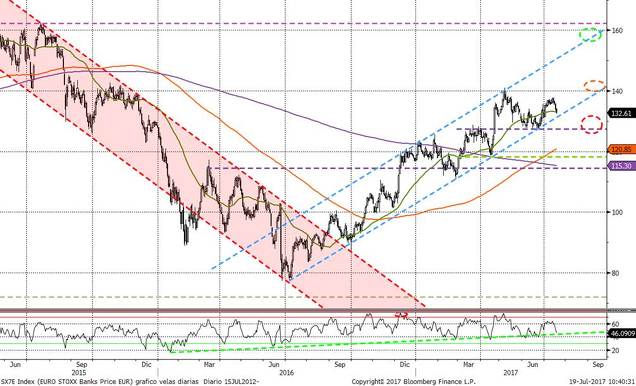

Evolución del Sectorial bancario de la eurozona. Quizás el Ibex está más débil que el resto de plazas bursátiles por culpa de la evolución del sector bancario. Primero fue la caída del Popular y segundo ha sido el descuento de la ampliación de capital del Santander, los motivos que "han restado puntos" a nuestro selectivo. Sin embargo, el sectorial bancario continúa rebotando en la tendencia alcista iniciada tras el Brexit, tal y como se aprecia en el gráfico. El rango para este verano lo podríamos situar para este índice entre 128 y 150 puntos.

En definitiva, buena situación macro y buena situación técnica de los principales índices de renta variable. Falta el factor micro (resultados empresariales) para determinar si las bolsas continuarán la tendencia alcista de medio plazo iniciada en los mínimos del año pasado (Brexit o febrero según qué índice).

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)