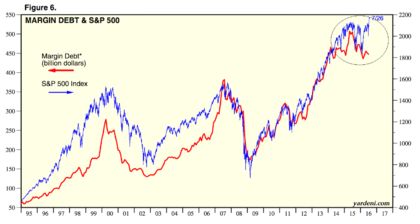

Todo indica a que el aumento del crédito en las cuentas de corretaje para adquirir acciones del NYSE se agotó. Hacia mucho tiempo que no se vislumbraba una divergencia pronunciada del margen de deuda con el indice más representativo de la renta variable. Mientras el S&P 500 sigue surcando el cielo prácticamente en vertical, el indicador "NYSE margin debt" parece que tocó techo hace más de un año, concretamente en abril de 2015.

¿Será diferente esta vez? Me explico, en los picos de 2000 y 2008 el margen de deuda había declinado fuertemente pocos meses antes. Esta vez la bolsa no sólo ni se ha inmutado sino que ademas el S&P 500 está en subida libre post rotura de resistencia. Personalmente creo que esta divergencia no va a durar mucho, es decir que o bien vuelve a subir la inversión a crédito disipando la divergencia o lo que es más probable la renta variable USA podría desplomarse en su debido momento en plan serio.

He aquí algunas dudas razonables:

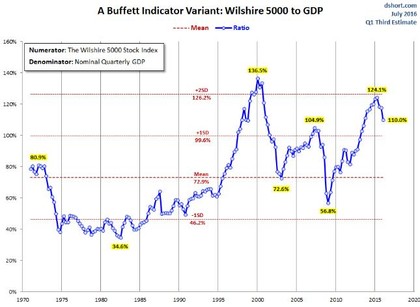

Puede que el mercado bursátil comience a corregir seriamente porque el ratio de Warren Buffett (capitalización bursátil respecto al PIB) está declinando durante los últimos meses.

Puede que comience a corregir porque el ratio Q, que estaba históricamente en la horizontal de gran corrección (exceptuando el gran desajuste del 2000), ha descendido en dirección a la media histórica mientras el S&P 500 ha roto máximos históricos.

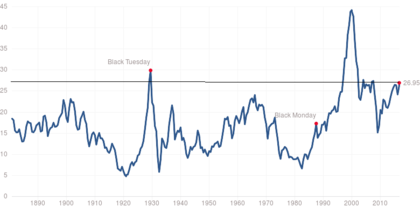

Puede que pase alguna cosa en cualquier momento ya que según el PER de Shiller el nivel actual sólo estaba más alto durante el crack del 29 y, en mayor medida, durante la burbuja tecnológica del 2000.

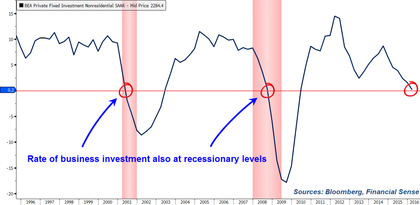

Puede que comience a corregir seriamente porque la inversión de negocios está descendiendo a niveles de pre-recesión.

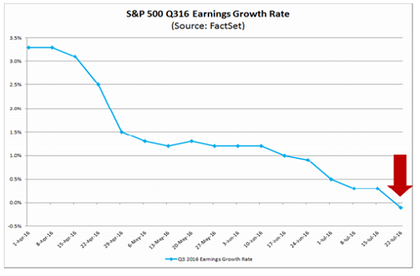

Puede que comience a descender porque los beneficios del S&P 500 están cayendo progresivamente desde hace algunos trimestres.

Puede que comience a descender porque la liquidez global que en definitiva es la que mueve los mercados ha vuelto a declinar al igual que sucedió en 2011 y 2012.

En fin, puede que las recientes roturas alcistas de los indices top norteamericanos apoyadas en políticas de dinero barato puedan generar en algunos hiper pánico comprador. A mi los gráficos expuestos anteriormente me generan francamente bastante prudencia, no sin reconocer que en estos momentos el mercado americano sube y probablemente le quede más subida.