Hace varios días analizábamos la situación actual de los mercados de renta variable y los hipotéticos rangos de precios para el año 2018. Nuestra conclusión era bastante optimista para la renta variable y pensamos que, aunque puede haber correcciones en la mayoría de índices, estas no deberían poner en peligro las tendencias alcistas iniciadas en el año 2009 en Estados Unidos, 2011-2012 en Europa y 2016 en emergentes.

En renta fija la situación es totalmente distinta. En primer lugar, porque el universo de inversores en estos tipos de activos es distinto y no podemos hablar de una corrección de un 5%-10% en el precio de un activo de renta fija de la misma forma que si nos referimos a un activo de renta variable. Los inversores de renta fija son más aversos al riesgo, por lo que hay que tener mucha más cautela a la hora de hacer predicciones de escenarios.

Lo primero que debemos tener claro al hablar de la renta fija es que los tipos de interés a corto plazo se mueven básicamente en función de las actuaciones de los bancos centrales y los de largo plazo se mueven en función de las expectativas de crecimiento económico y de la inflación. Después de estos motivos, la percepción del riesgo de impago o liquidez es otro factor que afecta a la rentabilidad exigida a un bono de deuda pública, por lo que en momentos de clara aversión al riesgo por parte de los inversores, podemos encontrarnos que los bonos alemanes coticen muy por debajo de las tires teóricas.

Además, desde principios del 2015, tenemos un factor adicional que afecta a la formación de los precios de la deuda pública europea y sobre todo alemana. Y es que la oferta y demanda está condicionada por el QE del banco central. El BCE viene comprando bonos de deuda pública europea a razón de 80.000 millones de euros (inicialmente) y posteriormente 60.000 millones y lo hace en función del PIB de cada país. Esta forma de proceder asegura que sean los bonos alemanes los más demandados, y buena parte del mercado está comprando bonos especulando a que está el respaldo del BCE que encarecerá más el precio del bono por aquello de la oferta y demanda.

Con todos estos condicionantes comentados, tratar de analizar cuáles serían los rangos probables de los bonos es complicado. Pero basándonos en los fundamentales actuales y situación técnica de los bonos, trataremos de ver, al menos, en qué niveles se podría mover la rentabilidad de los bonos alemanes y dónde podría abrirse una oportunidad de venta y dónde una de compra.

Desde el punto de vista técnico, la tendencia de largo plazo de las rentabilidades del bono alemán a 10 años es claramente bajista. En el gráfico vemos la directriz bajista iniciada en 2009. Desde el Brexit, se está iniciando un canal ligeramente alcista, pero el rebote no se está produciendo con claridad, quizás por todos los condicionantes comentado. Hasta el punto de que los máximos de rentabilidad de este año no han llegado ni siquiera a la media de 50 semanas ni a la parte superior del canal bajista.

Con la reciente bajada de TIR de estas últimas semanas, tenemos la rentabilidad del bono alemán a 10 años de nuevo en la base del canal alcista de corto plazo. Por arriba tenemos clara resistencia en niveles del 0.50% puesto que ahí está la media de 50 semanas y la directriz bajista de largo plazo comentada. Por abajo, en el 0.10% tenemos la zona de mínimos de 2015 que podría servir como soporte para este activo a largo plazo. Los niveles más bajos de este límite sólo se alcanzaron el verano del 2016 cuando realmente había miedo en los inversores por el Brexit y proximidad de las elecciones de Estados Unidos.

La pregunta es si en el 2018 se romperá al alza la tendencia bajista de largo plazo. A priori entendemos que el escenario más probable es que la rentabilidad del bono alemán continúe la senda alcista iniciada en los mínimos del año pasado y acabe el año en un rango entre el 0.60% y el 1.10% que sería la prolongación de este canal tal y como se aprecia en el gráfico. Sería un escenario compatible con los datos de crecimiento económico por encima del 2% que se está produciendo en Alemania y que se prevé para el 2018, ya que recordemos que la rentabilidad de los bonos de largo plazo depende de la situación económica.

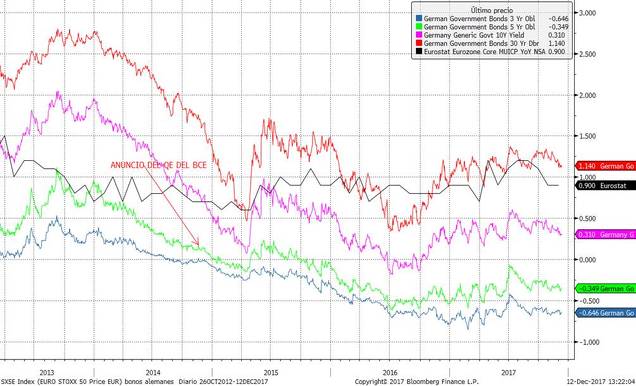

Pero, ¿por qué no apostamos a que se dispararán al alza si se rompe esta importante directriz bajista? Porque la economía global está cambiando y las nuevas tecnologías, la globalización y, sobre todo, una menor volatilidad en las divisas gracias a que todos los países de la OCDE crecerán en 2018, son factores que evitará que la inflación repunte. Prueba de ello es que en las últimas semanas, a pesar de que el precio del petróleo ha subido con mucha fuerza (un 38% desde mínimos de junio), los datos de inflación que se están publicando en la Eurozona se están revisando a la baja. En el siguiente gráfico vemos que la tasa de inflación subyacente de la Eurozona ha caído del 1.20% al 0.9% en los dos últimos meses (línea naranja). Claramente se aprecia que la rentabilidad del bono alemán se está contagiando del movimiento de la inflación subyacente.

Mañana conoceremos el dato de inflación subyacente de la eurozona y el jueves tendremos reunión del BCE. Con la rentabilidad del bono alemán en soporte, entendemos que la tasa de inflación subyacente debería salir por debajo del 0.9% actual y pasado mañana Draghi tendría que dar un discurso mostrando excesiva preocupación por la inflación como para que el bono alemán corrigiera de forma consistente por debajo de los niveles actuales.

En cuanto al resto de plazos, vemos que todos se mueven conforme lo hace la tasa subyacente, de ahí que estas últimas semanas hayan perdido la inercia alcista del primer semestre del año.

No obstante los bonos de muy corto plazo cotizan muy lejos de la tasa subyacente y por debajo de los tipos de interés oficiales. Conforme vaya acercándose el final del QE del BCE y haya menos demanda de bonos, entendemos que la rentabilidad de estos bonos debería ir subiendo a lo largo del 2018. Pero claramente, mientras no repunte la tasa de inflación subyacente, no se va a producir fuertes subidas de la rentabilidad de los bonos a ningún plazo. Por tanto, no parece que haya que estar demasiado asustados por un estallido de la burbuja de renta fija europea en este ejercicio. Las tires tenderán al alza, lo que restará rentabilidad a corto plazo a los bonos o fondos más defensivos, pero conforme vayan viéndose rentabilidades más altas, habrá nuevos inversores que entrarán atraídos por las nuevas tasas.

Por tanto, creemos que el rango más probable para final de año para los bonos alemanes a 10 años debería estar entre el 0.60% y 1.10%, y los bonos de corto plazo podrían subir también entre 50 y 75 p.b. desde los niveles actuales, tal y como sucedió con los bonos del tesoro de Estados Unidos los 12 meses anteriores a la primera subida de tipos de la FED (desde final de 2014 hasta final de 2015). En el siguiente gráfico de la evolución de la TIR de los bonos USA se aprecia que en 2015 subieron más los bonos de corto mientras que desde entonces los bonos de largo plazo están más estables. Allí no ha estallado ninguna burbuja y eso que la FED ya ha subido cuatro veces los tipos y esta semana realizará la quinta subida.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)