El convulso primer trimestre está llegando a su fin. Podríamos diferenciar prácticamente por meses el comportamiento de las bolsas. En enero, una excesiva euforia por la mejora de beneficios que acarrearía la reforma fiscal de Estados Unidos provocó que los principales índices bursátiles comenzaran el año con subidas superiores al 5%. En febrero llegaron las correcciones y en sólo unas sesiones los índices corrigieron entre el 7% y 10%, haciendo a los inversores temer que el sobrecalentamiento de la economía podría convertirse en el inicio de una tendencia bajista de las bolsas. Por último, este mes de marzo se está convirtiendo en el mes de la consolidación de los niveles en la mayoría de índices. Todos se están moviendo en un amplio lateral en niveles superiores a los mínimos de la primera semana de febrero. La clave por tanto será saber cuál será el movimiento del próximo trimestre.

En el día de hoy vamos a analizar este lateral a través del comportamiento del MSCI World. Este, al igual que los índices europeos y norteamericanos que veíamos la semana pasada, se está moviendo entre la media de 200 sesiones (soporte de febrero) y la media de 50 sesiones (resistencia de las últimas semanas). Además, los mínimos de febrero y marzo han coincidido con la base del canal alcista iniciado a principios de 2016.

Evolución del MSCI World.

Para el próximo trimestre, los escenarios serían los siguientes:

- El escenario más probable es que continúe el movimiento lateral de las bolsas de las últimas semanas. Ya comentábamos la semana pasada que estos vaivenes diarios no cambian la tendencia mientras no salgamos del rango lateral. Este rango sería un movimiento entre 2.020 y 2.170 puntos.

- El segundo escenario por probabilidad es que la tendencia alcista (canal verde) continúe respetándose en el segundo trimestre del año y veamos que el MSCI World continúa cotizando por encima de la media de 200 sesiones. Entonces el rango a finales de trimestre se situaría entre 2.170 puntos (la resistencia actual se superaría y se convertiría en soporte) y por arriba la parte superior del canal alcista se sitúa en 2.400 puntos. Este escenario no es demasiado improbable, y para ello bastaría con que los resultados empresariales que comenzarán a publicarse en abril continúen la tendencia de mejora de los últimos trimestres.

- El tercer escenario sería que las bolsas pierdan en el trimestre los mínimos de febrero. Hemos situado el peor escenario para el próximo trimestre niveles de 1.950 puntos. En ese nivel, a cierre de junio tendríamos la media de 500 sesiones, así como (en rojo discontinuo) la línea que une los mínimos desde 2009. Además, en este nivel tenemos el 38.2% de retroceso de toda la subida desde los mínimos de 2016.

Es importante tener presente en nuestros escenarios la posibilidad de que el MSCI World pudiese corregir hasta niveles de 1.950. No quiere decir que tenga que darse este escenario, pero saber que es posible nos debería evitar entrar en pánico en el caso de que este escenario acontezca y ver la situación con mejor perspectiva para poder así contemplar la hipotética caída como una oportunidad de aumentar riesgos dentro de una cartera diversificada de activos.

Este peor escenario comentado viene de analizar el comportamiento de más largo plazo del MSCI World. Al ampliar el gráfico con velas semanales, vemos que efectivamente la línea que une mínimos de 2009 y 2016 pasaría a mediados de año por la zona de 1.950 puntos (2.050 puntos a final del presente ejercicio). En el gráfico vemos que en el inicio del ejercicio, el MSCI World trató sin éxito superar el canal alcista inferior para volver al canal alcista que se perdió en la corrección de 2015.

Por tanto el escenario más probable desde el punto de vista de largo plazo es que este año el MSCI World continúe dentro del canal que dibujamos en verde y sea la media de 50 semanas (que actualmente coincide con la media de 200 sesiones) la que vaya dando soporte a las bolsas mundiales.

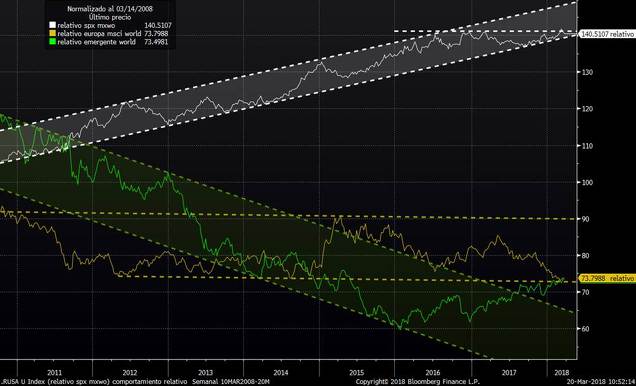

Dentro de la posibilidad de que las bolsas mundiales mantengan un escenario lateral o incluso correctivo los próximos meses, hay que tener en cuenta que el dinero fluye dentro de la renta variable por sectores o incluso por zonas geográficas. Hace varias sesiones argumentábamos la posibilidad de que las bolsas europeas, ahora sí podrían empezar a batir a las de Estados Unidos. Allí su economía está claramente en la fase madura del ciclo económico y las europeas están en la fase de auge. Actualizando el gráfico de comportamiento relativo vemos que las bolsas europeas ligeramente están intentando rebotar en la zona de soporte que comentábamos, los emergentes continúan comportándose mejor que el MSCI World y el S&P500 no ha podido con la zona de máximos del año pasado.

Evolución del valor relativo por zonas geográficas.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)