Es casi universal la opinión en los medios que el principal problema económico de España es el déficit y la deuda públicos. Así, se hace una enumeración de los problemas más lacerantes y se mete en el mismo paquete el déficit, público, el paro la caída del PIB... cuando en realidad se trata de diferentes sectores de la economía que tienen una interrelaciones complejas por las cuales no se agregan tales problemas, incluso algunos pueden resultar en una amortiguación de otros.

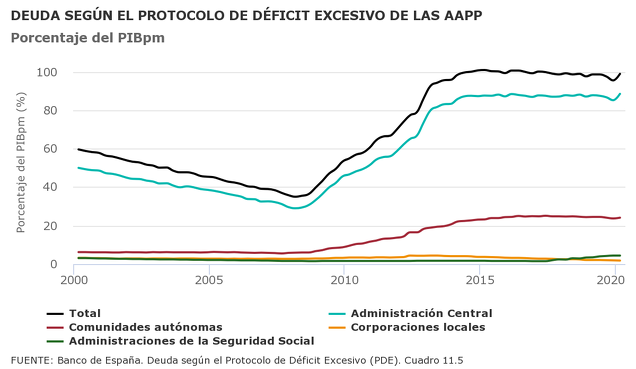

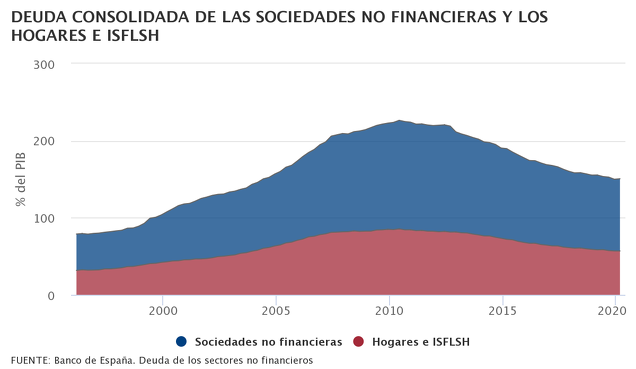

En los dos gráficos vemos que el aumento del déficit y la deuda públicos desde el 2015 han coincidido con una disminución de deuda de los sectores familias y empresas no financieras, como es de rigor porque:

1) el aumento de la deuda pública se realiza por emisión de títulos que es adquirida en gran parte por el sector privado (otra parte va al exterior), lo que convierte esa deuda en activos de éste.

2) la recaudación por deuda se convierte en gasto público (cuanto más eficientemente elegido, mejor) que deviene, a su vez, en ingresos del sector privado.

3) Esto es un juego de compensación inevitable, llamado “estabilizadores automáticos”, porque al producirse una recesión, automáticamente, aunque el gobierno no quiera, se registra una caída de sus ingresos y un aumento de sus gastos, sobre todo sociales, debido simplemente al aumento del paro y de las necesidades sociales.

De tal modo que una política intencionada de impulso fiscal consiste básicamente en reforzar esos estabilizadores automáticos y establecer otras líneas (bien estudiadas) de inversiones públicas, lo que no deja de aumentar los ingresos del sector privado y su capacidad de gasto, que se ha visto muy mermada porque su primera reacción ante la crisis es aumentar el ahorro y consumir e invertir menos.

En el gráfico segundo vemos que la deuda privada aumentó considerablemente en la crisis de 2012 (provocada por Trichet, presidente del BCE, al elevar los tipos de interés dos veces, desencadenar la crisis de los bonos, el aumento de las primas de riesgo, y la casi voladura del euro, que si no es por la llegada de Draghi se hubiera producido). Luego fue moderándose sensiblemente mientras la deuda pública hacía su papel de absorción de las deudas privadas por los mecanismos que hemos descrito.

Y ciertamente éstos mecanismos son necesarios siempre que se cumplan una condiciones básicas de rigor, por lo que podemos asegurar que el déficit público puede ser una potente estabilizador de los desequilibrios financieros del sector privado que inevitablemente agudizarían notablemente los perfiles de la recesión y su duración.

Desde luego la coordinación del gobierno con otras instituciones, especialmente el banco central, es indispensable para reponer la confianza volatilizada durante la crisis, como vimos en el anterior post que sucedía en EEUU.

¿España está haciendo una política rigurosa de este cariz? Rotundamente no.

Ni está controlando el aumento de gasto, ni dirigiéndolo de manera eficiente a la recomposición del sector privado, con lo que la deuda acumulada será tanto más difícil de cancelar cuanto más tardemos en crecer vigorosamente. La deuda se debe cancelar por crecimiento del PIB, evitando en lo posible el aumento de los tipos impositivos, de manera que disminuya su % sobre el PIB. Sin embargo, lo que nos llega por la rumorología, porque información no hay, se busca un presupuesto basado en aumentar los impuestos sobre el capital, lo que haría que éste desapareciera o se fugara. Desde principios de año se han fugado 49 mm € a mejores puertos.

Es como si no tuvieras dinero en la vida real pero si en la financiera... y cuando tengas en la vida real te lo quita la financiera... Donde está el problema ? ...jajaja

Se fugan 49000... Pero tarde o temprano pasarán por la taquilla...jajajs

Pues yo creo que tanto en lo que se refiere a la base monetaria, como en lo que se refiere a los tipos de interés, los Bancos Centrales a lo sumo reaccionan, y más bien penosamente, al mercado. No solucionan nada, en el mejor de los casos dan una patada para delante.

Y aquí la Fed persiguiendo al mercado

En respuesta a Manuel Polavieja

Éstos gráficos no demuestran nada, y sí, la FED reacciona, no se va adelantar ni Coronavirus. Por cierto su reacción fue inmediata.

En respuesta a Miguel Navascues

Y lo que se ve es que los mercados anticipan la reacción de la FED correctamente.

En respuesta a Miguel Navascues

Por concretar en el mes de Marzo... Al mercado le traía sin cuidado lo que fuera hacer la Fed, el mercado estaba comprando letras a corto plazo porque se estaba saliendo de activos de riesgo y demandaba activos líquidos / refugio (letras a 3-6 meses), presionando al alza su precio y reduciendo por tanto su yield.

Y claro que reaccionan rápido, con reuniones de emergencia no programadas y todo. Por la cuenta que les trae para no hacer el ridículo y estar totalmente fuera de lo que se está negociando en el mercado. En Marzo bajaron tipos 2 días antes de la reunión que tenían programada el día 17. 2 días!! ¿No se podían haber esperado tan solo 2 días? No, porque el mercado les achuchaba. Y esto no lo digo a toro pasado, lo dije en su momento.

En respuesta a Manuel Polavieja

¡Qué razonamiento más forzado y estúpido!

Se nota que esta ud empeñado en demostrar su DOGMA a la fuerza: que el banco central no sirve para nada.

Me

En respuesta a Miguel Navascues

... Me gustaría verle de Gobernador. Me iba a tronchar!

Sin embargo sus razonamientos si que son brillantes: "estúpido" (insulto) "que el banco central no sirve para nada" (hombre de paja) "Me gustaría verle de goberandor" (ad hominem). Enhorabuena!!!

Aunque no lo suficientemente brillantes como para rebatir que la demanda de activos líquidos seguros presiona el yield de esos activos a la baja.

En respuesta a Manuel Polavieja

Jajajaja