Buffett, influenciado por las lecciones aprendidas de su mentor Benjamin Graham, empezó su primera etapa inversora eligiendo empresas que estuvieran muy baratas. Posteriormente Charlie Munger se cruzó en su vida y le hizo ver que a lo mejor merecía la pena fijarse un poco menos en el precio y un poco más en la calidad de las empresas cuyas acciones adquiría. De ahí inversiones como See´s Candies.

Según Buffett, calidad se traducía fundamentalmente en la rentabilidad sobre el capital (Return on Equity), y el precio en que debía estar muy por debajo (Margin of Safety) de su valor intrínseco. Todo esto de manera muy simplificada.

Joel Greenblatt trató de condensar estos principios y comprobar si realmente funcionaban. Como resultado descubrió que esta estrategia batía al mercado de manera consistente y con amplio margen. De hecho reflejó todo ello en un libro que se llamó The little Book that Beats the Market, y a la forma de combinar calidad y precio la llamó The Magic Formula. Incluso tienen una página web, Magic Formula Investing, donde uno puede aplicarla y obtener las compañías que cumplen con los requisitos establecidos.

Hay que partir de la premisa que invertir como Buffett no está al alcance de la mayoría. Primero por su capacidad de análisis y superior inteligencia inversora, y segundo porque su estilo en muchas ocasiones implica cierto componente de activismo inversor, que sólo es posible cuando se tienen porcentajes de propiedad significativos. La realidad es que el estilo de Buffett se asemeja más a un Private Equity, pero con vocación de permanencia.

Vista la evolución inversora descrita, ¿es mejor invertir en empresas muy buenas a precios razonables o en empresas razonables a precios muy buenos?

“It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price.” —Warren Buffett, “Chairman’s Letter” (1989)

Compañías muy buenas en términos de Buffett son aquellas que tienen un producto que se necesita o se desea, que no tiene claros sustitutos y que sus precios no están regulados. Todo ello permite a la empresa poner precios por encima de la competencia, y con ello conseguirá altas tasas de rentabilidad sobre el capital.

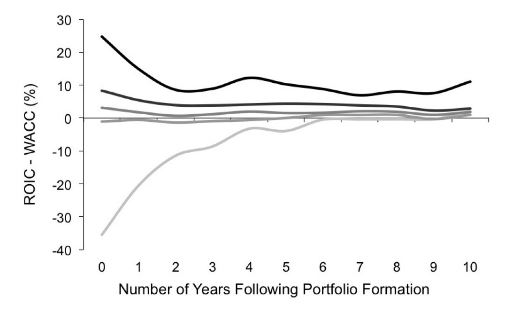

Pero es aquí donde entra en escena un concepto interesante, el regreso a las medias. En el caso de las rentabilidades, la mayoría de las compañías con altos retornos, ven caer esas rentabilidades al cabo de los años, para ajustarse a la media. Michael J. Mauboussin ha analizado cuáles son las razones por las que las empresas buenas continúan siendo buenas a lo largo del tiempo. En 2012 publicó un libro titulado The Success Equation, donde cuenta cómo las empresas más rentables, salvo excepciones, retornan a la media con el paso del tiempo. Pero también concluyó que lo mismo ocurre cuando su rentabilidad es negativa, que ascendían a la media con el paso del tiempo. Hizo un estudio desde 2000 a 2010 clasificando a las empresas en 5 grupos en función de su beneficio económico en el año 2000. El resultado fue que tanto las que partían de altos niveles de ROIC, como los que en el año del inicio tenían rentabilidades negativas, retornaban a la media:

Fuente: Michael J. Mauboussin, The Success Equation: Untangling Skill and Luck in Business, Sports, and Investing (Harvard Business Review Press), 2012

En este mismo sentido, Tom Peters en su bestseller In Search of Excellence en 1.982, estudió las mejores empresas americanas en términos de rentabilidad y crecimiento y concluyó que lo que les hacía diferentes eran 8 principios básicos de gestión corporativa. Pues bien, 5 años después el analista Michelle Clayman miró qué había pasado con esas empresas excelentes y el resultado fue decepcionante, sus rentabilidades y crecimientos eran más débiles, lo que las convertía en empresas no excelentes. En términos de precios de cotización los resultados no fueron mejores. Y por ello Clayman decidió ver la otra cara de la moneda y comparar la evolución de las empresas excelentes de acuerdo a los principios de Peters y las empresas desastrosas o que más se alejaban de estos principios, entre los años 1.976 y 1.980. Los datos de partida eran los siguientes:

En 2013, Barry B. Bannister replicó el estudio desde 1.972 a 2.013 y obtuvo los mismos resultados que Clayman, que las empresas desastrosas obtuvieron mejores resultados que las excelentes, un 14% anual versus un 10% respectivamente.

Fuente: Barry B. Bannister and Jesse Cantor. "In Search of "Un-Excellence" - An Endorsement of Value-style Investing" Stifel Financial Corp. July 16, 2.013

Una vez visto esto, ¿qué es más importante: precio, calidad o ambas combinadas?

Tobias E. Carlisle (The Acquirer´s Multiple) ha analizado el comportamiento de carteras cuyas empresas (30) han sido seleccionadas en función de sólo el Return on Invested Capital, ROIC (Pure Charlie), una combinación de calidad y precio (Magic Formula), sólo precio (Acquirer´s Multiple) y el índice. Los resultados que a continuación se muestran corresponden a empresas con capitalización superior a $1.000 millones. Realizó simulaciones también para empresas con capitalizaciones superiores a $50 y $200 millones, y los resultados son similares.

Según lo anterior, deberíamos fijarnos únicamente en el precio, independientemente de la calidad entendida en términos de rentabilidad. Pero precio valorado únicamente con el ratio de Enterprise Value (EV)/Operating Income o EBIT (como aproximación). Es cierto que el EV tiene en cuenta el nivel de deuda y tesorería, y ello tiene alguna implicación de calidad, aunque en este caso de balance.

Probablemente haya combinaciones cuantitativas más adecuadas en función del perfil rentabilidad-riesgo de cada uno, pero lo que parece que está demostrado es que la calidad, medida en términos exclusivamente de nivel y crecimiento de beneficios, tiene un hándicap importante: El retorno a la media.

A partir de ahí, ustedes deciden, pero cuando vayan a valorar una compañía tengan en cuenta que las rentabilidades operativas no duran para siempre....

Irrational Investors

Nota: Artículo previamente publicado en www.irrationalinvestors.com

Disclaimer:

No tenemos posiciones en ninguna acción mencionada, y no planeamos iniciar posiciones dentro de las próximas 72 horas.

Escribimos este artículo nosotros mismos, y expresa nuestras propias opiniones. No recibimos compensación por ello . No tenemos ninguna relación comercial con ninguna compañía mencionada y/o cuyas acciones se mencionan en este artículo.

Las opiniones contenidas en este documento son sólo informativas y educativas y no deben interpretarse como una recomendación para comprar o vender las acciones mencionadas o para solicitar transacciones o clientes. El rendimiento pasado de las compañías discutidas puede no continuar y las compañías pueden no alcanzar el crecimiento de ganancias según lo previsto. La información contenida en este documento se considera adecuada, pero bajo ninguna circunstancia una persona debe actuar sobre la información contenida en el mismo. No recomendamos que cualquier persona actúe sobre cualquier información de inversión sin primero consultar a un asesor de inversiones en cuanto a la idoneidad de tales inversiones para su situación específica.