Si tuviéramos que escoger un activo para toda la vida de cualquier persona, y acertar en el 100% de los casos, este sería "el tiempo". El tiempo es el espacio en el que una persona pasa por todas sus etapas vitales, pero para llevar a cabo dichas etapas vitales necesita "gastar" tiempo de vida, este gasto de tiempo de vida hace tener que renunciar a la dedicación de una parte importante de su vida, a saber, sus finanzas. No todas, pero si una muy importante... la de la formación.

La formación en finanzas es una asignatura pendiente que debería darse desde la escuela (sobre todo en España), sin embargo queda relegado al "hobbie" o a la parte "profesional" (la más laboral). Esto hace mella en la gran cantidad de personas que, o bien no le gusta todo este mundo, o bien no tienen "tiempo" material para entender cómo funciona una empresa, qué es un gráfico de un activo, qué tipo de empresas debería tener en su cartera etc. Esto, sumado a la escasa afición del español de a pie por no contratar a un buen asesor financiero, hace que la persona o bien deje su dinero en el banco parado o bien "juegue a que sabe mucho de bolsa" y se ponga a perder dinero comprando y vendiendo sin saber realmente muy bien lo que hace. Para todos ellos va dirigido este post.

Mi idea central con mi blog es hacerlo variado, para que las personas puedan tener un concepto superficial de hasta donde se puede llegar, de lo que hay, desde lo más técnico hasta lo más superficial y sencillo, hoy nos dedicaremos de manera muy breve a exponer unas mínimas nociones de lo que una persona necesitaría saber si no quiere complicarse demasiado a la hora de tener que escoger "empresas", ya sea porque no le apetece o porque no tiene tiempo material para dedicarse a ello. Desde mi punto de vista, si no quieres tomarte la molestia de formarte una cartera diversificada en empresas que te parezcan atractivas (ya sea a nivel técnico o fundamental), lo ideal sería que echaras mano la diversificación que ofrece un fondo de inversión, puesto que ya que no vas a tener el control de tus finanzas, por lo menos que lo lleve alguien que haya estudiado el tema. En esta linea, voy a basarme en el libro "Cómo invertir en fondos de inversión con sentido común" de John C. Bogle para los principios más básicos y, en un compendio de mi propia experiencia para aquellos que quieran mínimamente escoger sus fondos de manera un poco más detallada pero sin entrar a analizar al 100% cada uno de ellos, empecemos.

PRINCIPIOS BÁSICOS SEGÚN JOHN C.BOBLE

John C. Bogle fue un inversor estadounidense, famoso por ser el fundador y director del The Vanguard Group, uno de los mayores gestores de fondos de inversión del planeta. También es famoso por su enfoque en los fondos indexados o de gestión pasiva. En el libro que menciono antes explica por qué la inversión en fondos de gestión pasiva, a la larga, puede ser más rentable (y de normal lo es) que los de gestión activa, y cómo a veces es lo más sensato.

Dejando a parte las valoraciones de Bogle (allá cada uno que piense y escoja el tipo de fondo que quiera), me parece muy remarcable los principios que expone a la hora de invertir en un fondo, a saber:

- El fondo ha de ser de bajo coste: Esto es así porque si vamos a mantener un activo en nuestra cartera durante un tiempo, tanto si lo queremos a largo como a corto plazo, es importante que el coste del mismo sea bajo puesto que las diferencias a largo plazo entre la rentabilidad de un fondo con comisiones elevadas a uno con comisiones bajas puede llegar a ser sencillamente espectacular.

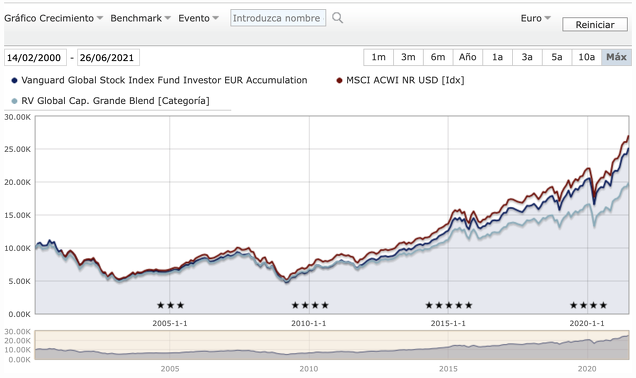

- No sobrevalorar el pasado: Las reglas en un fondo de inversión no son las mismas que en una acción normal, aquí ni el momentum ni el growth sirven, de modo que por el hecho de ver que un fondo lleva mucho tiempo subiendo, no es decisivo a la hora de invertir, aunque parezca contraproducente, no debemos fijarnos en la evolución pasada de un fondo, solo debemos hacerlo en función del riesgo y la consistencia.

- Emplear pasado para riesgo y consistencia (volatilidad y h.anualizada): Así como no debemos sobrevalorar la evolución pasada, SI debemos hacerlo a la hora de analizar el riesgo y la consistencia, si durante años ha estado marcando una volatilidad baja y una evolución estable, esto le dará más puntos para ser un buen fondo, puesto que los gestores lo estarán haciendo bien, sin cometer demasiados riesgos.

- Evitar gurus, estrellas y volumen activos: Esto es muy común en los inversores novatos, fiarse demasiado de la estrella del momento y apostarlo todo a ello. Existen muchos gestores ahí fuera, y nadie conoce el futuro, si se conociera no viviríamos en un sistema capitalista, no te fíes de los gurús, fíate de la gestión en función de los tres puntos anteriores.

- No mas de 5-6 fondos y pequeños: La capacidad de un fondo muy grande para tener rendimientos altos es baja, la capacidad de uno pequeño todo lo contrario, compra fondos pequeños o medianos con poco volumen, y no demasiados, ten en cuenta que un fondo, de por sí, ya está diversificado.

- Comprar y mantener: Por último, el consejo que nos da el tío John es comprar y mantener. Obviamente esto se dice porque nuestro amigo ha vivido en una de las épocas con mayor crecimiento de la historia de la humanidad, nadie sabe si el próximo siglo será igual, sin embargo su argumento se centra en las comisiones, si compramos y mantenemos, menos comisiones pagaremos, por lo que el interés compuesto actuará más todavía en nuestro favor. De modo que sí, debemos comprar y mantener, pero fijándonos bien en todo lo anterior, sobretodo a nivel de riesgo.

OTROS ASPECTOS IMPORTANTES A TENER EN CUENTA

A continuación voy a exponer cierta información que nos dará pie a analizar mejor nuestro fondo objetivo antes de comprar nada precipitadamente, lo haré de manera rápida y sencilla, puesto que hay mucha información en internet al respecto:

- Valorar principales ratios:

- Ratio Sharpe: Es una medida del exceso de rendimiento por unidad de riesgo de una inversión, por lo que será interesante encontrar Sharpes altos

- Ratio alpha de Jensen: El alfa de Jensen se utiliza para determinar el rendimiento anormal de un valor o cartera de valores sobre el rendimiento esperado teórico, por lo que buscaremos Jensen mayores a 0, si es así significa que el gestor está ofreciendo valor en su fondo

- Ratio Correlación: Ya expuse un post sobre el tema, nos interesa encontrar fondos que tengan empresas lo más descorrelacionadas posibles, los propios fondos exponen qué tipo de empresas tienen invertidos, incluso en Morningstar hay apartados donde se puede obtener esta información. También es importante observar la correlación con el índice de referencia e incluso obtener la correlación entre fondos con un simple Excel

- Ratio TER (Total expenses ratio): Debemos buscar TER bajos, puesto que este ratio nos indica los gastos del propio fondo, obviamente los fondos de gestión activa tendrán TER más altos que los de gestión pasiva.

- Ratio Sortino: Nos mide el rendimiento ajustado al riesgo de un activo de inversión, cartera o estrategia. Es un ratio análogo al Sharpe, por lo que podéis optar por uno de los dos.

- Ratio Treynor: Este nos da la medida de las rentabilidades obtenidas en exceso comparadas con la que se podría haber obtenido en una inversión sin riesgo diversificable, por lo que debemos buscar Ratios Treynor altos.

2. Volatilidad: Como hemos dicho anteriormente con los principios, debemos considerarla según la consistencia de los retornos.

3. Tracking Error: Aquí nos referimos a la amplitud o al margen de maniobra (Por ejemplo, si un mercado tuviera un rendimiento de +10%, y un fondo tuviera un Tracking Error de 5, significa que, de media, los rendimientos del fondo oscilarán entre 5 puntos por encima del índice (+15%) o 5 puntos por debajo (+5%). Es decir, es parecido a la desviación típica). Los fondos de gestión activa se acercan a 5 o superior, pasiva se acercan a 0 (de 0 a 2)

4. Máximo DD: Este punto va a depender del inversor en particular, el DrawDawn nos dice cuánto es lo máximo que ha podido bajar de manera ininterrumpida un activo, en este caso un fondo, si eres una persona que no le gusta el riesgo y prefiere tener una vida más tranquila a costa de sacrificar rentabilidad, no debería entonces apostar por fondos con DD muy altos, pregúntese a usted mismo: "estaría cómodo si veo de repente que mi cartera ha bajado un 40%", piénselo

5. Percentil en su categoría: Este dato lo proporciona Morningstar en la mayoría de sus fondos. Lo ideal sería b uscar que en la media de los últimos años, como mínimo, esté por encima del 50% de su categoría.

6. Cuidado con el tipo de fondo y su orientación: Este aspecto lo leí una vez en un blog sobre finanzas que me pareció altamente recomendable puesto que, además de tener sentido, estaba basado en evidencia descriptiva: Si se escogen fondos de gestión activa, lo ideal sería escoger de mid y small caps, y en este caso se debe hacer a corto-medio plazo, nunca largo, puesto que a largo plazo se ha demostrado que la inversión pasiva es muy superior.

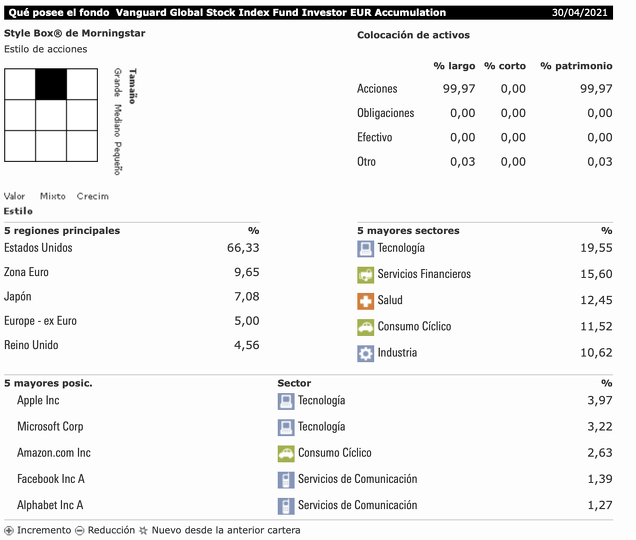

7. Estructura: La diversificación, como hemos dicho es importante, por lo que observar la composición del mismo también, no quieras invertir dos veces en Facebook por ejemplo, busca fondos con competencias diferenciadas, así como diversificación diferenciada.

8. Informarse de su gestor: Una buena práctica es informarse del director del fondo, no es que la trayectoria del mismo sea excesivamente relevante (que a veces sí que lo es), pero si es cierto que podemos evidenciar la política que sigue para saber de quién se trata, cuánto tiempo lleva en la firma y si tiene capital propio invertido (algo bastante importante)

9. Otros ratios: Exiten otros ratios que no son oficiales, como el Ratio Value (Tracking Error/Ratio de costes netos, el cual debe ser mayor a 2.5) o el Sharpe corregido ((ratio sharpe del fondo) / Correlación media de la cartera con el fondo) que suelen exponerlos en diferentes foros y páginas financieras que son interesantes, aunque para la persona corriente, considero que tampoco es necesario meterse tan a fondo si tiene un mínimo de conceptos claros (los previos).

CONCLUSIÓN

En conclusión, aquí tenéis una guía rápida de lo mínimo indispensable para escoger un buen fondo. Si se quiere profundizar más ya estaríamos hablando de acudir a la propia web del fondo y sacar sus cuentas, algo que a veces nos puede dar información detallada y muy útil de dónde y cómo invierte cada fondo, así como la distribución exacta de sus activos etc.

Por lo pronto, como digo siempre, si no te quieres complicar demasiado, compra un fondo de inversión de bajo coste, teniendo en cuenta unos mínimos como los que hemos instruido en este post y diversifica en varios de ellos, no hagas mucho caso a las noticias catastrofistas sobre la economía y deja que el tiempo trabaje en tu favor, si has hecho las cosas bien será tu mejor aliado, no hay otro secreto.

Un saludo a todos, y nos vemos en el próximo post.