Dentro de los distintos grupos de activos en los que podemos invertir encontramos algunos muy comunes en la operativa de medio y largo plazo como son las acciones , otro muy utilizados para la operativa Intradia como son las divisas y también otro grupo de activos que se utilizan mucho para la operativa de swing trading como son los índices mundiales , pero que ocurre con las materias primas? Donde se enmarcan estos activos en cuanto a operatividad se refiere?

Nosotros realizamos estudios semanas y lanzamos screnner sobre este importante grupo de activos cotizados y podemos decir que actualmente el dinero está claramente dirigido al grupo de materias primas de los metales industriales y dirigido también a las materias primas energéticas por lo que los flujos de capital está dejando de lado a los otros dos grandes grupo de inversión como son las materias primas agrícolas y los metales preciosos.

Dentro del grupo de las materias agrícolas podemos separar tres grandes grupos de inversión como son las materias primas agrícolas perecederas , el grupo de los granos y el grupo de animales. El análisis de hoy está dirigido al grupo de las materias primas perecederas que ha sufrido una fuerte caída en los últimos meses produciéndose un alto grado de sobreventa en la mayoría de sus activos entre los que se encuentra el,café que el subyacente sobre el que vamos a hablar en este artículo.

Lo primero que he hecho es hablar sobre la fuerte caída del subgrupo de las materias primas soft o perecederas y eso lo vemos reflejado en la caída del Índice del café cotizado en bloomberg que ha provocado que tanto el indicador de momento RSI como el indicador CMO hayan llegado ambos a la zona extrema de sobreventa como así se lo hemos marcado en la gráfica de arriba en su parte derecha con dos flechas rojas en cada zona de sobreventa que se sitúan por debajo de los 30 en el caso del RSI y por debajo del nivel -50 en el caso del CMO.

Este hecho de una sobreventa extrema es importante para empezar a definir el desgaste del movimiento bajista pero lo realmente importante viene después con el proceso de desaceleración del precio que se genera al marcar minimos decrecientes en la curva de precios con una valoración creciente en los indicadores de momento RSI y CMO dando lugar a lo que comúnmente se denomina como DIVERGENCIA ALCISTA de precios o desaceleración del movimiento bajista de los precios. Aunque es importante que entiendan que lo verdaderamente interesante de este hecho es que ambas situaciones se producen al unísonos y en ambos indicadores a la vez, es decir, primero la sobreventa en ambos indicadores y luego la divergencia alcista entre el precio y ambos indicadores como hemos representado con las líneas amarillas en la gráfica.

En la parte izquierda del gráfico hemos analizado el gráfico del café según el estudio de las bandas de bollinger y hemos obtenido algún dato interesante que puede ayudarnos en nuestras conclusiones posteriores.

Los indicadores azul y rojo de la parte de arriba de la gráfica nos muestran por un lado un gran aumento de volatilidad en el proceso de caída del precio del café y por otro lado está fuerte caída de los precios provoca la salida de la curva de la parte baja de la banda inferior de bollinger anticipando un posible giro alcista.

Con estos datos datos de volatilidad, sobreventa , desaceleración de las caídas y divergencias alcistas solo nos queda mirar cómo se comporta el café estacionalmente hablando en el corto plazo para ver si es posible que este giro al alza se complete en las próximas semanas del mes de enero.

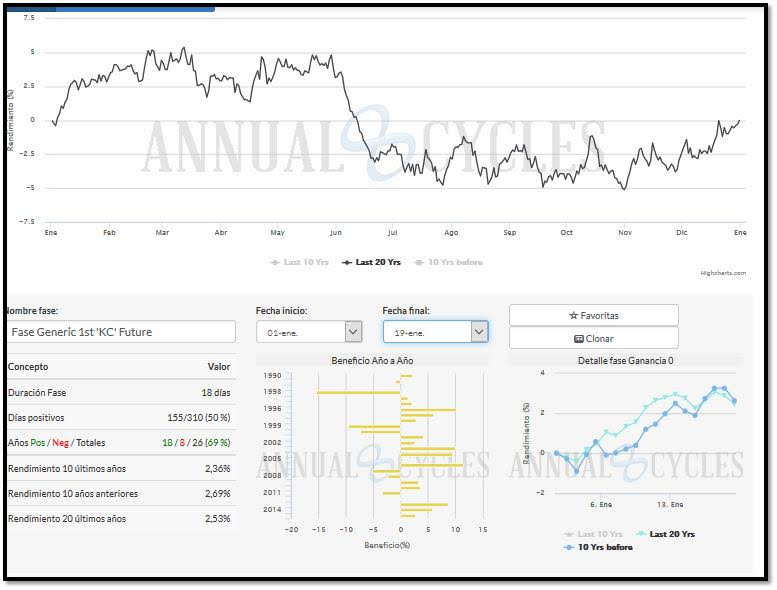

Para ello hemos seleccionado una pauta estación para las próximas dos semanas y ver así la posible evolución en el corto plazo de esta materia prima.

En la imagen de la pauta estacional del año completo podemos observar cómo los meses de enero y febrero son unos buenos meses para el café. Podemos decir que hay tres épocas en el año para invertir en el café desde el punto de vista estacional y esas épocas son los 2 primeros meses del año, los meses de abril-mayo y por último los meses de noviembre y diciembre aunque este año podemos decir que el comportamiento ha sido totalmente contrario a lo esperado.

Dentro de los meses de enero y febrero hemos seleccionado un espacio temporal comprendido entre el 1 de enero y el 19 de este mismo mes y en este periodo de tiempo podemos decir que el 69% de los últimos 26 años el precio terminó en positivo lo que supone que en 18 de esos 26 años el café subió de precio en estas tú primeras semanas del año.

El promedio de subida de este activo en este periodo estudiado es de un 2,5% de media al alza tomando como referencia los últimos 20 años cotizados.

Para finalizar podemos decir que la pauta estacional es favorable para que el giro al alza se produzca en este activo agrícola en los próximos días y termine así de confirmar las divergencias alcistas que aparecen claramente marcadas en los indicadores de momento y tendencia.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.