Poco a poco va concordando la situación de los mercados. No entendíamos el motivo de la fortaleza del Euro tras la reunión del BCE en la que anunciaba medidas extraordinarias para inundar la economía con euros. Sin embargo, hace unos días, comentábamos que en cuanto el Euro comenzara a debilitarse, favorecería a la renta variable europea. Además, la semana pasada vimos que quizás el motivo de que la renta variable europea estuviese tan débil no era otro que el traslado de los inversores más especulativos a la renta fija. Decíamos que mientras hubiese recorrido en los bonos alemanes, no habría rebote de las bolsas . Ayer observamos que en lo que va de semana los inversores están vendiendo bonos alemanes, comprando bonos de países periféricos y comprando bonos corporativos y bolsa. En definitiva, parece que por fin hay apetito por el riesgo. Por ejemplo, la prima de riesgo del bono español ha corregido de 153 a 132 p.b desde los máximos de la semana pasada.

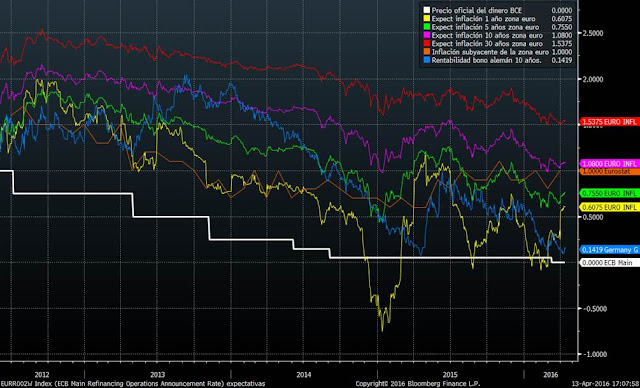

Y es que el mercado poco a poco va comprendiendo que las medidas tomadas por los bancos centrales tendrán efecto y evitarán la recesión y deflación. En el siguiente gráfico podemos ver cómo en las últimas semanas está repuntando las expectativas de inflación en todos los plazos, acelerándose el movimiento en este mes de abril. En el gráfico se puede apreciar que la rentabilidad del bono alemán (línea azul) no está acompañando el movimiento de las expectativas ni tampoco el de la inflación subyacente (línea naranja).

El año pasado ocurrió un movimiento similar cuando el BCE dijo que anunciaría un programa de recompra de activos y la divergencia se corrigió agresivamente en sólo unas semanas con fortísimas pérdidas para los bonos de gobierno. Así pues, con las bolsas en mínimos, y claro peor comportamiento que el resto de bolsas mundiales y la renta fija en máximos, unido al repunte de la inflación, es normal que aumente el apetito por el riesgo.

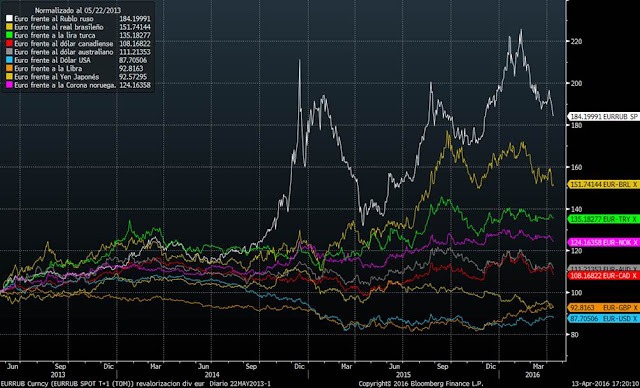

A esto debemos añadir que por fin el euro está reflejando las medidas tomadas por el BCE. El viernes pasado dedicamos un informe al comportamiento de las divisas en el que apostábamos a que un techo del euro favorecería a las bolsas europeas. Pues el euro esta semana no sólo se está debilitando frente al dólar, sino que lo hace frente a la mayoría de divisas tanto emergentes como de países desarrollados.

Sin duda esto aumenta la competitividad de las empresas europeas y encarece las importaciones, por lo que aumenta también las expectativas de inflación. Por tanto, mantenemos ahora más que nunca nuestra apuesta por la renta variable europea frente a otras zonas geográficas.

El Eurostoxx 50 se ha parado en febrero justo en la línea que une los mínimos desde 2011 y ahora, tras frenarse en marzo en la zona de medias de largo plazo (200 y 500 semanas), esta semana está volviendo a atacar las citadas medias. Si consigue cerrar la semana por encima de 3.080 puntos, despejará todas las dudas y se dirigirá a la zona de 3.300 puntos.