La reserva Federal no termina de encontrar el momento oportuno para realizar su primera subida de tipos desde diciembre del 2008. Decíamos hace dos semanas que la situación macro en Estados Unidos invita a subir tipos y ayer Yellen en su discurso tras decidir mantenerlos dejó claro al mercado que bien en la reunión de diciembre o en la de enero se producirá la primera subida de tipos de interés. Aunque fue bastante precavida y dejó claro que en cuanto se decidan a subirlos, lo harán de forma bastante suave a lo largo del 2016 y siempre muy pendientes de los riesgos globales.

¿Cómo se lo ha tomado el mercado? Pues la primera reacción fue positiva. El S&P500 cerró en máximos de la sesión y máximos de las últimas semanas, confirmando la ruptura alcista de la media de 200 sesiones y la zona de soportes perdidos este verano (zona entre 2.050 y 2.060). El razonamiento es lógico. Estados Unidos crece a buen ritmo y el ritmo de creación de empleo es el adecuado y la FED es consciente de que no tendrá problemas para que la economía norteamericana logre el objetivo de pleno empleo e inflación.

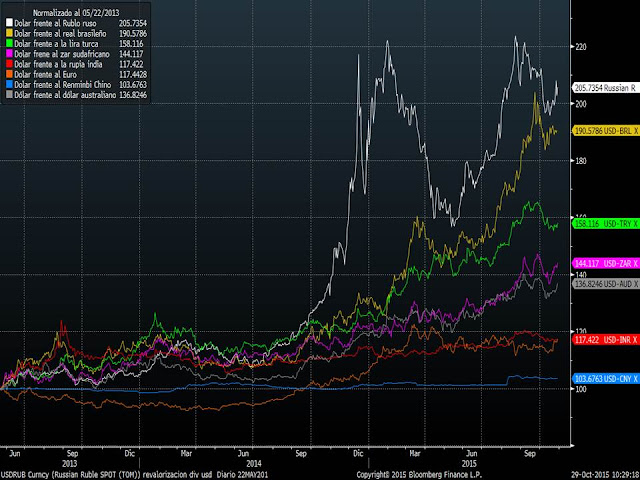

Sin embargo, los futuros americanos se han dado la vuelta y esta mañana corrigen medio punto porcentual. Tal y como decíamos ayer, el mercado sigue estando “enganchado” a dosis de políticas monetarias muy expansivas y sólo termina premiando ese tipo de decisiones de los bancos centrales. Lo vimos la semana pasada con la reunión del BCE. Ahora, aunque parecía que estaba totalmente descontado que la FED tendría que subir tipos y no serán muy agresivos, ayer tras el mensaje, el dólar se revalorizó respecto a las principales monedas mundiales, retomando peligrosamente la tendencia alcista de largo plazo.

Y ya hemos debatido bastantes veces en las claves diarias que el exceso de fortaleza del dólar no beneficia ni a los mercados emergentes ni tampoco a los resultados de las compañías norteamericanas que ven cómo pierden competitividad. Es como la pescadilla que se muerde la cola. Ahora se fortalece el dólar porque la FED dice que va a subir tipos y esta fortaleza abarata importaciones dificultando el incremento del IPC. Y si no aumenta la expectativa de subida de tipos, la FED no se arriesgará a precipitarse a subir tipos.

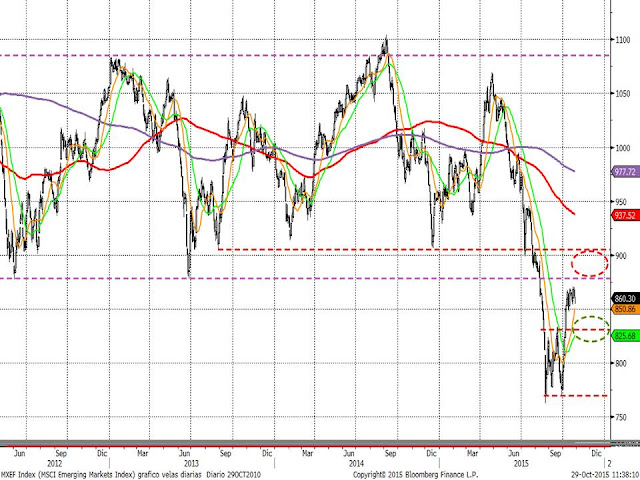

Cuando la volatilidad vuelve al mercado de divisas, se complica muchísimo hacer pronósticos sobre la evolución futura de los mercados. En los últimos años, la fortaleza del dólar ha provocado recortes en la renta variable emergente y en las materias primas. En el siguiente gráfico del MSCI Emerging markets se aprecia cómo el repunte ha coincidido con el último tramo bajista del dólar y cómo las dos grandes caídas (este verano y final del año pasado) coincidieron con tramos al alza del dólar del gráfico anterior. Ahora si el dólar sigue revalorizándose, lo más probable es que la renta variable emergente entre en un proceso correctivo de corto plazo.

Pero entiendo que todo esto se debe a una reacción precipitada de los mercados a la reunión de la FED. Tras una reacción alcista del dólar, los inversores tendrán que darse cuenta de que las subidas de tipos de la FED llevan descontadas bastantes meses y habrá inversores que vean este tramo al alza como una oportunidad de recoger beneficios. Insistimos que hace un año el mercado descontaba que los tipos en Estados Unidos podrían cerrar este año entre el 1.25% y el 1.75% y hoy seguimos con la duda de si seguirán al 0% o al 0.25%. El dólar ya adelantaba estas subidas, de ahí que pensemos que tras este tramo alcista del dólar, debería producirse una fase de consolidación o suelo. Si miramos la evolución del euro frente al dólar, vemos que desde junio estamos en un terreno lateral entre 1.08 y 1.15.

En definitiva, esta decisión de subir tipos puede provocar volatilidad y generar recortes en determinados mercados debido a que puede ser de políticas monetarias muy agresivas, pero la situación a medio plazo debemos entenderla como muy positiva para el mercado. Los datos macro norteamericanos muestran que la economía americana sigue en fase de crecimiento y en el resto de zonas geográficas (Europa, China, Japón) la mayor debilidad macro seguirá viéndose compensada con una actuación más decidida de los bancos centrales. Por tanto, aunque haya recortes en los mercados de riesgo (bonos corporativos, renta variable, materias primas etc.,) los inversores aprovecharán estas caídas como oportunidad de incrementar riesgos en cartera, lo que facilitará que se mantenga la tendencia alcista de largo plazo que este verano parecía peligrar.