Entré en un pub frecuentado por unos extraños seres que se autodenominaban toros y osos, aunque a mí me parecían humanos bastante simples. Estaban tan perpetuamente alarmados y llenos de aprensión por las fluctuaciones de la bolsa y otros peligros acechantes, que no podían ni dormir tranquilamente en sus camas, ni explayarse en los placeres y diversiones comunes de la vida. Cuando se encontraban con un conocido por la mañana, lo primero que preguntaban es como iban los futuros del índice, o que esperanza tenían de evitar el próximo e inminente crash.Se deleitaban en estas conversaciones con el mismo afán que los niños se regocijan oyendo historias de fantasmas y trasgos, escuchando con avidez y sin atreverse después, muertos de miedo, a acostarse.(1)

Escuchándoles, me entró, sin embargo el gusanillo de la inversión, y decidí buscar valores que se salieran de lo normal. Las petroleras, telefónicas y bancos me parecieron manidos y aburridos. Entonces me acordé de Vespasiano. "Pecunia non olet". ¿Qué tal invertir en papel higiénico, en aguas residuales, en basuras, en arenas?

Estos sectores tienen muy poco glamour, pero mucha utilidad y además son imprescindibles. El poco atractivo hace que su negocio sea bastante exclusivo, y por tanto rentable. Todos podemos nombrar dos docenas de empresas bancarias de todo el mundo. Pero, ¿y empresas de vertederos?, ¿Y de venta de arenas? (Con la cantidad de arena que hay en el desierto…)

Hoy quiero proponer: FMSA Holdings inc. , Clearwater Paper Corporation, Waste Management, y About Waste connections.

FMSA Holdings comercializa arenas especiales para filtros, fundiciones, construcción, fracking etc. En lo que va de año arroja un beneficio del 222,98%, un 117,48% en el último mes y un 41,08% en la última semana.

ClearWater Paper comercializa celulosas, papel higiénico y otros. En lo que va de año arroja un beneficio del 39,07%, un 4,21% en el último mes y un 1,13% en la última semana.

WasteManagement se ocupa de residuos sólidos y vertederos, posee unos 250. En lo que va de año arroja un beneficio del 16,25%, un 2,22% en el último mes y un 1,79% en la última semana.

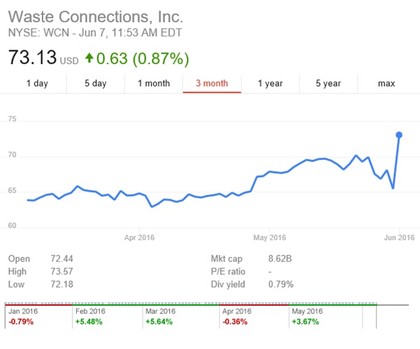

Waste Connections se ocupa de basuras, reciclaje, soluciones para empresas, instituciones y particulares y trabaja en los EEUU y Canadá. En lo que va de año arroja un beneficio del 48,35%, un 6,29% en el último mes y un 10,53% en la última semana.

Todas tienen un riesgo notable, y hay épocas en las que son auténticas montañas rusas. Esto es lo que hay hasta hoy. El futuro, no me lo preguntéis, porque lo desconozco. El análisis técnico se lo dejo a los expertos. No puedo, ni quiero, recomendar comprar ni vender. Pero si alguien lo hace, que lo disfrute, y que no le quite el sueño.

(1)

Para los curiosos, el primer párrafo está basado en Jonathan Swift, Gulliver’s Travels. Un libro que no es el cuento infantil que nos vendieron de pequeños, y cuya lectura recomiendo encarecidamente a todo Trader o Inversor. Este es el original:

Chapter 3

They are so perpetually alarmed with the apprehensions of these,

and the like impending dangers, that they can neither sleep

quietly in their beds, nor have any relish for the common

pleasures and amusements of life. When they meet an acquaintance

in the morning, the first question is about the sun's health, how

he looked at his setting and rising, and what hopes they have to

avoid the stroke of the approaching comet. This conversation

they are apt to run into with the same temper that boys discover

in delighting to hear terrible stories of spirits and hobgoblins,

which they greedily listen to, and dare not go to bed for fear.