Hoy finaliza agosto y coincide con el final de semana. Esto quiere decir que el próximo lunes será la primera sesión del mes de septiembre y muchos inversores tanto profesionales como particulares volverán a sentarse delante de las pantallas para ver qué decisiones tomar en sus carteras. Aumentar o reducir riesgos, apostar por emergentes, por Europa, seguir manteniendo Estados Unidos a pesar de estar en máximos históricos, entrar o salir de renta fija (aumentando duración o riesgo de crédito), entre otras decisiones.

Así pues, en el día de hoy vamos a revisar la situación actual de los principales índices. En primer lugar, para ver qué zona geográfica está liderando los movimientos recientes. Claramente es la renta variable de Estados Unidos la que lidera el movimiento, tal y como se puede ver en el siguiente gráfico de comportamiento relativo de Europa (amarillo), Estados Unidos (blanco) y Emergentes (verde).

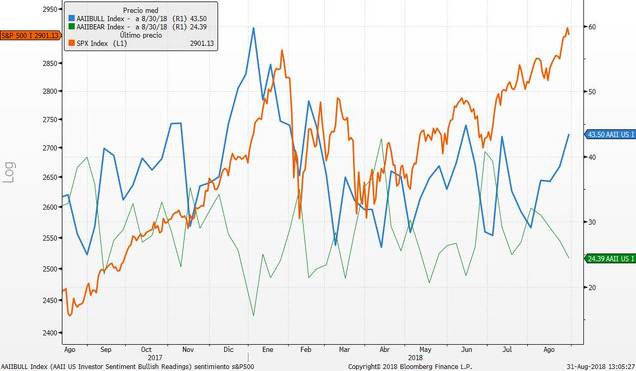

Tal y como vimos la semana pasada, tenemos a la renta variable europea y emergente en zona de soporte, ya que el nivel actual coincide con los mínimos de los últimos años. En estos niveles, es posible que muchos inversores decidan que puede ser de nuevo momento para apostar por las zonas geográficas más castigadas. Comentamos igualmente que en los últimos meses los inversores particulares están deshaciendo posiciones de fondos de renta variable europea y emergente a favor de la norteamericana. Concretamente son 14 semanas seguidas en Europa, lo que da muestra de que ya casi todo el mundo se ha salido de nuestros mercados. Según la teoría de la opinión contraria, este es un indicador de posible suelo. Por el contrario, en Estados Unidos se está llegando a niveles de euforia llamativos. Hay un 43% de inversores particulares (línea azul) que piensan que las bolsas van a subir los próximos 6 meses, nivel de máximos no vistos desde final de enero. Y los bajistas (verde) están en zona de mínimos de los últimos meses.

En el gráfico se aprecia notoriamente que la situación es de aviso de posible techo, pero no es una situación clara. Nada tiene que ver con lo que se vivió en enero, cuando los bajistas estaban por debajo del 20% y los alcistas en el 60%. Ahí fue donde se produjo la fuerte corrección de las bolsas americanas de este año. Por tanto, hay que ser precavidos con la renta variable de Estados Unidos, pero esta podría seguir atrayendo a los inversores a la vuelta de las vacaciones.

Esta ruptura alcista del S&P500 se puede apreciar en el siguiente gráfico, donde vemos que el índice prosigue su clarísima tendencia alcista de mínimos y máximos crecientes desde el año 2009.

A la vista del anterior gráfico, nada indica que estemos en una situación (desde el punto de vista técnico) en la que haya que deshacer todos los riesgos que se tengan asumidos en la renta variable norteamericana. Una de las máximas en el análisis técnico es que la tendencia es tu amiga, es decir, hay que mantenerse comprado mientras la tendencia sea alcista. Se empezaría a dudar de la tendencia en Estados Unidos si el índice pierde el nivel de 2.700 puntos, por donde pasa la media de 50 semanas y la directriz de los 10 últimos años.

En Europa es donde más dudas pueden tener los inversores, queremos volver a refrendar que no hay ninguna novedad desde el punto de vista técnico desde mediados del año pasado. En el gráfico siguiente del Eurostoxx 50 con dividendos, vemos un clarísimo movimiento lateral que se prolonga casi un año y medio. Por muy llamativos que sean los movimientos de corto plazo, hay que tener paciencia con este mercado, ya que el gran movimiento se va a producir una vez que se salga del lateral comentado. Fuertemente al alza si superamos máximos anuales o a la baja si se pierde la línea que une mínimos de 2011.

El Ibex 35 está siendo uno de los índices de renta variable de países desarrollados más bajista. Bien sea por el alto peso en la banca, por el riesgo de Italia, o los problemas financieros que atraviesa Argentina, el caso es que tenemos al Ibex (con dividendos) de nuevo en zona de mínimos de las últimas semanas. Pero como vemos en el gráfico, el índice sigue claramente en zona de soporte de medio y largo plazo. En la zona de 25.000 puntos es donde está la zona de soporte relevante, donde coincide la media de 200 semanas, los mínimos anuales, la línea que une mínimos desde 2012 y la zona de máximos históricos (de 2007) previos a la crisis.

Los mercados emergentes los tenemos un poco en terreno de nadie. Inició a mediados de agosto un rebote tras las fuertes caídas de los 6 últimos meses, pero de nuevo esta semana surgen dudas y están recortando posiciones en las últimas sesiones. No obstante, insistimos que el nivel de 950-1.000 puntos es clave para este índice desde el punto de vista técnico de corto y medio plazo. Entre los niveles actuales y el soporte comentado, los inversores que se incorporen de las vacaciones podrán ir aumentando riesgos para aprovechar las correcciones vividas.

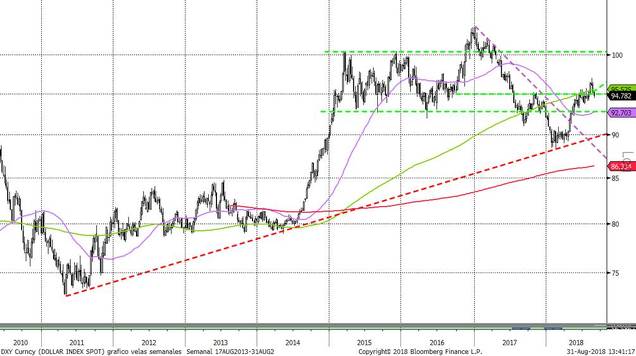

El dólar, que es uno de los activos que ha hecho saltar muchas alarmas recientemente, parece frenar su ascenso de los seis últimos meses. Recordemos que la fortaleza del dólar ha perjudicado claramente a emergentes. La ruptura alcista que se produjo a principios de mes (ruptura de máximos de final del año pasado) provocó cierto pánico en las divisas emergentes sobre todo. Pero en la cumbre de Jackson Hole, el presidente de la FED, aunque insistió en continuar con el calendario programado de subidas de tipos, dejó claro que si la situación económica global generaba dudas, podría echar el freno y no ser tan agresivo.

Por tanto si el dólar continúa relajándose las próximas sesiones, esto apoyaría a los mercados fuera de Estados Unidos. Habrá que estar muy pendiente a partir de la semana que viene, si efectivamente los inversores empiezan a ver el mal comportamiento relativo de Europa y emergentes de los últimos seis meses como una oportunidad o como un riesgo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)